SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mistika911

🤔Что, если не будет отчетности❔

- 23 августа 2023, 13:38

- |

Крупный бизнес просит продлить разрешение не раскрывать финансовые показатели. Российский союз промышленников и предпринимателей направил в Правительство РФ письмо с просьбой разрешить компаниям не публиковать финансовую отчетность до 1 июля 2024 года. Т.е. еще год.

Суть вопроса

Действие моратория на раскрытие бизнесом информации о своей деятельности закончилось с 1 июля 2023 года. Такую возможность Министерство финансов РФ дало компаниям в 2022 году, чтобы предотвратить вторичные санкции. Разрешение затрагивало публикацию чувствительной информации, в том числе бухгалтерской отчетности. В июле 2023 Минфин уточнил перечень данных, которые компании-эмитенты смогут и дальше не публиковать: информацию о составе органов управления и контроля, об аффилированных лицах и дочерних компаниях, о вложениях, сделках и сферах деятельности компании.

Такая возможность была предоставлена компаниям, находящимся под санкциями, уполномоченным банкам и предприятиям в новых российских регионах.

В РСПП отмечают, что хотя новое постановление Правительства 3 1102 и позволяет скрывать некоторые данные, но в отличие от предыдущих правил обязывает раскрывать, в частности, баланс и отчет о финансовых результатах.

( Читать дальше )

Суть вопроса

Действие моратория на раскрытие бизнесом информации о своей деятельности закончилось с 1 июля 2023 года. Такую возможность Министерство финансов РФ дало компаниям в 2022 году, чтобы предотвратить вторичные санкции. Разрешение затрагивало публикацию чувствительной информации, в том числе бухгалтерской отчетности. В июле 2023 Минфин уточнил перечень данных, которые компании-эмитенты смогут и дальше не публиковать: информацию о составе органов управления и контроля, об аффилированных лицах и дочерних компаниях, о вложениях, сделках и сферах деятельности компании.

Такая возможность была предоставлена компаниям, находящимся под санкциями, уполномоченным банкам и предприятиям в новых российских регионах.

В РСПП отмечают, что хотя новое постановление Правительства 3 1102 и позволяет скрывать некоторые данные, но в отличие от предыдущих правил обязывает раскрывать, в частности, баланс и отчет о финансовых результатах.

( Читать дальше )

- комментировать

- 329 | ★1

- Комментарии ( 1 )

➡️Глобалтранс: новые горизонты ч2

- 22 августа 2023, 16:34

- |

… продолжение

Смотрю ну уровень, на котором озвучено решение, на цифры стоимости проекта, и — главное — на предполагаемую географию...

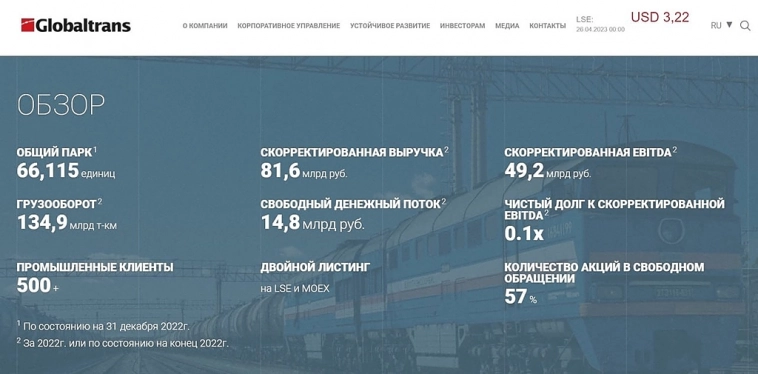

🔥… после чего вспоминаю про Глобалтранс ($GLTR) – крупнейшая транспортная компания, ведущая деятельность в сфере грузовых железнодорожных перевозок России 😉

🔸 Основу грузопотока Globaltrans составляют металлургические грузы, нефтепродукты и нефть, уголь. Весной 2023 года 29%, 38% и 21% чистой выручки, соответственно. Проблем с грузами нет и не предвидится.

🔸 у перевозчиков до половины операционных затрат составляет расходы на порожний пробег («туда» груз отвезли, «оттуда» едут пустые вагоны). У Глобалтранса коэффициент порожнего пробега – низкий.

🔸 Компания имеет более 500 клиентов из промышленности на долгосрочных контрактах.

🔸 Показатель Net Debt/EBITDA (отношение долга к прибыли, коэффициент «тяжести долговой нагрузки») – на комфортном уровне все последние годы. С 2021 года снижается и сумма чистого долга.

🔸 Капитальные расходы стабильны все последние годы.

( Читать дальше )

Смотрю ну уровень, на котором озвучено решение, на цифры стоимости проекта, и — главное — на предполагаемую географию...

🔥… после чего вспоминаю про Глобалтранс ($GLTR) – крупнейшая транспортная компания, ведущая деятельность в сфере грузовых железнодорожных перевозок России 😉

🔸 Основу грузопотока Globaltrans составляют металлургические грузы, нефтепродукты и нефть, уголь. Весной 2023 года 29%, 38% и 21% чистой выручки, соответственно. Проблем с грузами нет и не предвидится.

🔸 у перевозчиков до половины операционных затрат составляет расходы на порожний пробег («туда» груз отвезли, «оттуда» едут пустые вагоны). У Глобалтранса коэффициент порожнего пробега – низкий.

🔸 Компания имеет более 500 клиентов из промышленности на долгосрочных контрактах.

🔸 Показатель Net Debt/EBITDA (отношение долга к прибыли, коэффициент «тяжести долговой нагрузки») – на комфортном уровне все последние годы. С 2021 года снижается и сумма чистого долга.

🔸 Капитальные расходы стабильны все последние годы.

( Читать дальше )

🟢Глобалтранс: новые горизонты $GLTR

- 22 августа 2023, 13:41

- |

На прошлой неделе не очень сильно было отмечено важное заявление Президента. А между тем, речь шла о старте реализации мощнейшего инфраструктурного проекта, «время которого пришло» – строительства высокоскоростной железнодорожной магистрали (ВСМ) между Москвой и Санкт-Петербургом.

Планируется, что по его завершении длительность поездки между столицами составит 2 часа 15 мин вместо нынешних 4 часов.

Однако, по-моему, ключевое совсем другое.

Цитирую: «И действительно, если построить новую магистраль для передвижения пассажиров, то тогда, как я понял, освобождается действующая, для передвижения грузов. И скорость передвижения грузов, что чрезвычайно важно для экономики страны в целом, существенным образом увеличится».

❗️Это и есть главная цель проекта. Экономика растет – логистические возможности должны соответствовать и требуемым объёмам и длительности перевозки грузов.

Кроме того, этой ВСМ потенциал не исчерпывается: Президент допустил рассмотрение вопроса о ВСМ до Адлера.

Плюс к этому: «Безусловно, нужно будет подумать о том, чтобы подключить сюда Луганск и Донецк».

( Читать дальше )

🗳Население голосует рублем

- 21 августа 2023, 13:35

- |

Холдинг «Ромир» привел данные исследования, согласно которому выросла доля россиян, которые планируют сократить свои расходы на продукты питания и товары первой необходимости. В конце июля 2023 года эта доля составила 19% (+3% по сравнению с июнем).

То есть каждый пятый россиянин готов включить режим экономии 🤔

Несколько мыслей по поводу:

🔹Главный вопрос: насколько длительным будет такое настроение потребителей?

Опрос проводился в июле – месяц с постоянно растущим курсом доллара. Что традиционно вызывает грусть и тревогу в головах населения. Что и отразилось в результатах исследования. Думаю, как только курс доллара уйдет ниже 90 к более «спокойным» 80-85 все нормализуется – а там как раз предновогоднее настроение поможет.

🔹 однако процесс снижения курса доллара займет некоторое время. И до нормализации курса может сыграть роль другой фактор – закончится лето, когда населению доступны дешевые овощи-фрукты и пр., а примерно к октябрю снижение потребления вступит в силу.

🔹 отмеченное настроение населения скажется на выручке ритейлеров. Следующие квартальные отчетности уже этот отразят. Если будет снижение выручки, это скажется негативно на перспективе выплат дивидендов. То есть – при оценке ритейлеров обязательно учитывать этот момент и быть вообще аккуратнее.

( Читать дальше )

То есть каждый пятый россиянин готов включить режим экономии 🤔

Несколько мыслей по поводу:

🔹Главный вопрос: насколько длительным будет такое настроение потребителей?

Опрос проводился в июле – месяц с постоянно растущим курсом доллара. Что традиционно вызывает грусть и тревогу в головах населения. Что и отразилось в результатах исследования. Думаю, как только курс доллара уйдет ниже 90 к более «спокойным» 80-85 все нормализуется – а там как раз предновогоднее настроение поможет.

🔹 однако процесс снижения курса доллара займет некоторое время. И до нормализации курса может сыграть роль другой фактор – закончится лето, когда населению доступны дешевые овощи-фрукты и пр., а примерно к октябрю снижение потребления вступит в силу.

🔹 отмеченное настроение населения скажется на выручке ритейлеров. Следующие квартальные отчетности уже этот отразят. Если будет снижение выручки, это скажется негативно на перспективе выплат дивидендов. То есть – при оценке ритейлеров обязательно учитывать этот момент и быть вообще аккуратнее.

( Читать дальше )

Черкизово: не все золото, что СД нарекомендовал $GCHE

- 20 августа 2023, 22:39

- |

💁♀️Совет директоров «Черкизово» рекомендовал выплату дивидендов по результатам I полугодия 2023 года в размере 118,43 руб\акц.

Предварительная дата закрытия реестра лиц(«дата отсечки»), имеющих право на получение дивидендов — 1 октября 2023 года. Последний день с учетом режима торгов Т+1 на Мосбирже — 28 сентября.

Примечательно, что дивиденды по итогам 2022 года компания не платила.

И сразу рост цены +40%! В такие моменты возникает вопрос: а если бы дивы стабильно платились, без перерыва, вот такая эйфория была бы? 😏

🤷🏻♂️ Ну, вот так работает рыночная психология – на негативном фоне обычная позитивная новость приводит к взрыву эмоций. И «взрыву» цены. Самое разумное – принять это и использовать.

❗️Давайте попробуем разобраться, оправдан ли такой оптимизм.

На момент объявления решения цена была около 3930 руб., что при дивидендах в 118 руб давало дивидендную доходность в 2,9%.

Для сравнения: сегодня Сбер и ВТБ увеличили доходность по рублевым вкладам. Максимальная ставка по ним теперь составляет 12% годовых.

( Читать дальше )

Предварительная дата закрытия реестра лиц(«дата отсечки»), имеющих право на получение дивидендов — 1 октября 2023 года. Последний день с учетом режима торгов Т+1 на Мосбирже — 28 сентября.

Примечательно, что дивиденды по итогам 2022 года компания не платила.

И сразу рост цены +40%! В такие моменты возникает вопрос: а если бы дивы стабильно платились, без перерыва, вот такая эйфория была бы? 😏

🤷🏻♂️ Ну, вот так работает рыночная психология – на негативном фоне обычная позитивная новость приводит к взрыву эмоций. И «взрыву» цены. Самое разумное – принять это и использовать.

❗️Давайте попробуем разобраться, оправдан ли такой оптимизм.

На момент объявления решения цена была около 3930 руб., что при дивидендах в 118 руб давало дивидендную доходность в 2,9%.

Для сравнения: сегодня Сбер и ВТБ увеличили доходность по рублевым вкладам. Максимальная ставка по ним теперь составляет 12% годовых.

( Читать дальше )

Что Европе холод, то Газпрому — выручка. Ч2 📢 Без газа никуда 🔋

- 20 августа 2023, 22:36

- |

В предыдущем посте я высказала идею о перспективах Газпрома в контексте подорожания газа в Европе.

Напомню свои мысли: «Сейчас глубоко погружаться в вопрос, как российский газ окажется в наложившей санкции Европе, не будем… Когда хочется кушать (а в случае с газом – греться) санкции волшебным образом обходятся».

И вот новость эти догадки подтверждающая. Немецкая SEFE (Gazprom Germania), которую в апреле 2022 года национализировали у «Газпрома» в Германии, и Oman LNG договорились о поставках СПГ с 2026 года на поставку 400 тыс. тонн СПГ (550 млн м3 газа) в год.

Министр нефти Ирана Джавад Оуджи в 2022 году: «Иран продолжает строить газопровод в Оман, по которому пойдут и российские поставки.»

У самого Омана газа недостаточно, поэтому экспорт будет замещён иранскими энергоносителями. А Иран, в свою очередь, планирует качать в Оман российский газ.

❓Что же получается? Российский газ, который ну никак нельзя Европе покупать (санкции, солидарность с Украиной, вот это вот всё..) приходит в Иран, где сразу же волшебным образом «перестает » быть непозволительным, плохим российским газом и становится хорошим, уважаемым и правильным иранским. Который потом поставляется в Европу без дальнейших заморочек.

( Читать дальше )

Напомню свои мысли: «Сейчас глубоко погружаться в вопрос, как российский газ окажется в наложившей санкции Европе, не будем… Когда хочется кушать (а в случае с газом – греться) санкции волшебным образом обходятся».

И вот новость эти догадки подтверждающая. Немецкая SEFE (Gazprom Germania), которую в апреле 2022 года национализировали у «Газпрома» в Германии, и Oman LNG договорились о поставках СПГ с 2026 года на поставку 400 тыс. тонн СПГ (550 млн м3 газа) в год.

Министр нефти Ирана Джавад Оуджи в 2022 году: «Иран продолжает строить газопровод в Оман, по которому пойдут и российские поставки.»

У самого Омана газа недостаточно, поэтому экспорт будет замещён иранскими энергоносителями. А Иран, в свою очередь, планирует качать в Оман российский газ.

❓Что же получается? Российский газ, который ну никак нельзя Европе покупать (санкции, солидарность с Украиной, вот это вот всё..) приходит в Иран, где сразу же волшебным образом «перестает » быть непозволительным, плохим российским газом и становится хорошим, уважаемым и правильным иранским. Который потом поставляется в Европу без дальнейших заморочек.

( Читать дальше )

⭐️Что Европе холод, то Газпрому — выручка

- 20 августа 2023, 14:37

- |

Встретились данные (опубликованы вчера, в среду) Intercontinental Exchange Inc., согласно которым длинные позиции инвестиционных фондов по фьючерсам на природный газ вышли в состояние «нетто-лонг». Т.е. суммарный лонг инвестиционных фондов (профессиональных и очень информированных институционалов, к слову) превысил суммарный шорт по газу.

Длинные позиции — фактически, ставки на то, что цены на газ вырастут, — выросли. А короткие – упали более, чем на 20%.

То есть: сейчас август, а впереди сентябрь – традиционный месяц начала заполнения ПХГ в Европе для прохождения зимнего отопительного сезона. Видимо, оптимизм по заполнению ПХГ газом (до 2022 года за это традиционно «отвечал» газ из России) уменьшается. С наступлением осени и, далее, зимы этот процесс только усилится. Цена газа, очень вероятно, вырастет еще.

А что такое выросла цена газа? Это рост выручки Газпрома (и, может быть, Новатэка (СПГ)).

Сейчас глубоко погружаться в вопрос, как российский газ окажется в наложившей санкции Европе, не будем.

( Читать дальше )

Длинные позиции — фактически, ставки на то, что цены на газ вырастут, — выросли. А короткие – упали более, чем на 20%.

То есть: сейчас август, а впереди сентябрь – традиционный месяц начала заполнения ПХГ в Европе для прохождения зимнего отопительного сезона. Видимо, оптимизм по заполнению ПХГ газом (до 2022 года за это традиционно «отвечал» газ из России) уменьшается. С наступлением осени и, далее, зимы этот процесс только усилится. Цена газа, очень вероятно, вырастет еще.

А что такое выросла цена газа? Это рост выручки Газпрома (и, может быть, Новатэка (СПГ)).

Сейчас глубоко погружаться в вопрос, как российский газ окажется в наложившей санкции Европе, не будем.

( Читать дальше )

Мудрость народная

- 19 августа 2023, 23:05

- |

Аналитический центр университета «Синергия» 14 и 15 августа (все мы помним. Что это были за дни) провел опрос об уровне внимания россиян к курсу доллара.

Выяснилось 🤯:

🔹 не следят за курсом доллара и узнают об изменениях из новостей или от знакомых – 70% опрошенных

🔹 наблюдают за изменениями не чаще одного раза в неделю – 22%

🔹 следят за изменением курса каждый день – 8%

❗️Встретила интересные расчеты, делюсь:

Отматываем время на 20 лет назад – в январь 2003 года.

Сравниваем результаты двух стратегий:

«купил доллары в начале января 2003 года, «положил под подушку», вспомнил о них 16 августа 2023 года»

и

«вложил эквивалентную сумму в рублях в появившиеся в 4 января 2003 года ОФЗ, посчитал результат 16 августа 2023 года»

Курс доллара 4 января 2003 года = 31,78

Курс доллара 16 августа 2023 года = 97,42

Т.е. период инвестирования, T = 20,63 года

Отношение курсов, X= 97,42 / 31,78 = 3,07

📈Усредненная доходность вложений в доллары за указанный период (Дusd) = X^(1/T) — 1 = 5,58% годовых

( Читать дальше )

Выяснилось 🤯:

🔹 не следят за курсом доллара и узнают об изменениях из новостей или от знакомых – 70% опрошенных

🔹 наблюдают за изменениями не чаще одного раза в неделю – 22%

🔹 следят за изменением курса каждый день – 8%

❗️Встретила интересные расчеты, делюсь:

Отматываем время на 20 лет назад – в январь 2003 года.

Сравниваем результаты двух стратегий:

«купил доллары в начале января 2003 года, «положил под подушку», вспомнил о них 16 августа 2023 года»

и

«вложил эквивалентную сумму в рублях в появившиеся в 4 января 2003 года ОФЗ, посчитал результат 16 августа 2023 года»

Курс доллара 4 января 2003 года = 31,78

Курс доллара 16 августа 2023 года = 97,42

Т.е. период инвестирования, T = 20,63 года

Отношение курсов, X= 97,42 / 31,78 = 3,07

📈Усредненная доходность вложений в доллары за указанный период (Дusd) = X^(1/T) — 1 = 5,58% годовых

( Читать дальше )

X5 удивила опять

- 19 августа 2023, 22:55

- |

Опубликованные финансовые результаты за II квартал 2023 года (МСФО) превысили ожидания:

🔹 Выручка: рост до 772 млрд руб. (+19,2% г/г)

🔹 Скорректированная EBITDA: рост до 92,1 млрд руб (+1,2%)

🔹 Чистая прибыль: снижение до 26,3 млрд руб. (-1,7% г/г)

Конечно, снижение рентабельности можно было ожидать: рост выручки в I полугодии отстал от темпов роста коммерческих, общих и административных расходов (выросли до 13,2% от выручки).

А они (в первую очередь, расходы на персонал, аренду и коммунальные расходы) росли вследствие активного развития формата «жестких» дискаунтеров «Чижик» в присоединенных в прошлом году новых российских регионах, и консолидации «Красного Яра» и «Слаты».

Выражу и такую мысль: отчетность, которую мы видим «сегодня» – это своеобразное фото происходившего «вчера». Нас же, как инвесторов, интересует «завтра».

➡️ Но сначала интересные тезисы из интервью Игоря Шехтермана, главного исполнительного директора компании:

🔸В первой половине 2023 г. X5 сосредоточилась на адаптации своего ценностного предложения для покупателей

( Читать дальше )

🔹 Выручка: рост до 772 млрд руб. (+19,2% г/г)

🔹 Скорректированная EBITDA: рост до 92,1 млрд руб (+1,2%)

🔹 Чистая прибыль: снижение до 26,3 млрд руб. (-1,7% г/г)

Конечно, снижение рентабельности можно было ожидать: рост выручки в I полугодии отстал от темпов роста коммерческих, общих и административных расходов (выросли до 13,2% от выручки).

А они (в первую очередь, расходы на персонал, аренду и коммунальные расходы) росли вследствие активного развития формата «жестких» дискаунтеров «Чижик» в присоединенных в прошлом году новых российских регионах, и консолидации «Красного Яра» и «Слаты».

Выражу и такую мысль: отчетность, которую мы видим «сегодня» – это своеобразное фото происходившего «вчера». Нас же, как инвесторов, интересует «завтра».

➡️ Но сначала интересные тезисы из интервью Игоря Шехтермана, главного исполнительного директора компании:

🔸В первой половине 2023 г. X5 сосредоточилась на адаптации своего ценностного предложения для покупателей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал