Избранное трейдера Mezantrop

Губят не плохие сделки, а…

- 10 июня 2021, 11:22

- |

Касательно виктимной части биржевой публики, того самого «хомячья» — что, собственно, делает его таким? Неужели они открыли анти-грааль и научились торговать с профит-фактором 0.5? Так это было бы гениально — любая такая метода, если перевернуть, готовая торговая система.

Все жестче и проще. В рынке вообще шума больше, чем сигнала. Бедолаги торгуют шум, принимая его за сигнал, без издержек это стремится к профит-фактору 1. То есть вероятность выиграть и проиграть примерно сопоставимы. Но есть издержки и сопутствующие нюансы, скажем так. Именно они сводят в могилу при профит-факторе 1. Какие-то из них очевидны, какие-то прячутся.

1. Комиссии и, что еще важнее, проскальзывания. Фактор разгоняется торговлей внутри дня. С горизонтом удержания позы в несколько часов на Мосбирже, боюсь, можно торговать только фьючи: Ри, Си, Брент, Сбер. Даже на «голубых фишках» разоритесь, средняя прибыль на сделку не покроет плату за вход.

2. Платные плечи для тех, кто почему-то предпочитает платные плечи на акциях бесплатным на фьючах.

3. Плечи как таковые – неважно, платные или нет. Есть асимметрия проигрыша и выигрыша. Если сначала проиграть 30% от миллиона, а потом выиграть 30%, будет не миллион, а 910 тысяч. В той модели управления капитала, что придерживается большинство (пропорциональный капиталу сайз, не фиксированный), этот паразит будет вас грызть каждый день, но без плеч – это почти незаметно и терпимо. С плечами однажды уронит так, что уже не подняться.

4. «Ловушка эквити». Если есть понимание, что торговать надо торговую систему, а не просто так – это хорошо. Ловушка же в том, что систему мы, скорее всего, будет выбирать по ее недавней истории, и по недавней истории – с ней же расставаться. Что эквивалентно покупке эквити на хаях и продаже ее на лоях. Особо трагичным эту историю делают наши риски и плечи: с ними хаи и лоу будут особо выпуклыми и обидными.

( Читать дальше )

- комментировать

- 6.3К | ★22

- Комментарии ( 36 )

⭐️ Американские эмитенты: компания Evercore

- 06 июня 2021, 17:00

- |

Добрый день, друзья!

Хочу поделиться своей новой инвестиционной идеей.

Компания Evercore (EVR) является одной из ведущих консалтинговых компаний в сфере инвестиционно-банковского бизнеса (включая структурирование сделок слияния и поглощения), а также управления инвестициями и активами. Компания была основана в 1995 г. (до 2017 г. была известна как Evercore Partners).

Востребованность инвестиционных услуг компании обусловила отличную динамику её финансовых результатов. За последние пять лет (с 2016 по 2020 гг.) годовая выручка компании увеличилась с 1 456 до 2 284 млн. USD (на 57%), чистая прибыль возросла со 108 до 351 млн. USD (в 3,3 раза), а котировки её акций выросли с 50 до 110 USD (в 2,2 раза).

📊 Финансовые результаты компании за 1 квартал 2020 г. также впечатляют: рентабельность продаж возросла до 25%, прирост выручки к АППГ составил 53%, а коэффициент текущей ликвидности превысил 3,5х (более подробно с финансовыми показателями можно ознакомиться

( Читать дальше )

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

Трейдинг для 2% - профессия, а для тебя?

- 06 мая 2021, 15:55

- |

Так стоит ли в итоге связываться с трейдингом? С одной стороны – крайне заманчивая возможность заработать при правильном подходе, а с другой – столкнуться с большими рисками потерь. Неумолимая статистика гласит, что на горизонте одного года в среднем около 10% трейдеров сохраняют свой депозит или выходят в плюс, а на горизонте нескольких лет – всего не более 2%. Что это значит? Это лишь иллюстрирует реальный процент профессионалов на фондовом рынке. Как видно, принцип Парето здесь не применим, но простые человеческие слабости в виде жадности, самоуверенности и гордыни ослепляют здравый смысл и убеждают трейдера-новичка, что именно он входит в те самые 2% успешных трейдеров, загоняя его в ловушку.

Самое важное, что должен осознать новичок – трейдинг – это профессия, требующая достаточно длительного обучения и практики. Движение трейдера по волнам цен можно сравнить с полетом на планере, где для достижения необходимой высоты и продолжительности полета необходимо ловить восходящие потоки воздуха и грамотно лавировать у нисходящих потоков. Любая ошибка приведет к резкому падению с малыми шансами на восстановление полета. Но, я уверен, никто в здравом уме и трезвой памяти не полезет в планер без должной подготовки и практики, зато влезать в рынок на всю котлету – самое оно. Да, риски падения в планере и потери на рынке не сопоставимы (на первый взгляд), но история трейдинга знает много трагических случаев, в том числе – намного хуже простого падения на планере.

( Читать дальше )

⭐️ Американские эмитенты: компания Generac Holdings

- 03 мая 2021, 16:26

- |

Добрый день, друзья!

Делюсь своей новой инвестиционной идеей по американскому рынку.

Generac Holdings(GNRC) является ведущим разработчиком широкого спектра электрогенерирующего оборудования для бытового и коммерческого применения. Генераторы компании используются в качестве резервных источников энергии в жилищном строительстве, для здравоохранения, телекоммуникаций и множества других объектов. Также компания предлагает решения для возобновляемых источников энергии. Основана в 1959 г.

Инновационность продукции и услуг компании обеспечили отличную динамику её финансовых результатов. За последние пять лет (с 2016 по 2020 гг.) годовая выручка компании увеличилась с 1 448 до 2 485 млн. USD (на 72%), чистая прибыль возросла с 97 до 347 млн. USD (в 3,6 раза), котировки её акций выросли с 30 до 230 USD (в 7,7 раза).

( Читать дальше )

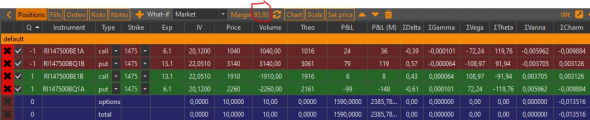

Новичкам. Опционная стратегия "Рулет с джемом".

- 30 апреля 2021, 17:31

- |

Сегодня разберём одну очень интересную арбитражную стратегию, которая у старины Натенберга имеет кодовое название "Рулет с джемом".

О чём идёт речь?

Это арбитражная стратегия, которая не имеет под собой никаких рисков (единственный риск это pin-риск), при этом рулет мы сразу наполняем джемом, когда заходим в рынок.

Разберем на примере:

1. продадим 1 колл 147,5 Ри с экспирой 06.05.2021;

2. купим 1 пут 147,5 Ри с экспирой 06.05.2021;

3. купим 1 колл 147,5 Ри с экспирой 13.05.2021;

4. продадим 1 пут 147,5 Ри с экспирой 13.05.2021.

Скрин портфеля:

Что сразу бросается в глаза?

ГО у такой стратегии практически равно нулю.

Теперь давайте разберём из чего она состоит, разобьём на 2 части:

1-ая часть — 2 ближние ноги;

2-ая часть — 2 дальние ноги.

Ближние ноги имеют следующие греки:

( Читать дальше )

Результаты самых крупных ETF инвестирующих в ВДО

- 22 апреля 2021, 10:54

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка

Индекс состоит из облигаций с неинвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

( Читать дальше )

Si'шка, работа через опционы и фьючи.

- 07 апреля 2021, 17:46

- |

Привет Коллегам по цеху!

В конце марта наблюдал тест мартовского снижающегося канала вверх.

В начале апреля произошел выход вверх, но нужно было получить подтверждение. И вот он тест сверху вниз состоялся и оттолкнулся вверх. Работал через Call77000 и Call78000. После выхода вверх и получения блока новостей(подтверждения), дождался появления наклонного вверх и так как проход к верхней границе прошел быстро, было решено тянуть по целям на второй канал Х. Фикс на моменте прохода канала Х2, так как редко мы уходим сразу выше Х2.

В опционах основная проблема- время. Поэтому и позицию нужно собирать/разбирать по заранее построенному плану. Это большой минус. Второй, ликвидность.

Параллельно трудятся боты(фьючи) с начала года из Проекта2021. Доходность конечно по отношению к опционам: где она? не вижу)))Но вся прелесть фьючей в том, что можно не строить планы, а работать в тек. момент. Всегда можно войти/выйти без последствий, в отличии от опционов. Поэтому цели те же, получить на фьючах приближенную доху аналогичную опционам. В эту сторону брошены все силы.

( Читать дальше )

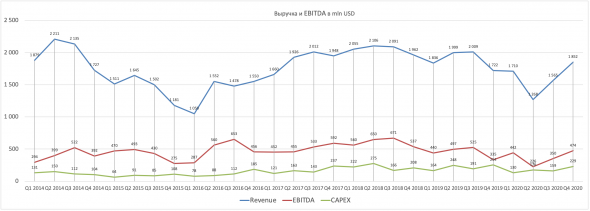

ММК. Какова справедливая стоимость ?

- 04 апреля 2021, 19:30

- |

Что бы постараться ответить на данный вопрос, попробуем проанализировать бумагу MAGN со всех сторон.

Первым шагом, акции убеждаемся это дивидендная акция или акция роста ?

Для этого смотрим график с историческими показателями выручки и EBITDA в динамике поквартально.

И на первый взгляд видим, что выручка и EBITDA топчется на месте, несмотря на значительный CAPEX, к устойчивому росту не приводит.

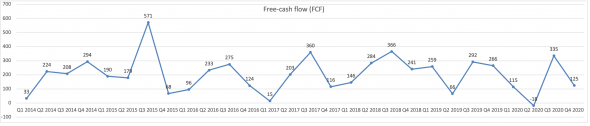

У ММК, сейчас текущая дивидендная политика 100% от свободного денежного потока(FСF) или больше, если превышен CAPEX в 700$ мил.

Посмотрим график с FCF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал