Избранное трейдера STS

Северсталь. Обзор операционных показателей за 2-ой квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 14 июля 2020, 11:28

- |

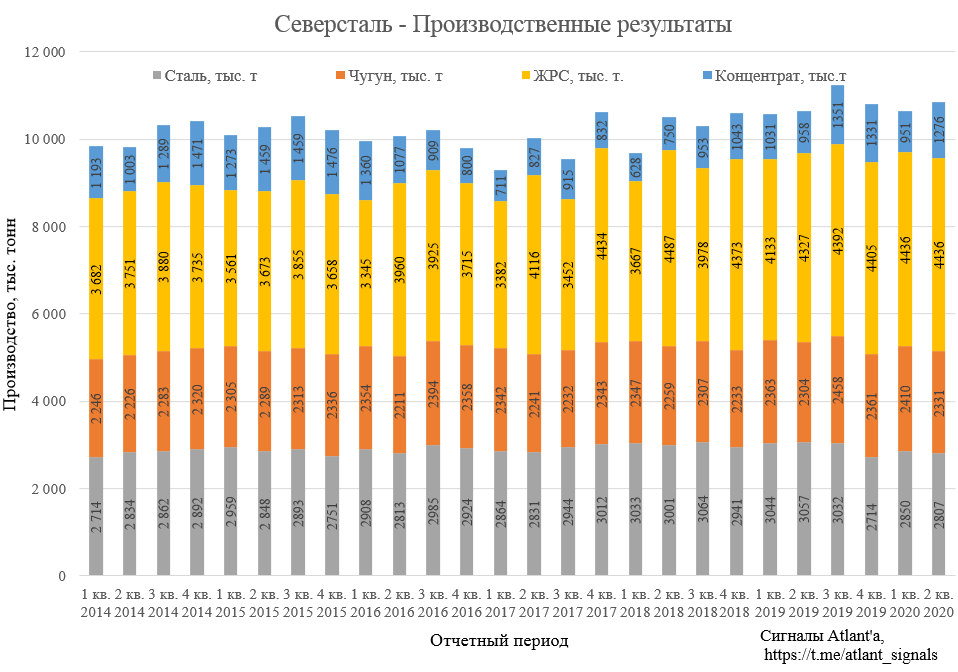

Северсталь представила операционные результаты за 2-ой квартал 2020 года.

Объем производства чугуна сократился на 3% к предыдущему кварталу и составил 2.33 млн. тонн (1 кв. 2020: 2.41 млн. тонн) в связи с краткосрочными ремонтными работами на ДП #1, #4 и #5.

Производство стали снизилось на 2% и составило 2.81 млн. тонн (1 кв. 2020: 2.85 млн. тонн) вследствие сокращения объема производства чугуна.

Производство концентрата коксующегося угля выросло на 34% относительно прошлого квартала и на 33% относительно прошлого года.

Производство железорудного сырья осталось на уровне прошлого квартала и выросло на 2.5% относительно прошлого года.

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 520 долларов США до 500 по сравнению с 1-ым кварталом 2020 года, то есть снижение на 3,8%. По сравнению со 2-ым кварталом 2019 года цена в долларах снизилась на 18,8%. Таких низких цен не было 3,5 года. Помимо мирового падения цен, частично снижение средневзвешенной цены связано с уменьшением доли продукции с высокой добавленной стоимостью.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 15 )

Краткий анализ ситуации в ГМК Норильский никель

- 07 июля 2020, 17:30

- |

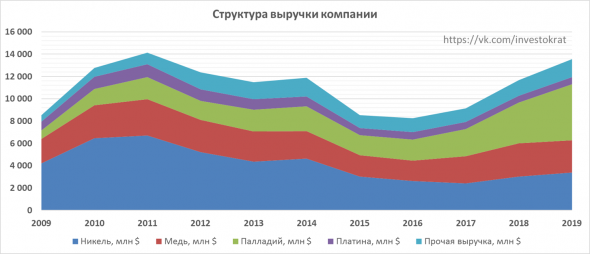

ГМК Норникель занимается добычей никеля, меди, палладия, платины и других металлов платиновой группы.

За последние пару лет цены на палладий выросли в 2 раза, что стало результатом доминирования данного металла в выручке компании.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 26 июня 2020, 12:00

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

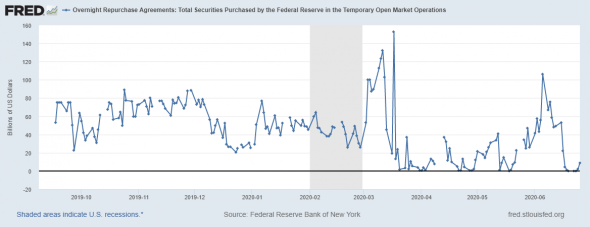

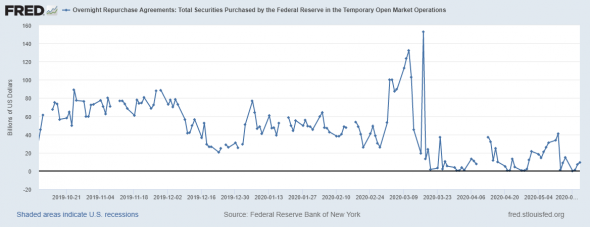

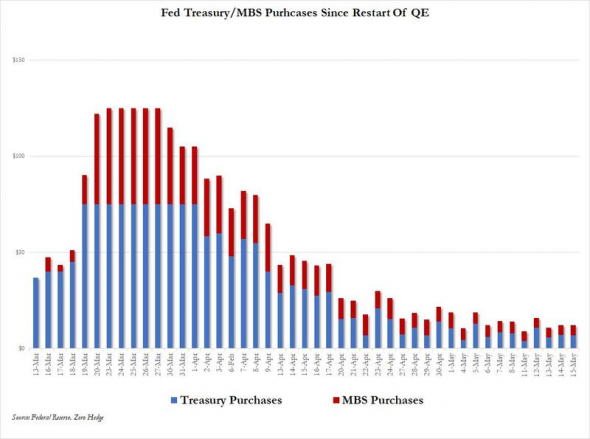

Начнем сводку с обзора дневных сделок РЕПО

Объемы дневных РЕПО остаются близко к нулевым объемам, что говорит о достаточности краткосрочной ликвидности. ФРС делает все возможное для поддержания финансового рынка США.

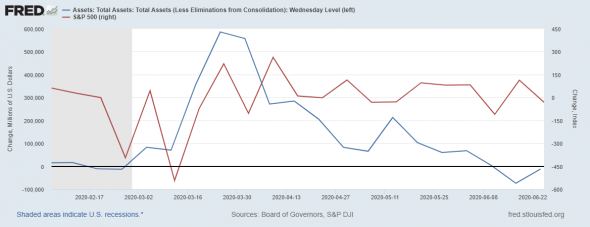

Перейдем к обзору баланса ФРС и котировок S&P500

( Читать дальше )

Нефть: итоги недели и перспективы рынка

- 25 июня 2020, 12:07

- |

На текущей неделе в информационном поле нефтяного рынка без особых изменений.

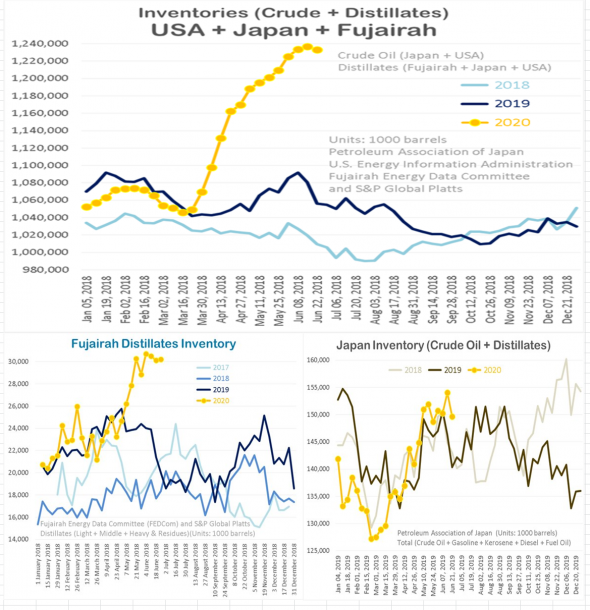

Что касается текущего положения дел, то на прошлой неделе совокупные запасы нефти и нефтепродуктов на ведущих хабах продолжили рост.

На приведенном ниже блоке графиков мы видим:

1) Совокупно дистилляты плюс сырая нефть на ведущих хабах Япония+США+Фуджайра (ОАЭ) растут, но темпы роста замедляются и на прошлой неделе мы видим незначительное сокращение;

2) В порту Фуджайра (ОАЭ) запасы остаются высоко и на прошлой неделе мы наблюдаем небольшой рост к локальным максимумам.

3) В Японии запасы нефти и нефтепродуктов без форс-мажоров и копируют сезонность, правда запасы остаются вше чем годом ранее.

Важный момент: физический рынок нефти отклонился от сезонности.

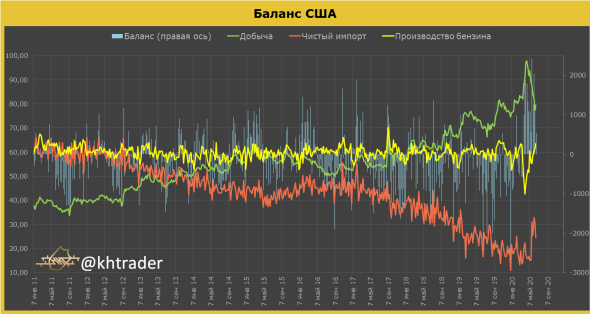

Если говорить о США, то ситуация на физическом рынке нефти на прошлой неделе была следующей:

( Читать дальше )

Нефть: итоги недели и перспективы рынка

- 18 июня 2020, 12:52

- |

На текущей неделе произошло несколько важных событий в информационном поле нефтяного рынка: выпустили свои ежемесячные отчеты ОПЕК и Международное энергетическое агентство. Надоедать цифрами вам не буду, просто нужно знать, что все ведущие агентства ждут дефицит рынка нефти уже с июля, разбег ожиданий дефицита от 2,9 мб\д от Минэнерго США, до 5 мб\д от МЭА.

Подробнее о цифрах вы можете узнать в моем Телеграмм: https://teleg.run/khtrader

Отчет МЭА - https://t.me/khtrader/2516

Отчет ОПЕК - https://t.me/khtrader/2522

Отчет Минэнерго США - https://t.me/khtrader/2489

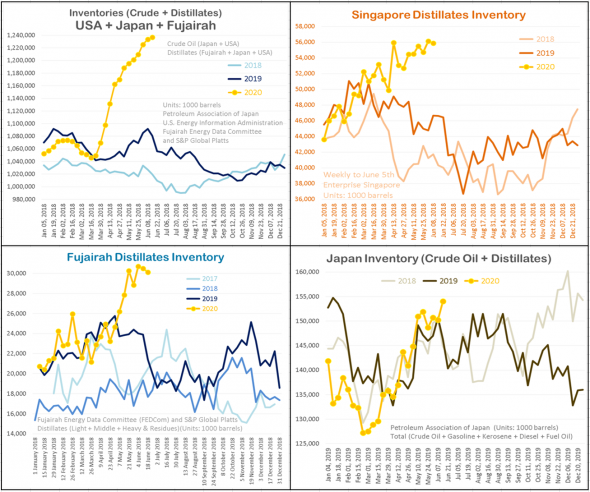

Что касается текущего положения дел, то на прошлой неделе запасы нефти и нефтепродуктов на ведущих хабах, совокупно, продолжили рост, что отображено на первой картинке в блоке ниже

Совокупно дистилляты плюс сырая нефть на ведущих хабах Япония+США+Фуджайра (ОАЭ) растут, это и нанесено на первой картинке.

( Читать дальше )

Обзор долларовой ликвидности и Velocity M2

- 12 июня 2020, 11:18

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

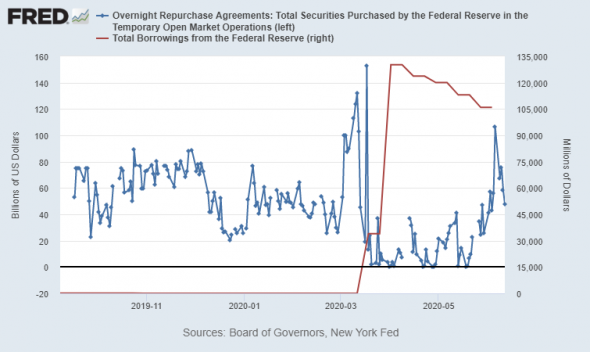

Начнем сводку с обзора дневных сделок РЕПО и прямого кредитования ФРС

Синяя линия – это объемы дневных РЕПО, и мы видим, что на прошлой неделе объемы доходили до 100 млрд долларов, что говорит о дыре на рынке ликвидности, но ФРС, как указал на последнем заседании, готов вливать столько, сколько нужно. На текущей неделе объемы затухают.

Красная линия – это объемы прямого кредитования в недельном выражении (недельные объемы). Как видим, объемы прямого кредитования от неделе к неделе замедляются, но все-равно показатель очень высоко.

Можно предположить, что вышерассмотренные показатели сигнализируют о локальном дефиците долларовой ликвидности, но окончательный вывод будет после разбора ставок.

( Читать дальше )

Что ждет рынок нефти в ближайшем будущем: анализ и прогноз

- 22 мая 2020, 13:49

- |

Нефтяной рынок охвачен оптимизмом, что двигает котировки все выше и выше. Любопытно, но в информационном пространстве в последнее время особых изменений, которые могли бы этот оптимизм объяснить, не наблюдается (кроме разве что бодрых реляций о смягчении карантинных мер).

За оперативной информацией приглашаю всех в свой канал Телеграмм: https://teleg.run/khtrader

Начнем анализ с короткого обзора последних отчетов от ведущих энергетических агентств.

Международное энергетическое агентство, ОПЕК и Минэнерго США в один голос транслируют негативные прогнозные сценарии на 2020 год. Укрепляет эту тенденцию публикация тревожных данных о распространении пандемии в развивающихся странах: резкое ухудшение за последние сутки в Бразилии и Индии, входящих в десятку крупнейших потребителей нефти в мире.

Однако мы не станем основывать свой анализ на слухах, а обратим внимание на факты.

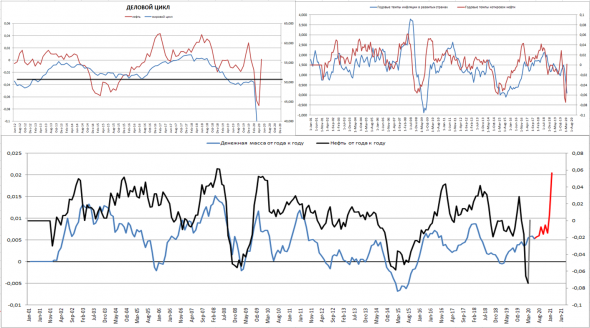

Приведенные ниже графики демонстрируют ситуацию в мировой экономике, а также связь макроэкономических показателей с котировками нефти

( Читать дальше )

Денежный рынок США: долларовая ликвидность

- 22 мая 2020, 10:28

- |

Короткая сводка по денежному рынку США, сразу первая картинка по динамике объемов суточных РЕПО от ФРС, давно не обозревал

Здесь тишь, да гладь: на финансовом рынке в США проблем с долларом больше нет.

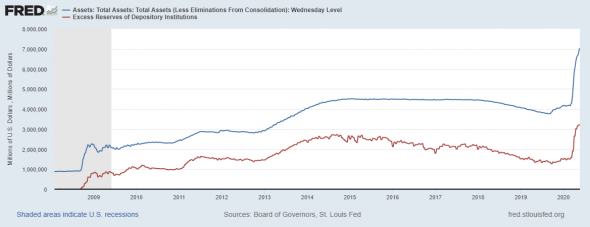

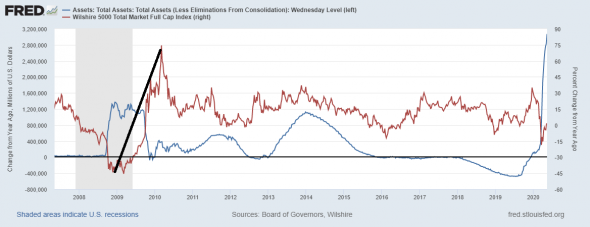

Результатом стабилизации стал распухший объем баланса ФРС, который вырос с начала года, без малого, в два раза.

( Читать дальше )

Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

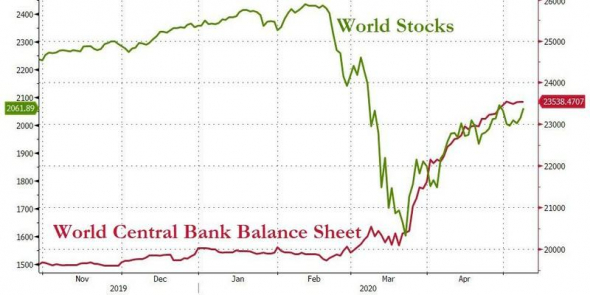

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

Денежный рынок США

- 15 мая 2020, 15:39

- |

Продолжаю обозревать ситуацию с долларовой ликвидностью, в этом выпуске будет коротко.

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку по денежному рынку с обзора баланса ФРС

Синяя линия – это баланс ФРС в динамике от года к году, который за неделю вырос на 212 млрд долларов и продолжает ставить рекорды, подойдя впритык к отметке 7 трл долларов. За год баланс вырос на 3 трл долларов.

Красная линия – это динамика широкого индекса фондового рынка США от года к году, в индекс входит 5000 компаний, вместо 500 который входят в S&P500.

Как видим, в прошлый кризис, после роста баланса ФРС, фондовый рынок рос год без откатов.

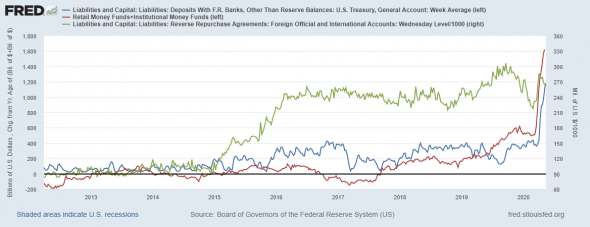

Далее разберем ситуацию с абсорбцией денежной массы, это процесс изменения ликвидности денег, т.е. из сбережений в расходы, и наоборот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал