SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Друг из шкафа

Всем поклонникам бизнес литературы и тем кто интересуется бизнесом, акциями и МБА

- 19 декабря 2013, 17:43

- |

Рекомендую всем зайти и скачать не пожалеть 98 mb

И изучать МБА самому не торопясь! Хорошая тема рекомендую

скачать: https://disk.yandex.ru/public/?hash=dw1zDUqKCd5IKHgZr2/HNYWm0EZRD69lxjSlKF6NZSo%3D

затем скачав можете найти видео в интернете и вот вам почти что дистанционное обучение...))

ну а эти ссылки вам в помощь для полной и бесплатной красоты :

http://elibrary.finec.ru/materials_files/357752219.pdf

elibrary.finec.ru/library/disciplines/

- комментировать

- 82 | ★97

- Комментарии ( 14 )

Гайд по биржевой торговле на мамбе...

- 14 декабря 2013, 09:03

- |

Гайд по биржевой торговле на мамбе...

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

- комментировать

- 20.2К |

- Комментарии ( 83 )

Как правильно относиться к потерям на фондовом рынке, вводная статья. На "подумать"

- 04 декабря 2013, 11:38

- |

Это мой материал, который я написал на конкурс трейдерского контента «Биржевой холдем», кстати в котором из смартлабовцев участвуют Иван Коваль-Зайцев и Аллирог. В конце статьи есть комментарий — очень важный для понимания прочитанного.

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

Опционы: самое понятное объяснение на примере автомобильной страховки.

- 30 ноября 2013, 15:53

- |

Многим людям опционщики кажутся обладателями особой магии. Все дело в запутанных объяснениях и большом количестве терминов. На самом деле все параметры опциона крайне просты и осязаемы. Да-да, их можно пощупать. Удобнее всего это делать на примере автомобильной страховки.

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

Привет, новенький!)))

- 27 ноября 2013, 15:56

- |

Привет, новенький!))))

Айда к нам))))

Делать надо как:

Теорию не слушай, не читай, НИКАКУЮ! (Минимум 1 неделю. Ну или хотя бы в то время, когда рынки открыты). Каждую неделю!

Берёшь денег на один контракт фьюча (на РТС — рублей тыщ 12, или на сбер — тыщи 2. Рекомендую ВТОРОЙ вариант!!!).

Смысл: слить ты успеешь только 4,5тыр на Ри (~7000пт) или 900руб на сбере (900пт) (остальное останется у тебя!). Дальше тебе просто клиринговая система не даст совершить сделку! ГО не хватит. За неделю как раз справишься!))))

Далее. Заведи папку с док-файлами, и делай скрины экрана по ходу торговли. Терминал-->Клавиша PrintScreen-->Word-->Ctrl+V. Один день — один файл — куча картинок. Называть файлик удобно текущей датой.

По прошествии недели — рассматривай (просто разглядывай!) свои сделки. Мозг сам приладится!

В выходные можешь что-нибудь почитать по теме. Поразглядывать графики. (Как только графики начнут сниться — считай, ты в теме! ;))

Примерно всё.

Через пару месяцев обращайся — продолжим!)))

Успехов!

При каких плечах рынок превращается в казино

- 25 ноября 2013, 10:46

- |

Все-таки вчерашняя дискуссия заставила меня точно подсчитать границы плечей для приращений 5-ти минуток (без междневных гэпов), при которых любое статотличие цен от абсолютно непредсказуемой последовательности будет «съедено» существующей непредсказуемой составляющей в ценах. Как и в любом статисследовании мы получим две цифры:

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

Моя история (постараюсь кратко)

- 23 ноября 2013, 21:15

- |

Многие ребята с комона прекрасно меня знают, и эта история не будет такой уж новой, если только не рассказ о том, сколько на самом деле было денег, и сколько осталось. Так как тогда это была тайна покрытая мраком. А за правду на самом деле не должно быть стыдно.

У меня были некоторые накопления на первоначальный взнос для ипотеки и в 2008-м году, когда планировали сокращения на работе, я вызвалась быть сокращённой. Примерно в апреле 2009-го я стала абсолютно свободной и решила, что смогу многому научиться на бирже и зарабатывать (все мы там были, в таких мыслях). Некоторые доходы на тот момент уже были, всё-таки счёт я открыла в октябре 2008-го и период был довольно благоприятным. А если не получится, то ведь всегда смогу вернуться на работу до того, как истрачу все свои сбережения. Прошло чуть больше полугода и я поняла, что доход не получается таким, чтобы заменил зарплату, и надо уже выбираться обратно в трудовые ряды, только у меня в июне 2009-го увеличился лимфоузел и до трудоустройства надо было всё же выяснить, с чем это может быть связано.

( Читать дальше )

У меня были некоторые накопления на первоначальный взнос для ипотеки и в 2008-м году, когда планировали сокращения на работе, я вызвалась быть сокращённой. Примерно в апреле 2009-го я стала абсолютно свободной и решила, что смогу многому научиться на бирже и зарабатывать (все мы там были, в таких мыслях). Некоторые доходы на тот момент уже были, всё-таки счёт я открыла в октябре 2008-го и период был довольно благоприятным. А если не получится, то ведь всегда смогу вернуться на работу до того, как истрачу все свои сбережения. Прошло чуть больше полугода и я поняла, что доход не получается таким, чтобы заменил зарплату, и надо уже выбираться обратно в трудовые ряды, только у меня в июне 2009-го увеличился лимфоузел и до трудоустройства надо было всё же выяснить, с чем это может быть связано.

( Читать дальше )

Про точку наименьших выплат. Часть 1.

- 18 ноября 2013, 11:13

- |

Так называемая «точка наименьших выплат» — это цена экспирации базового актива, при которой опционные продавцы несут наименьшие суммарные потери.

Считается, что крупные опционные маркет-мейкеры, накопившие к экспирации большие проданные опционные портфели, сдвигают базовый рынок так, чтобы понести в итоге минимум суммарного убытка. И даже находятся наблюдатели этого чудо-явления в он-лайне непосредственно в день экспирации.

Звучит крайне конспирологически.

Однако, если включить немного здравого смысла, то явление выглядит вполне адекватным.

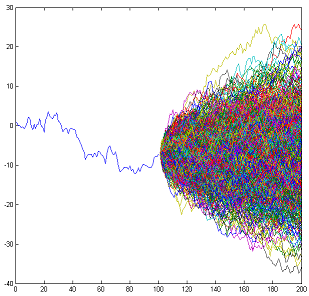

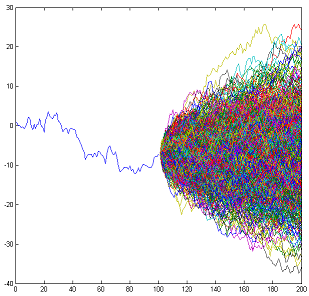

Сначала рассмотрим форму распределения ценовых приращений в любой момент времени. Очевидно, она будет иметь колоколообразную форму, пусть даже и не гауссового вида, а любого другого, с «толстыми хвостами», неважно. Например, вот такое (взято с инета, судя по всему это просто броуновский процесс):

( Читать дальше )

Считается, что крупные опционные маркет-мейкеры, накопившие к экспирации большие проданные опционные портфели, сдвигают базовый рынок так, чтобы понести в итоге минимум суммарного убытка. И даже находятся наблюдатели этого чудо-явления в он-лайне непосредственно в день экспирации.

Звучит крайне конспирологически.

Однако, если включить немного здравого смысла, то явление выглядит вполне адекватным.

Сначала рассмотрим форму распределения ценовых приращений в любой момент времени. Очевидно, она будет иметь колоколообразную форму, пусть даже и не гауссового вида, а любого другого, с «толстыми хвостами», неважно. Например, вот такое (взято с инета, судя по всему это просто броуновский процесс):

( Читать дальше )

Высокочастотная торговля - “токсичный” вид трейдинга, отравляющий жизнь инвесторам

- 12 ноября 2013, 01:44

- |

Высокочастотная торговля — “токсичный” вид трейдинга, отравляющий жизнь инвесторам

Миллиарды и миллисекунды: мир высокочастотного трейдинга

Что у вас обычно ассоциируется с биржей? Знакомые всем картины – люди, стоящие в переполненном зале, с напряжением глядящие на компьютерные мониторы, думающие, оценивающие, принимающие решения. Так было. Точнее, такое можно увидеть и сейчас, но в действительности это лишь вершина айсберга. Значительная – большая, на самом деле, часть торгов выполняется автоматизировано, с использованием высокопроизводительных компьютеров. Такая практика началась лишь совсем недавно, но очень быстро захватила рынки, и сейчас около 44% всех торгов в мире производятся с использованием алгоритмов так называемого high frequency trading (HFT) – высокочастотного трейдинга.

Эта форма торговли появилась сравнительно недавно, но за считанные годы ее стали применять все ведущие трейдеры США, вплоть до самых крупных – настолько эффективной оказалась технология. За какие-то несколько лет ведущими деятелями бизнеса в этой области стали не привычные солидные господа в костюмах (хотя на биржах в общей яме эта публика все равно не присутствует – жарковато там в костюме...), а типичные «гики» и «нерды» – не слишком благонадежная публика от 20 до 40 лет в очках и джинсах. Как это случилось? Как это часто получается с ИТ, все началось в гараже…

( Читать дальше )

Усреднение vs. пирамидинг по движению (грааль)

- 31 октября 2013, 19:50

- |

Итак, прошло голосование, какую стратегию вы чаще используете: усреднение или наращивание позиции по ходу движения в благоприятную сторону?

http://smart-lab.ru/blog/148299.php

Голоса разделились поровну. Я думаю, на самом деле, усредняется намного большая часть публики.

Я убежден, что для спекулянта усреднение в корне неправильная стратегия, и единственно правильная стратегия — это наращивание позиции по ходу движения цены в благоприятную сторону. Когда у меня будет свой фонд, первое и главное правило, которое я бы ввёл — никакого усреднения, и тех, кто усреднялся, я бы беспощадно увольнял.

Усреднение означает, что вы открываете еще одну позицию там, где нужно делать стоп-лосс. Оно означает что вы наращиваете риск, когда находитесь в убытке. В то время как наращивать риск можно только тогда, когда есть накопленная прибыль по позиции; при этом необходимо постоянно двигать стоп-лосс (в безубыток либо в небольшой минус).

( Читать дальше )

http://smart-lab.ru/blog/148299.php

Голоса разделились поровну. Я думаю, на самом деле, усредняется намного большая часть публики.

Я убежден, что для спекулянта усреднение в корне неправильная стратегия, и единственно правильная стратегия — это наращивание позиции по ходу движения цены в благоприятную сторону. Когда у меня будет свой фонд, первое и главное правило, которое я бы ввёл — никакого усреднения, и тех, кто усреднялся, я бы беспощадно увольнял.

Усреднение означает, что вы открываете еще одну позицию там, где нужно делать стоп-лосс. Оно означает что вы наращиваете риск, когда находитесь в убытке. В то время как наращивать риск можно только тогда, когда есть накопленная прибыль по позиции; при этом необходимо постоянно двигать стоп-лосс (в безубыток либо в небольшой минус).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал