SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lemmy

Про точку наименьших выплат. Часть 1.

- 18 ноября 2013, 11:13

- |

Так называемая «точка наименьших выплат» — это цена экспирации базового актива, при которой опционные продавцы несут наименьшие суммарные потери.

Считается, что крупные опционные маркет-мейкеры, накопившие к экспирации большие проданные опционные портфели, сдвигают базовый рынок так, чтобы понести в итоге минимум суммарного убытка. И даже находятся наблюдатели этого чудо-явления в он-лайне непосредственно в день экспирации.

Звучит крайне конспирологически.

Однако, если включить немного здравого смысла, то явление выглядит вполне адекватным.

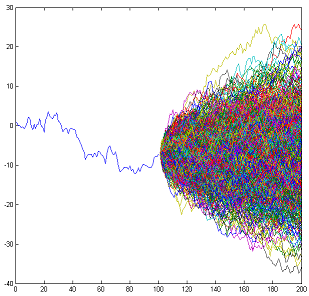

Сначала рассмотрим форму распределения ценовых приращений в любой момент времени. Очевидно, она будет иметь колоколообразную форму, пусть даже и не гауссового вида, а любого другого, с «толстыми хвостами», неважно. Например, вот такое (взято с инета, судя по всему это просто броуновский процесс):

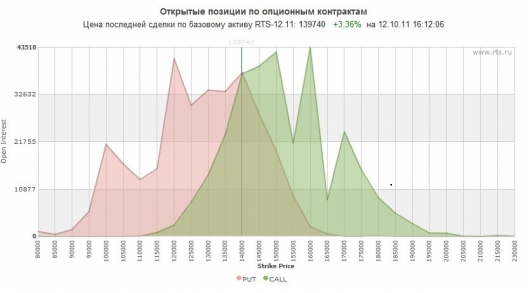

Думаю, я не сделаю большого преступления, если заявлю, что распределение прошлых ценовых приращений статистически будет иметь точно такую же форму. Соответственно и распределение накопленных позиций по опционным страйкам за достаточно большой период срока опционов будет иметь примерно такую же форму. По понятным причинам, с отличием по типу опциона: путы соберутся несколько ниже, коллы – несколько выше цены экспирации. В итоге будет что-то наподобие вот этого: Поэтому чисто статистически цена экспирации будет локализоваться в середине этого распределения, потому как она сама его и породила.

Поэтому чисто статистически цена экспирации будет локализоваться в середине этого распределения, потому как она сама его и породила.

И «наименьшие выплаты» тут непричем ...

По материалам http://vsemirnov.ru/

Считается, что крупные опционные маркет-мейкеры, накопившие к экспирации большие проданные опционные портфели, сдвигают базовый рынок так, чтобы понести в итоге минимум суммарного убытка. И даже находятся наблюдатели этого чудо-явления в он-лайне непосредственно в день экспирации.

Звучит крайне конспирологически.

Однако, если включить немного здравого смысла, то явление выглядит вполне адекватным.

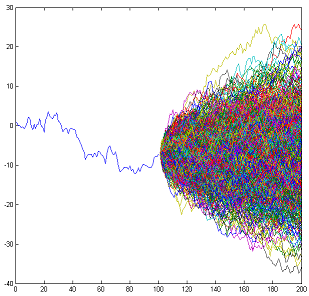

Сначала рассмотрим форму распределения ценовых приращений в любой момент времени. Очевидно, она будет иметь колоколообразную форму, пусть даже и не гауссового вида, а любого другого, с «толстыми хвостами», неважно. Например, вот такое (взято с инета, судя по всему это просто броуновский процесс):

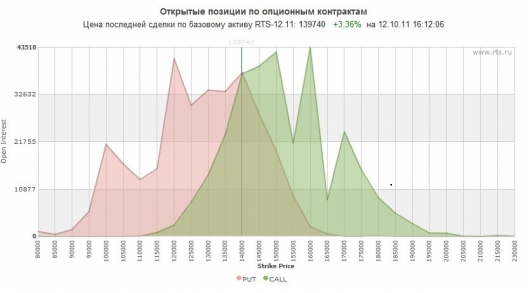

Думаю, я не сделаю большого преступления, если заявлю, что распределение прошлых ценовых приращений статистически будет иметь точно такую же форму. Соответственно и распределение накопленных позиций по опционным страйкам за достаточно большой период срока опционов будет иметь примерно такую же форму. По понятным причинам, с отличием по типу опциона: путы соберутся несколько ниже, коллы – несколько выше цены экспирации. В итоге будет что-то наподобие вот этого:

Поэтому чисто статистически цена экспирации будет локализоваться в середине этого распределения, потому как она сама его и породила.

Поэтому чисто статистически цена экспирации будет локализоваться в середине этого распределения, потому как она сама его и породила.И «наименьшие выплаты» тут непричем ...

По материалам http://vsemirnov.ru/

834 |

Читайте на SMART-LAB:

Оптимальная структура капитала в условиях высокой ставки: когда долг всё ещё выгоден

Структура капитала эмитента напрямую влияет на риск инвестиций в выпускаемые им ценные бумаги. Для вложений в долговые инструменты главное —...

16:19

Обзор рынка облигаций

📈 Предпраздничная неделя прошла достаточно позитивно для облигаций первого-второго эшелона, что связано с ожиданиями по дальнейшему...

16:56

теги блога Всемирнов Алексей (Lemmy)

- CQG

- TOS

- Алексей Каленкович

- альфа

- анализ

- аналитики

- арбитраж

- аргумент

- баланс спроса и предложения

- бетта

- Блэк-Шоулз

- большинство

- будущее

- будущее мира

- бычья ловушка

- вебинар

- волновая теория Элиота

- голова и плечи

- голова-плечи

- графические формации

- двойная вершина

- демография

- Демура

- Евгения Случак

- золото

- зона поддержки

- импульс

- инвесторы

- индикатор

- инфляция

- инфляция в России

- конспирология

- конспирология теханализа

- коррекция

- кризис

- кукл

- кукловод

- купил и держи

- ловушка

- ловушки

- лонг-шорт

- математика рынка

- меньшинство

- МТС

- нефть

- нищеброды

- НОК

- он-лайн

- опционы

- открытие торговой сессии

- оффтоп

- парный трейдинг

- переоптимизация

- планшетник

- покупатели

- понедельник

- пресная вода

- прибыль

- продавцы

- проп

- проп-трейдинг

- прорыв

- работа

- разворот

- развороты

- распил бюджета

- риск-менеджер

- риски

- робот

- рынки

- сделки

- семинар

- сигнал

- смартфон

- смена тренда

- стопы

- тенденции

- теханализ

- технический анализ

- товары

- торговля

- торговый диапазон

- точка наименьших выплат

- трейдер

- тренд

- тренды

- улыбка волатильности

- уровень поддержки

- уровень сопротивления

- успешность

- успешный трейдер

- фильтр

- форекс

- футурология

- Хазин

- хедж-фонд

- Шевченко

- шип

- эмоции

- эффективность

а) Наиболее популярны опционы вне (сильно или не очень сильно, но вне) денег.

б) При выходе опциона в деньги его покупатель склонен рассматривать это как огромное счастье (ибо у него вероятность прибыли существенно меньше 0.5--и покупатель постоянно терпит нагрузку на мозг из-за планомерных и монотонных убытков) и тут же его кроет, уменьшая тем самым ОИ этого страйка.

Из за этих факторов в нулевом приближении в каждый момент времени ОИ опционов распределено по страйкам так, что большинство опционов находятся вне денег. Это справедливо вообще для любого момента времени, в том числе и для экспирации.

Интересная игра начинается дальше--если мы захотим поправить это грубое нулевое приближение. Тут уже надо учитывать динамику ЦБА, динамику ОИ опционов. И там есть на что посмотреть и есть где поискать пищу.

Ув. Всемирнов Алексей (Lemmy), написано вроде неплохо, а вот итоговый вывод, на мой взгляд, более чем спорный.

В реальности экспирации иногда проходят «посередине», иногда смещены в ту или иную сторону на тысячу-полторы от страйка, а нередко наоборот проходят в непосредственной близости от него. Во всяком случае в опционах на RI (ведь именно они у Вас в примере).

Кроме того, с учетом введения биржей в ближайшее время в действие опционов на промежуточные страйки (с шагом 2500 пп), вся предыдущая статистика (даже если ее набирать и анализировать), теряет всяческий смысл, т.к. с уменьшением шага вдвое сама ситуация и распределение ОИ в страйках, без сомнения, подвергнутся существенным изменениям.

и к тому же я ответил там на вопрос так мучающий толпы трейдеров, считающих, что крупные холдеры опционов специально загоняют рынок между страйками, чтоб не платить по своим опционам

а собственно статистики у меня нет — только теория — хотите проверьте ее самостоятельно, возможно этот эффект и не силен, тогда тем более темы для разговора нет, но что такой эффект должен иметь место — я уверен :-)

Может заодно что-то новое для себя (если захотите и для других откроете). Статистику специально тоже не собирал, лишь поделился с Вами своими наблюдениями. Не нужно — забудьте про мой коммент.

С уважением к Вам, ProfFit.

Проверил за последние 6 лет, куда ближе к страйку или между ними. Итог: по 50%.

если и бывают перекосы как щас с 135 путами, то вероятно мы просто не всё знаем, но я более чем уверен что они нормально захэджены и скорее всего через внебиржу…