Избранное трейдера Mabruk

ГОДОВЩИНА программы QT

- 07 октября 2018, 22:29

- |

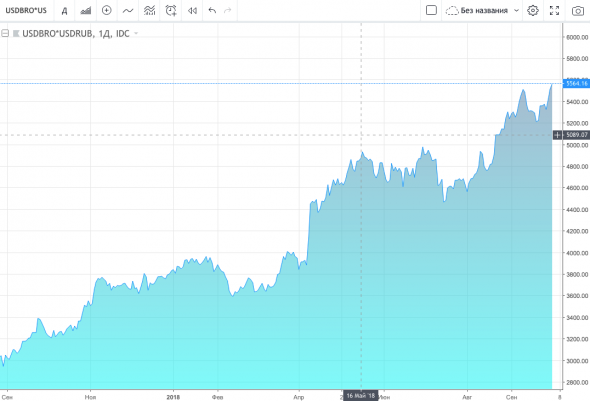

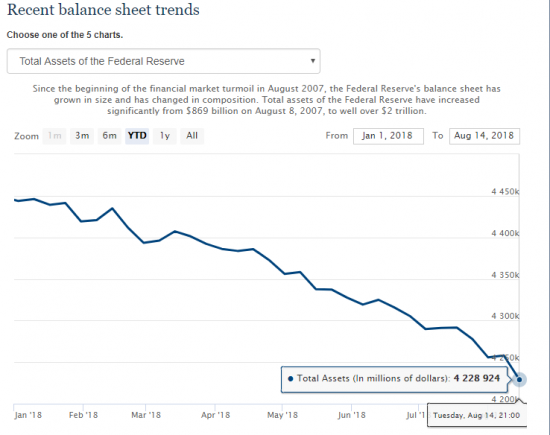

Ровно год назад в октябре 2017 года ФРС запустила программу количественного ужесточения (QT — quantitative tightening). Суть программы заключается в изъятии из системы долларов, ранее напечатанных в рамках трех раундов количественного смягчения (QE) в 2009-2014 году. И процесс этот назвали сокращением баланса ФРС. Началось всё год назад со скромных 10 млрд долларов в месяц. Никто на это толком не обращал внимание. А зря! Эта программа обладает накопительным эффектом. Да, поначалу она мало влияла на что-либо, но время берет своё. И в дальнейшем она еще ого-го как отразится на стоимости всех активов в мире. К настоящему времени баланс ФРС уже сократился на 300 млрд долларов. Если год назад он равнялся 4.470 трлн $, то теперь 4.170 трлн (см. график внизу). Надеюсь, что все уже заметили, как это отразилось на валютах развивающихся стран, включая рубль. Мало того, что ФРС поднимает ставку, так еще и количество долларов уменьшается в системе. Т.е. двойной удар идет по валютам развивающихся стран (подробно на эту тему писал в телеграме https://tele.click/MarketDumki/562).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

НКХП. Зерновой экспортный потенциал России.

- 07 октября 2018, 20:22

- |

По просьбе подписчика группы ФИНДИР выкладываю обзор компании НКХП.

Перед тем как рассмотреть НКХП предлагаю разобраться с перспективами зернового экспортного потенциала России, все таки НКХП это порт который занимается экспортом зерна (70% выручки это перевалка зерна).

Спрос на зерно в мире постоянно растет, прежде всего, благодаря росту населения и его доходов в развивающихся странах — устойчивое снабжение и доступность зерна является основой социально-экономической стабильности. По прогнозам экспертов, потребление зерна к 2030 г. увеличится на 30-40%. А это значит, что мировое сообщество не защищено от повторения в будущем новых витков продовольственного кризиса.

Россия обладает уникальным аграрным потенциалом и возможностями по наращиванию поставок зерна на мировой рынок. Возможности расширения посевных площадей в большинстве регионов планеты практически исчерпаны, в то время как Россия занимает лидирующее место в мире по площади и качеству сельскохозяйственных земель. В нашей стране сосредоточено почти 40% мировых площадей черноземов — почв, обладающих наиболее высоким естественным плодородием, что является значительным конкурентным преимуществом, при этом доля России в мировом производстве зерна составляет только около 5%.

( Читать дальше )

"ХАЛЯВНЫХ" денег становится всё меньше

- 03 октября 2018, 21:11

- |

Итак, начиная с октября месяца, программа количественного ужесточения выходит на полную мощность. ФРС теперь будет ежемесячно изымать по 50 млрд $ (ранее про сокращение баланса писал в телеграме https://tele.click/MarketDumki/691). До конца года, из финансовой системы утечет 150 млрд, а в следующем году еще 600 млрд $. А это уже очень серьезная цифра выходит. Напомню, что QE-2 (вторая программа количественного смягчения действовала с ноября 2010 года по июнь 2011 года) как раз равнялась 600 млрд $. И пока она действовала, рынок рос. А как только она закончилась, сразу начались неприятности на рынках. И уже все конечно забыли, что 2011 год американский рынок акций закончил в нулях. Только третья по счету программа QE вернула рост на американский рынок. Так что не стоит недооценивать изъятие из системы 600 млрд $ в 2019 году.

Также, начиная с октября, Европейский Центральный Банк (ЕЦБ) будет «печатать» не 30 млрд евро в месяц, а 15 млрд. Мы уже в этом году видели волнения на рынке итальянского госдолга. Но пока это не перерастает в масштабную панику только по одной причине. Печатный станок от ЕЦБ всё еще работает. Но с января и он остановит свою работу. Новой ликвидности не будет и рынки уже не смогут игнорировать любой негатив. Наоборот, негатив будет отыгрываться по полной программе. Не будет больше таких ситуаций как в 2016 году после Brexit, когда панику погасили на следующий день. Заливать пожар больше нечем будет. Главные ЦБ мира явно дают понять, что дальнейший рост стоимости активов нежелателен.

Авиакомпании: убытки растут. Причины

- 02 октября 2018, 19:02

- |

Это хорошо для России, хорошо для бюджета, очень хорошо для нефтяных компаний. Но ведь не бывает так, что хорошо без последствий. Последствия есть: это дорогой бензин и дорогое авиатопливо. 4 июня я писал пост на эту тему: Почему на самом деле растут цены на бензин? С тех пор рублебочка выросла еще на 20%!

Конечно самый большой удар приходится на авиакомпании. И я считаю, что с точки зрения государства, очень логично дать авиакомпаниям топливные субсидии! Почему? По двум причинам:

1. Бюджет получает сверхприбыли от низкого курса рубля и высокой нефти

2. Правительство отчасти ответственно своей политикой за низкий валютный курс

Цена керосина растет из-за рост цен на нефть и растет еще больше в рублях, из-за падения курса.

Теперь цифры

- за год авиакеросин подорожал на 30%

- доля топлива в расходах выросла с 23% до 28-30%

- убыток российских авиакомпаний в 1пг 2018 составил 40 млрд руб (рост в 2 раза)

- из них потери на внутренних линиях 37 млрд руб

- потери на внешних маршрутах — 2,9 млрд руб

- расходы авиакомпаний выросли на 22% — до 645 млрд руб, доходы +18,5% до 604 млрд руб

- расходы на авиатопливо выросли на 40% до 167 млрд руб

- всего по 2018 году допзатраты могут составить 75-80 млрд руб

- расходы Аэрофлота в 1п18 выросли на 38% до 78 млрд руб, выпадающие доходы составили 28 млрд руб.

Сегодня невозможно поднять цены на авиабилеты, потому что пассажир не готов платитьUtair:

Компенсировать растущие расходы, подняв цены, можно только если увеличатся доходы населения или с рынка уйдет лишняя емкость в результате разумных действий авиакомпаний или банкроств.Наталья Филева, S7:

Я считаю это сговор, потому что цены на топливо запредельные

Но цены на авиатопливо — это не вся беда.

Авиакомпании напокупали себе боингов в лизинг, лизинговые платежи в баксах, а выручка в рублях.

Кроме того, на рынке избыток «провозных мощностей»: в 2016 излишек составлял 10-11% в 2017 вырос до 12-13%, в этом году 15%.

Чтобы обеспечить загрузку самолетов, авиакомпании демпингуют.

Как за 5 минут определить настроение рынка акций США?

- 31 августа 2018, 15:15

- |

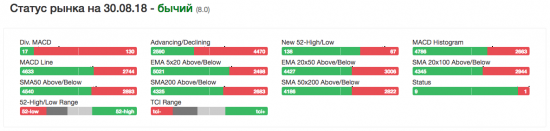

В этом обзоре мы разберем, как читать Статус рынка. Статус рынка — это показатель состояния американского рынка акций, рассчитываемый ежедневно на Trades.Mindspace.ru. Благодаря тому, что он представляет собой одну цифру, его легко применять. Но применение Статуса может быть еще эффективней, если знать, какие индикаторы он учитывает.

Какие индикаторы учитывает Статус? Преимущественно — тренда и ширины рынка. Эти индикаторы ежедневно проверяются для всех акций компаний и ETF, которые торгуются на американских биржах (это порядка 7500 тыс.), а их значения участвуют в расчете Статуса.

( Читать дальше )

Циклический КРИЗИС в США всё ближе и ближе

- 29 августа 2018, 19:33

- |

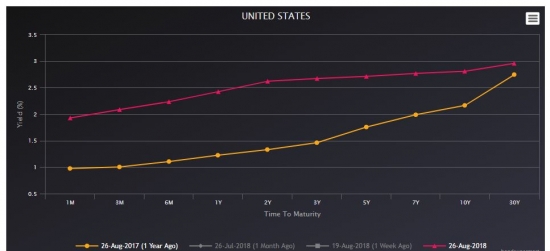

Продолжается уплощение кривой доходности американских гособлигаций. Именно этот процесс и говорит нам о том, что бизнес цикл в США находится в завершающей стадии. А перед всеми последними кризисам, кривая доходности всегда принимала сначала плоский вид, а потом происходила инверсия, т.е. доходность по коротким трежерис начинает превышать доходность по длинным бумагам. Большой капитал ставит деньги именно на такой исход.

Если посмотреть на график внизу, то хорошо заметно, что кривая доходности уже почти приняла плоский вид (красная линия). Для сравнения посмотрите на угол подъема кривой год назад (желтая линия). По некоторым прикидкам где-то полгода осталась до полного уплощения и возможно даже инвертированного вида кривой.

Последние выходящие макроэкономические данные начали сигнализировать о том, что экономика США уже прошла пик роста и начался процесс затухания. Ближайшие 1-1.5 года в США с очень высокой вероятностью начнется очередной циклический кризис. Его последствия будут просто разрушительны как для мировой экономики, так и для российской (подробно про влияние на российскую экономику писал в в телеграм-канале https://tele.click/MarketDumki/598). И как всегда все будут надеяться на ФРС и на новое количественное смягчение. Может оно и будет. Но сначала будет дефляционный шок на рынках...

Еще 30 ярдов $ изъяли

- 20 августа 2018, 23:11

- |

Инвестграм#2. Сложный процент. Полезная табличка.

- 20 августа 2018, 14:08

- |

Доброго времени суток, коллеги!

Продолжаем нашу новую рубрику — Инвестграм =)

В прошлом выпуске я затронул элементарную тему доходностей. Сегодня поговорим также о доходностях, только рассчитанных в годовых процентах.

Так принято, что доходность считают в годовых процентах. Где может столкнуться инвестор со сложным годовым % вне фондового рынка? Правильно. При инвестировании денежных средств в банковский депозит.

Одним из индикаторов успешности Ваших инвестиций будет являться то, выше ли доходность Ваших инвестиций относительно банковского депозита или нет.

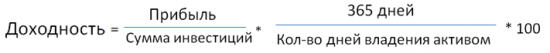

Одна из самых простых формул для расчета сложного процента ваших инвестиций отображена ниже:

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 08 августа 2018, 16:26

- |

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Тема: “Налоги”.

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Чаще всего для расчета налогооблагаемой базы при операциях с ЦБ используется метод бухгалтерского учёта активов:

( Читать дальше )

Ослабление юаня - это главная линия защиты для Китая

- 02 августа 2018, 12:45

- |

За торговыми войнами, которые затеял Трамп, прячется гораздо большая проблема, чем может показаться со стороны. Все дело в том, что обе крупнейшие экономики мира, и США и Китай, надули в своих экономиках огромные финансовые пузыри. В США это государственный долг правительства, который в данный момент составляет 21,2 трлн. долларов, и внутренний долг в Китае, который уже достиг 235% от ВВП (Наибольшая доля, это корпоративный долг, составляющий более 165% от ВВП).

Решения по долговым проблемам нет ни у США, ни у Китая. Американский бюджет в связи с реформами Трампа, будет только увеличивать дефицит своего бюджета в ближайшие годы, при этом, доходности по казначейским бумагам в связи с ростом основной ставки ФРС будут расти, делая обслуживание долга более дорогим. В Китае, на росте кредитования базируется рост экономики. И в данный момент, активно растет кредитование физических лиц, и остановить эту гонку Китай так же не сможет, поскольку это остановит рост экономики.

Долги в обеих странах в ближайшие годы будут расти с ускорением, поскольку, чем больше долг, тем больше денег нужно для рефинансирования старых долгов. В противном случае, экономику будет ждать спад. Я думаю, власти обеих стран это прекрасно понимают. И как говориться в поговорке, «громче всех держи вора, кричит сам вор». По этому принципу, США сейчас и затевают торговые войны. Цель Трампа в данном случае, это попытаться потопить Китайский долг раньше, чем возникнут проблемы с долгом у США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал