Избранное трейдера Кот.Финанс

ДИАСОФТ: обновленный взгляд за 10 лет. Не так уж и радужно

- 12 февраля 2024, 21:32

- |

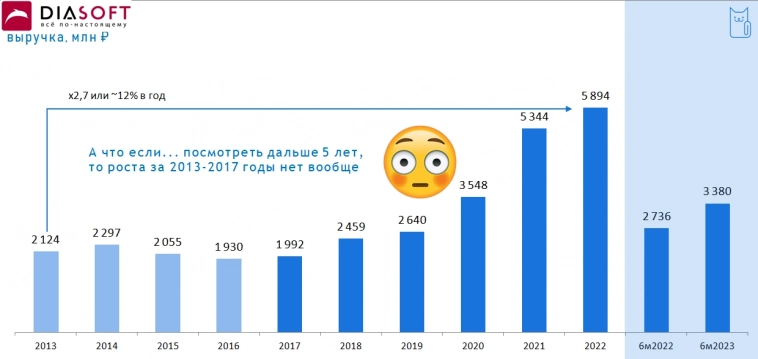

По совету Эдуарда, заглянули в историю 🐬Диасофт дальше, чем на 5 лет. Бурного развития — не видно, рост выручки начался с 2018 года.

Высокой рентабельности тоже нет, но справедливости ради — тогда и нулевой ставки по налогу на прибыль для IT не было

ВАЖНО: Графики — только по компании ООО «Диасофт», в консолидированной отчетности может быть еще ~0,5 млрд., но мы не знаем, внешняя ли там выручка

В любом случае, динамика и графики заставляют задуматься.

По компании взгляд не меняем. Кто оставил заявку — без паники

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

IPO Диасофт. Классная компания, но зачем им деньги???

- 12 февраля 2024, 07:23

- |

Красивая история, адекватная оценка (в 2-3 раза дешевле Астры), растущий рынок. Но есть нюансы...

Мы разбираем компаний и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (голосование)

О размещении

Диасофт выходит на IPO 13 февраля, книга заявок закрывается сегодня (у Тинькофф в 11.30 мск). Сейчас уже известно о переподписке в 5 раз, поэтому считаем, что компания разместится по верхней границе диапазона (4500 рублей за акцию). Будет привлечено 3,6 млрд. руб., 2,2 из которых пойдут в компанию, а 1,4 – продажа текущих акционеров. Компания оценена в 45 млрд. рублей

О компании

Диасофт один из крупнейших разработчиков ПО, специализируется на решениях для банков. Доля компания на рынке программ для финансового сектора – 24%, доля на широком рынке ПО – порядка 7%.

( Читать дальше )

Доходные облигации, страховка от ЦБ, и безудержное веселье в IPO - Котайджест!

- 11 февраля 2024, 08:45

- |

🐾 Котайджест №18 за неделю 5-11 февраля

💵Облигации

М.Видео отчитался и облигации выросли сильнее, чем акции. Откровенно говоря, акции упали. А бонд-холдеры заработали. Продажи – максимальные в истории компании. Сделали большой обзор.

( Читать дальше )

Black list компаний, или вашим инвестициям здесь не рады 🤬

- 10 февраля 2024, 08:18

- |

Если компания берет ваши деньги, а потом законным способом возвращает меньше – это не порядочно. Вопрос законности философский – это могло быть предусмотрено эмиссионными документами, или такая опция была где-то еще прописана… Но если инвестор получил меньше, чем вложил, и это не дефолт и не акция – мы будем обходить эти компании стороной

Компаний, допустивших дефолт тут нет, т.к. они и так уже не смогут привлечь деньги

История вопроса

Все началось с Черкизово. Крупная компания с рейтингом АА-, без финансовых проблем и без огромного долга приняла решение выкупить свой долг. Чтобы это реализовать, она не выставила заявку по номиналу, а просто выпустила сообщение, что следующие два года ставка по купону будет 0,01%. К слову, ключевая ставка 16%, ОФЗ дают 13%. Инвесторы, которые не успели / не следили за выпуском (а вы даты всех корп.событий знаете из своего портфеля?) в моменте потеряли 20-25% от вложенных средств. Т.е. инвестиции в надежные облигации за год принесли только убытки!

( Читать дальше )

Нормальный аномальный рынок недвижимости

- 09 февраля 2024, 07:34

- |

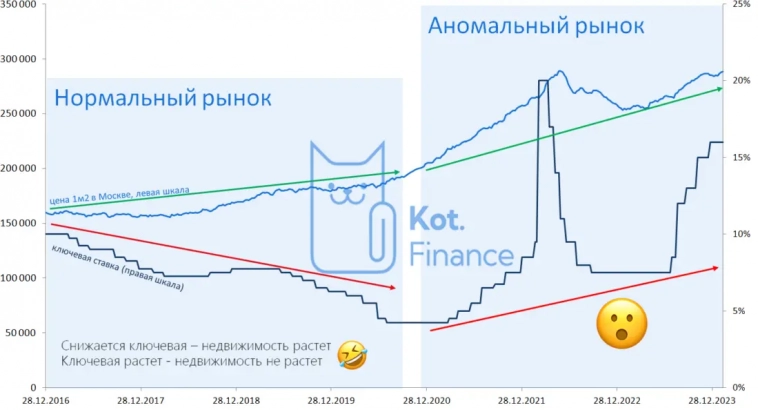

Мы привыкли к фразе «недвижимость всегда растет», потому что в любой непонятной ситуации люди стараются парковать деньги в бетоне. Так было в 98м, 2014м, 2020м. Мало, кто помнит стагнацию 2015-2018 годов, когда после всплеска цен декабря 2014, рынок не то что не вырос за 3 года – он снизился. В статье поговорим о влияющих факторах

Мы писали много статей на тему недвижимости, льготной ипотеки, ее ценообразования, и дисбаланса который она создает. Регулярно следим за ценами, и проводим опросы. Мы даже видели, как цены пошли вниз (из разряда юмор). Сегодня, когда цены в 0,3% от максимума – разбираемся в причинах

Основными влияющие факторы:

⭐рост денежной массы: чем больше денег в экономике – тем сильнее дорожает все вокруг

Мы уже развеивали миф: влияние происходит не 1:1. Связь есть, но после 2009 года она значительно снизилась. Эксперты связывают это с ростом ввода в эксплуатацию.

( Читать дальше )

Красная Поляна: не ультимативный гайд от igotosochi

- 09 февраля 2024, 07:22

- |

Сегодня прямое включение из Красной Поляны. Несколько подписчиков просили поделиться финстрипом поездки, фотками и рассказать, что там как по каталке. Поскольку отпуск — идеальное время для отдыха, крафтового пива и гибкого ЗОЖа, то можно также добавить неадекватности;)

Буду считать на двоих и достаточно примерно. По размещению и катательной инфраструктуре расскажу про свой опыт и свои предпочтения, оптимальные для меня.

Дорога

Такси от Москвы до аэропорта порядка 2000–3000 рублей, самолёт в одну сторону порядка 22000–30000 в зависимости от дат и авиакомпании, такси из Адлера до «Красной Поляны 540» 1800 рублей. Обратно столько же.

Апарты

Поскольку приезжаю сюда регулярно, уже выбрал оптимальное место проживания — Апартаменты Красная Поляна 540. Отличное расположение, крутая инфраструктура, большие номера от 50 до 150 метров. На двоих номер выходит на 8 ночей около 100–150 тысяч в зависимости от дат. За номерами следят, но всё равно есть шанс попасть в ушатанный. В этот раз номер идеальный. Можно брать с завтраками в столовке, она мне не очень.

( Читать дальше )

Какое будущее у М.Видео? Cправится ли компания с засильем маркетплейсов и останется на рынке?

- 08 февраля 2024, 07:29

- |

Вчера М.Видео отчитался о самом успешном квартале в истории. Поможет ли это победить конкурентов, справиться с засильем маркетплейсов и остаться на рынке?

Начнем с хронологии

После приобретения MediaMarkt и слияния с Эльдорадо, объединенная сеть М.Ввидео-Эльдорадо стала крупнейшим игроком рынка электроники (не путать с онлайн-ритейлом). Интересно, что последний раз упоминание конкурентной среды в годовых отчетах М.Видео было в 2019 году. Тогда доминирующее положение не вызывало вопросов:

— М.Видео-Эльдорадо с долей рынка 31%

— профильные компьютерные магазины (13%)

— Маркетплейсы (9%). Забавно видеть в числе маркетплейсов Связной и Евросеть

DNSеще не развился так, как сейчас. Совокупная доля региональных игроков всего 8%.

( Читать дальше )

Лучшие облигации для моей бабули: Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

- 07 февраля 2024, 07:51

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

--------------------------------------------

Месяц назад мы впервые сделали подборку облигаций для своей бабушки. Сегодня мы ее обновляем, т.к. за месяц все сильно поменялось (а разве могло быть иначе?)

---

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

Вот такая таблеточка у нас получилась. Портфель диверсифицирован по выпускам и эмитентам (не более 10% на каждый), по отраслям (строительство – самая емкая отрасль), по кредитному качеству (выше А-), нет оферт. Средний срок – 1,7 лет, а доходность 16,2% (бабушку устраивает)

( Читать дальше )

Пенсионный криптофонд. Месяц 9

- 07 февраля 2024, 07:41

- |

Ежемесячно пополняю криптопортфель на 3 000+ рублей и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за январь. Девятый месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50.

Крипта у меня не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

Было на 1 января:

- BTC: 0,01515176

- Эквивалент в RUB: 57 782 ₽

- Эквивалент в USD: 645,83 $

Пополнил на 11 700 рублей (130 доллара по P2P). Купил BTC, ETH, оставил чуть-чуть в USDT. В январе волатильность была довольно сильная, все эти одобрения ETF влияли то в одну сторону, то в другую. Теперь ещё халвинг, чёрт его побери. Никакой спокойной жизни в этой крипте.

Почитал криптоэкспертов, половину слов не понял. Децентрализованные биржи, DeFi, стейкинг, вот это вот всё. Думаю, что они и сами не до конца понимают, о чём пишут, но зато говорят, что крипта полетит вверх и ещё вниз. Знать бы, куда сначала, а куда потом.

( Читать дальше )

Как обыграть ЦБ?

- 06 февраля 2024, 07:39

- |

Обыграть = победить при любом решении: красное / черное / зеро. Ой, простите😁, при снижении, увеличении, или сохранении ставки без изменений

Мы делали серию статей про ключевую ставку, где видно, что ни инфляция, ни курс доллара не объясняют необходимость ставки 16%. Уже сегодня есть предпосылки для ее снижения на 2-3%, на это указывают индикаторы доходности гос.облигаций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал