Избранное трейдера Точка Спокойствия

Будет ли контрнаступление? Аналитика с дивана

- 07 мая 2023, 12:16

- |

И снова здравствуйте!

Я решил выдать небольшую порцию аналитики, касательно предстоящего контрнаступления – как обычно, со своего дивана.

Будет ли наступление в принципе?

Скорее да, чем нет. Несмотря на то, что линия соприкосновения стабилизировалась, бойцы окопались – всё же сложившаяся граница не устраивает ни одну из сторон.

Присоединение областей к России формально диктует необходимость эти самые территории освободить.

Но организовать его сложно по причине подавляющей огневой российской мощи.

Как только обнаруживается достаточно большое скопление противника – начинается обстрел.

Может быть применён прорыв маленькими ударными группками, как это было осенью под Балаклеей, но тогда у ВС РФ не было нормальных наземных укреплений и войск было меньше – а сейчас таких дыр нет (как говорят).

Тем не менее, небольшие группки пытаются прорваться едва ли не каждый день – просто до нас эти новости мало доходят.

Является ли это попыткой сильно затянувшегося контрнаступления? Может быть.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 120 )

Новые банкротства

- 04 мая 2023, 17:41

- |

Тем временем индекс региональных банков KBW продолжает лететь вниз, достигнув уровней ковидного кризиса.

( Читать дальше )

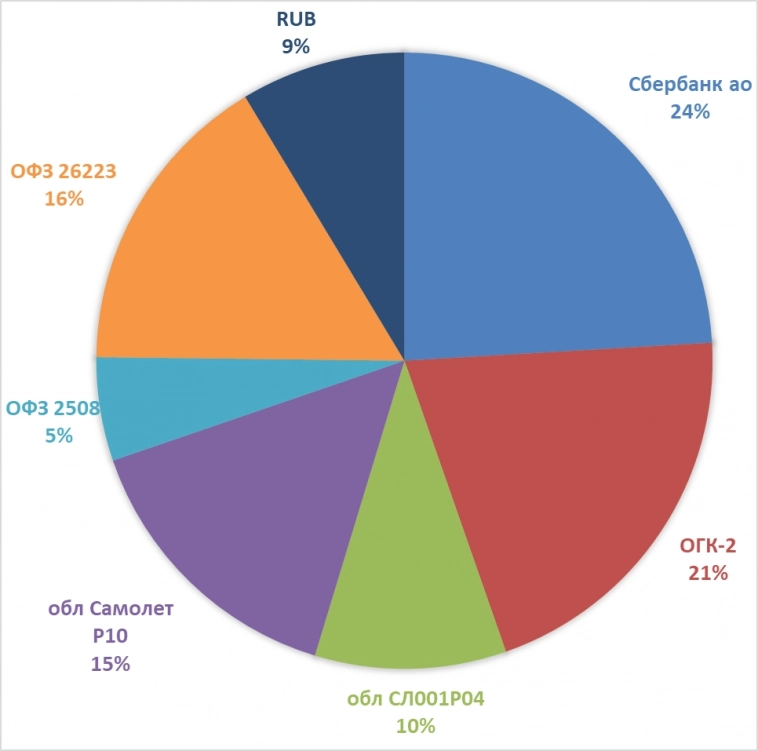

Обзор моего инвестиционного портфеля. Накопленная доходность с начала текущего года +30,53%

- 04 мая 2023, 16:26

- |

Что делал?

1️⃣Продал расписки Ozona по 1763,5. Балансовая цена 984,5. Доходность 79%.

2️⃣Купил облигации Самолёта (P10) на 15% от портфеля.

3️⃣Купил облигации Софтлайна (СЛ001P04) на 10% от портфеля.

4️⃣Купил ОФЗ (26223) на 16% от портфеля.

Какие планы?

Ожидаю укрепление рубля в район 75 рублей за доллар после чего хочу купить замещающие облигации Газпрома с длинным сроком погашения.

Считаю, что пик ставки ФРС пройден и покупка данных бондов — это отличная возможность отыграть снижение.

Можно будет получить неплохую доходность за счёт переоценки тела облигации.

Мысли по рынку

С технической точки зрения рынок смотрится хорошо.

Взяли рубеж в 2500 пунктов по индексу Мосбиржи, а значит, есть шансы сходить в район 2800 – 3000 пунктов, но вот фундаментально сильного апсайда я не вижу.

Полагаю, за счёт прихода дивидендов от крупных компаний наш рынок может быстро закрыть дивидендные гэпы.

В первую очередь я говорю про Сбербанк и Лукойл, но вот дальше за счёт чего расти непонятно, тем более риски растут.

( Читать дальше )

Кринжовости

- 03 мая 2023, 19:19

- |

Негабаритнодвижимость

Совсем недавно широко известный в узких кругах директор по продажам федеральной компании «Этажи» Сергей Зайцев обрадовал всех, кто хочет обзавестись собственным жильём.

По его словам, в крупных российских городах скоро могут появиться микроквартиры площадью менее 6-7 кв. м.

Вот так, хотите доступное жильё – получите и распишитесь.

Впрочем, чего возмущаться? Ведь теперь много чего есть и за пределами квартиры – кафе, парки, зоны отдыха, общественные туалеты.

Зато теперь каждый сможет свить своё гнёздышко в любимом скворечнике.

Похоже, что анекдот про ночной горшок с ручкой внутрь становится явью.

Зато цены!

В известном журнале спрогнозировали, что цены на недвижимость не будут расти аж до 2030 года.

( Читать дальше )

Американский банкопад: к чему это может привести? Вот почему акции сегодня упали

- 02 мая 2023, 20:07

- |

На прошедшей неделе в звёздно-полосатой стране начал резко сдуваться ещё один банк – FRB. Вчера он окончательно выдохся и направился в свой мрачный путь.

Причины, приведшие к такому повороту, происходили в несколько этапов:

1. Всё было хорошо

— ключевую ставку, по которой кредитуются банки у ФРС (аналог нашего ЦБ), опустили в пол (2020 год) – это помогает снизить цену кредитов и простимулировать экономику;

— банки выкупали бонды с длинным сроком погашения в качестве обеспечения;

2. Началась инфляция

— ФРС начала цикл повышения ставок (2022-2023), чтобы снизить инфляцию;

— вкладчиков перестал устраивать низкий банковский процент, облигации дают больше;

— начались массовые выводы денег;

- появились убытки из-за отрицательной переоценки купленных под обеспечение бондов;

— банки начали лопаться;

— вкладчики начали массово из них бежать;

— и так по кругу, с предсказуемым итогом.

( Читать дальше )

Мировая экономика: куда катимся

- 27 апреля 2023, 16:18

- |

Часть 6. Дедолларизация: миф или реальность?

Многие скептики скажут, что ждать обвала доллара не стоит, и даже посмеются над этими мыслями.

Все аналитические агентства утверждают, что зелёный ещё долго будет играть ведущую роль в мировой экономике.

Корни рассуждений скептиков восходят к постулату о незыблемости финансовой системы и мира вообще.

Китайские мудрецы говорили, что самое трудное – жить в эпоху перемен, а уж они знали, что говорили.

И если даже китайские мудрецы и российские певцы говорят про перемены, то наверняка такие перемены случаются, как бы кому не хотелось иначе.

И да, мы не утверждаем, что доллара завтра не станет, он обесценится и всё в таком духе.

Как и не утверждаем, что США исчезнет с карты в случае потери гегемонии.

Всё это мы разбирали в прошлых частях.

Британия тоже когда-то была гегемоном, потом потеряла свой статус.

Но существовать от этого не перестала и, заметьте – неплохо существовать.

Потому дедолларизация – процесс, скорее естественный.

( Читать дальше )

Как прошла шестнадцатая неделя 2023 года?

- 25 апреля 2023, 19:38

- |

Пробежимся по странам мира, где новости были горячее всего.

Индия

Удивила обилием новостей про себя, обычно, в наше поле зрения она не попадает. Во-первых, у нас с ними новый договор о свободной торговле.

В перспективе планируется создание совместных институтов перестрахования перевозок нефти, которую индусы скупают у нас в растущих объемах.

Как отмечает КоммерсантЪ, в партнерстве с Индией Москва рассчитывает смягчить проблемы, возникающие в результате санкций. В свою очередь, Дели называет партнерство с Россией одним из будущих драйверов экономического роста Индии.

Во-вторых, что еще более любопытно, ведущим партнером Индии в 2022-2023 финансовом году стали не китайцы, как обычно, а самые что ни на есть демократичные жители демократичной страны Америки.

Вот так, индусы лавируют в мировой среде, умудряясь и нефтяную российскую рыбку съесть и американской косточкой не подавиться.

Китай

Китай оправдывает возложенные на него надежды. В марте данные по производству показали ускорение роста до 3.9% г/г, однако, фактический импульс, скорее замедляется, поскольку прошлый март был не самым удачным в истории китайской экономики.

( Читать дальше )

Итоги конкурса стратегий инвестиций = кому ушли 10 тыс рублей? + новый конкурс

- 25 апреля 2023, 12:25

- |

Один призер — Булат, который написал пост Моя стратегия инвестиций. Грааль, которого мало, кто придерживается ⭐️12❤️44

Второй — Точка Спокойствия, с лаконичным названием Моя инвестиционная стратегия ⭐️12❤️22

Ещё устной похвалой отмечу неплохой пост "Стратегия инвестирования для пенсионеров", который набрал максимальное число реакций ⭐️29❤️51. Я не стал его выбирать призером, т.к. он был написан после объявленных временных рамок конкурса, да и не совсем отвечает теме «инвестиционная стратегия», т.к. там скорее хеджирование/трейдинг, да и сама идея вызывает сомнения.

Спасибо всем, кто участвовал.

Всех обнял!

На какую тему замутим конкурс на этот раз?

Давайте такую:

Лучшая аналитическая записка по акциям НКНХ⚡️⚡️⚡️⚡️.

Призовой фонд поднимем до 15 тыс рублей!

Срок приёма постов — до конца этой недели.

Ссылки на ваш анализ НКНХ кидайте в комментарии под этим постом.

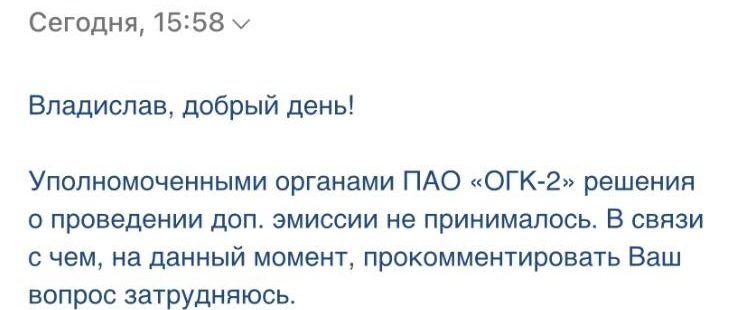

Допэмиссия ОГК-2. Ответ представителя компании

- 24 апреля 2023, 16:29

- |

Допэмиссия ОГК-2

Сегодня вышла новость: ОГК-2" (MOEX: OGKB) разместило закупку на услуги по организации сопровождения дополнительного выпуска акций, следует из материалов компании на сайте госзакупок - ссылка.

Ответ представителя компании ОГК-2

Ждем подробностей

На конец 1 квартала 2022 года чистый долг компании составлял 11,3 млрд. рублей, а показатель долг на EBITDA находился на уровне 0,55х.

Зачем допэмиссия с такой низкой долговой нагрузкой вопрос интересный.

Я свои акции пока не продавал.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

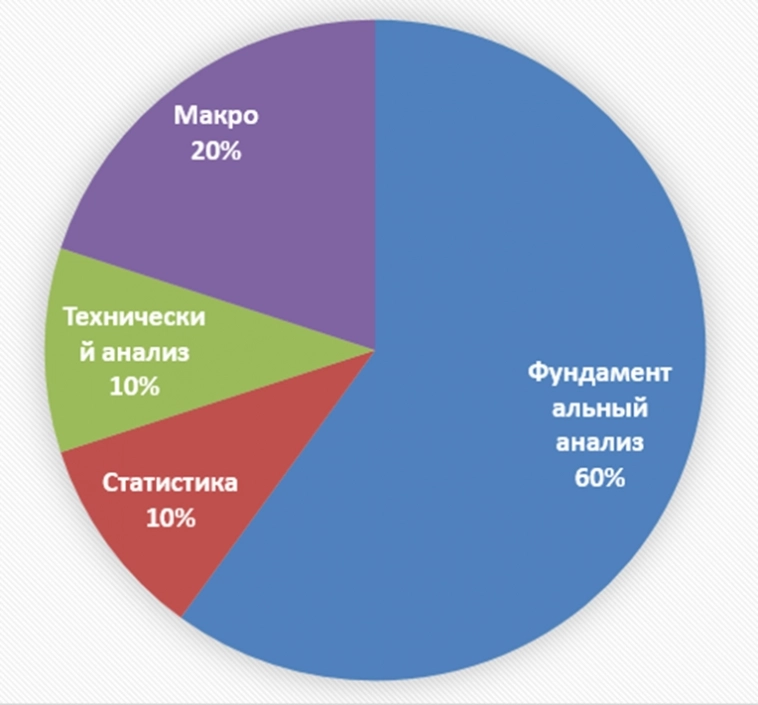

Моя инвестиционная стратегия

- 22 апреля 2023, 20:31

- |

Краткий обзор

Основа стратегии:

Фундаментальный анализ

В портфель отбираются дешёвые по мультипликаторам бумаги, которые через определённый промежуток времени заплатят дивиденды выше требуемой мной ставки доходности R.

R = Ключевая ставка ЦБ + премия за риск. Сейчас это 7,5% + 2% = 9,5%.

Если компания, согласно моим расчётам, заплатит дивиденды выше этого уровня, то эта компания интересна для покупки в портфель.

Очень важно, чтобы следующий дивиденд был выше, чем текущий.

Как правило, по интересным мне компаниям я заполняю таблички в экселе, где я делаю свои расчёты.

Пример.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал