Избранное трейдера Точка Спокойствия

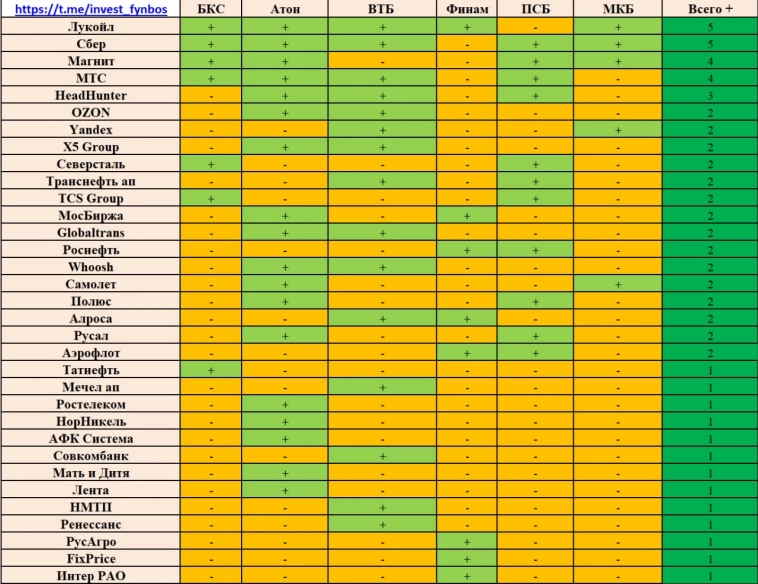

Табличка по инвестиционным идеям брокеров на 4 квартал 2024 года. Топ - 10 лучших инвестиционных идей

- 06 ноября 2024, 11:38

- |

Топ 10 инвестиционных идей:

Сбер, Яндекс, Лукойл, ТКС Холдинг, Полюс Золото, Ozon, Мать и Дитя, Транснефть преф, HeadHunter и Интер РАО

Согласны с топом аналитиков?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

- комментировать

- ★6

- Комментарии ( 10 )

Стоит ли покупать акции Магнита? Разбираем отчет за 1 полугодие 2024 года

- 01 сентября 2024, 19:36

- |

Финансовые показатели:

Выручка в 1 полугодии составила 1 460 млрд рублей против 1 229,5 млрд рублей годом ранее (+18,8%).

Без учета покупки дальневосточных активов выручка выросла на 14,9%.

Операционная прибыль составила 66,4 млрд рублей против 67 млрд рублей годом ранее (-0,9%).

Сильно выросли коммерческие, общехозяйственные и административные расходы с 227 млрд рублей до 279,5 млрд рублей (+23%).

В основном из-за роста зарплат на 30 млрд рублей (+28%).

Показатель EBITDA составил 77,2 млрд рублей против 81,8 млрд рублей (-5,6%) годом ранее.

Маржинальность по EBITDA снизилась с 6,7% в 2023 году до 5,3% в 1 пол 2024 года.

Чистая прибыль составила 22,4 млрд рублей против 37,3 млрд рублей годом ранее (-40%).

В основном на снижение прибыли повлияли валютные переоценки, рост процентных расходов и общее снижение операционной прибыли.

Капитальные затраты выросли с 25,4 млрд рублей до 61 млрд рублей.

Основные траты идут на редизайн магазинов.

Количество обновленных магазинов почти удвоилось год к году и составило 1 157 магазинов (744 магазина у дома «Магнит» и 169 магазинов у дома «Дикси», 210 магазинов дрогери и 34 супермаркета).

( Читать дальше )

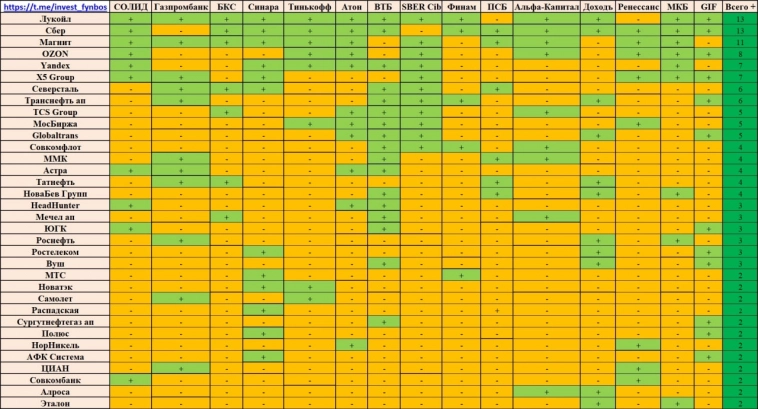

Инвестиционные идеи брокеров на 3 квартал 2024 года

- 16 июля 2024, 10:51

- |

Топ 6 — Лукойл, Сбербанк, ТКС, НЛМК, Русал, Мать и дитя

Согласны с топом или есть идеи лучше?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

Не является индивидуальной инвестиционной рекомендацией

Табличка по инвестиционным идеям брокеров на 2 квартал 2024 года

- 22 апреля 2024, 15:59

- |

Краткие тезисы лучших идей:

Лукойл — 2,1х EBITDA при исторически среднем уровне — 3,7х с див. доходностью выше 14%, а также есть опция выкупа акций у нерезидентов с дисконтом к рынку.

Сбер — 4х P/E. Стабильные темпы роста и хорошая див. доходность > 11%.

Магнит — в 1 полугодии могут заплатить 965 рублей дивидендов + 320 рублей за 2 полугодие.

МТС — дивиденд 36 рублей + IPO МТС банка.

HeadHunter — дефицит рабочей силы увеличивает спрос на услуги компании (высокие темпы роста). После переезда компания вернётся к выплате дивидендов 170 (50% от ЧП) / 390 (столько кэша на балансе) рублей на акцию.

Интересные непопулярные идеи брокеров на 2 квартал 2024 года

Самолёт

Ожидается рост продаж в 2024 году на 70% с учётом консолидации ГК МИЦ.

Если прогнозы сбудутся, то EBITDA вырастет с текущих 70 млрд до 130 млрд (+86%).

Впереди IPO дочерней компании «Самолёт Плюс» (сети агентств недвижимости) в 2024 — 2025 году.

Поддержку котировкам оказывает байбек на 10 млрд рублей.

( Читать дальше )

Золото продолжает обновлять максимумы, как можно это отыграть?

- 29 марта 2024, 13:20

- |

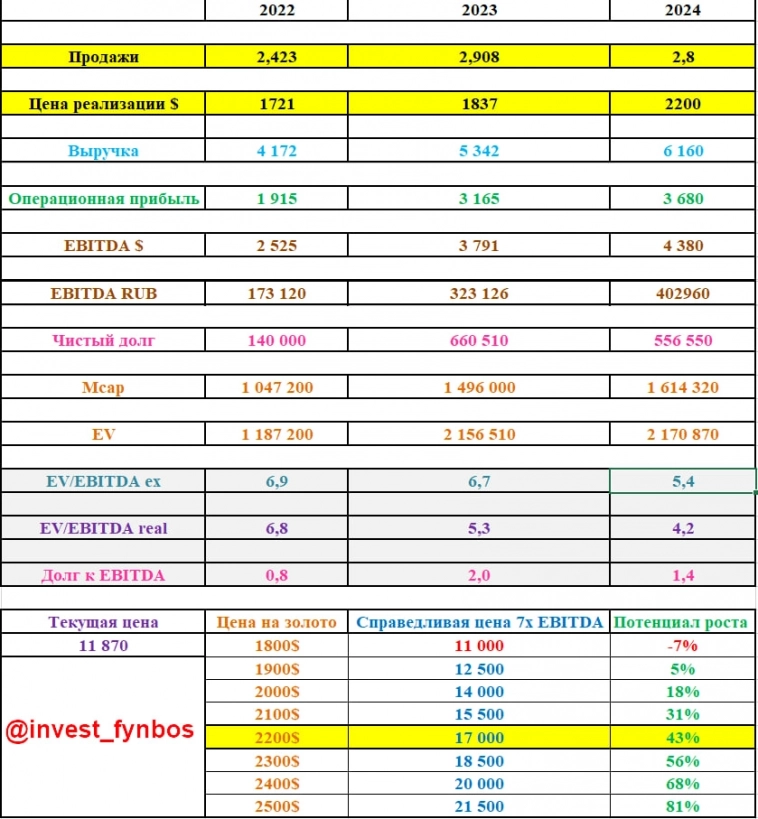

Я решил отыграть этот рост через покупку акций Полюс Золота, о чем ранее писал в своем блоге.

Построил в экселе модельку и прикинул мультипликаторы компании в зависимости от средней цены продажи золота.

В качестве справедливой оценки взял мультипликатор EV/EBITDA 7х — это исторически средний уровень оценки с 2012 по 2023 год.

Также из уравнения я убрал выкупленные 30% акций, поскольку мы не знаем, как менеджмент ими распределится.

Получились вот такие результаты.

В базовом сценарии я ориентируюсь на среднюю цену реализации 2100 — 2200$.

В таком случае потенциал роста составляет 31% — 43% и это без учета реализации выкупленных ранее акций.

======================

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

======================

Не является индивидуальной инвестиционной рекомендацией

30% на облигациях - это реально?

- 09 марта 2024, 18:03

- |

Сколько можно заработать на ОФЗ 26238?

За базовый сценарий я беру прогноз ЦБ по ставке на 25 год, который на последнем заседании был повышен до 8 — 10%.

Премию за риск в длинных ОФЗ я взял на уровне 1,5%, что является исторически средним значением.

Правда, вопрос премии за риск неоднозначный, если рынок будет ожидать дальнейшее снижение ставки ЦБ в 26 году, то ее может и не быть или она даже может быть отрицательной как сейчас, тогда потенциал роста будет выше.

В итоге получается следующая картина:

При ставке 8% потенциал роста составляет 38,4%.

При ставке 9% (мой базовый сценарий) потенциал роста составляет 32%.

При ставке 10% потенциал роста составляет 24,1%.

Для консервативного инструмента выглядит вполне себе интересно.

( Читать дальше )

Никому не нужное золото

- 29 февраля 2024, 16:40

- |

Из сектора золотодобытчиков я держу акции Полюс Золото и вот сегодня как раз вышел отчёт.

Выручка — 5,4 млрд $ против 4,2 млрд $ годом ранее (+28,6%).

Операционная прибыль — 3,7 млрд $ против 1,9 млрд $ годом ранее (+105%).

Скорректированный показатель EBITDA – 3,9 млрд $ против 2,6 млрд $ годом ранее (+50%).

Чистый долг составил 7,3 млрд $ против 2,2 млрд $ годом ранее.

Рост долга произошёл из-за выкупа 40,8 млн акций (около 30%) по 14 200 рублей за акцию.

Для компании текущие результаты являются рекордными за всю историю.

Мультипликаторы:

EV/EBITDA 6,1х

Долг к EBITDA – 1,9х.

Почему же я купил акции?

В позитивном сценарии выкупленные акции будут полностью или частично погашены, как это было в прошлых периодах.

Если вы откроете отчёты с 2006 года, то увидите, что компания планомерно уменьшала количество акций в обращении с пиковых 191,5 млн акций до текущих 133,6.

В 2016 году компания также выкупила примерно сопоставимый пакет акций и сразу же погасила их.

( Читать дальше )

Стоит ли покупать акции Софтлайна?

- 22 января 2024, 14:56

- |

О компании

Софтлайн – ведущий игрок на российском рынке дистрибуции и производства программного и аппаратного обеспечения.

До 2022 года компания продавала сторонние услуги и продукты доля которых составляла порядка 95% всех продаж.

Уход иностранцев позволил компании занять новые ниши и увеличить долю собственных решений до 22% от оборота по итогам 9м23.

Маржинальность собственных решений в 2,5 – 3 раза выше, чем продажа сторонних, что, в свою очередь, приведёт к улучшению маржинальности бизнеса.

Рынок IT-услуг по оценкам аналитиков до 2027 года будет расти ежегодно на 11% до 1,76 трлн рублей.

( Читать дальше )

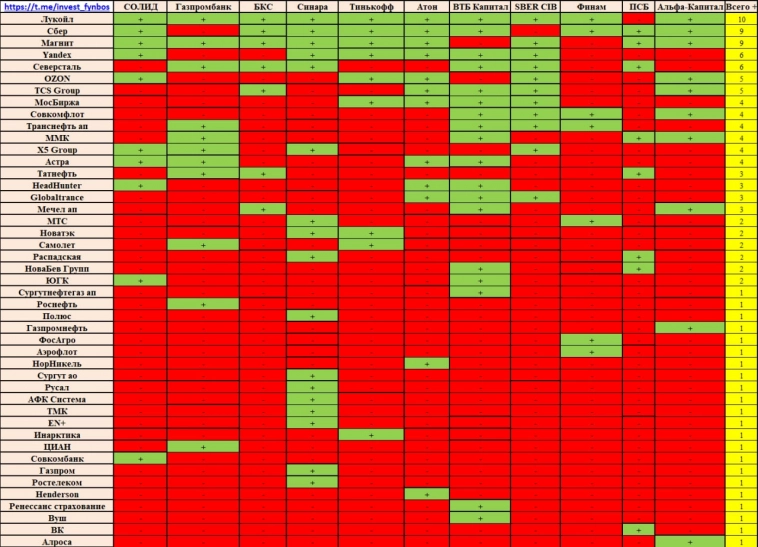

Обновленная табличка по идеям брокеров на 2024 год. Какие акции вырастут на 30-100%?

- 30 декабря 2023, 14:36

- |

Топ идеи: Лукойл, Сбер, Магнит, OZON, Yandex, Х5, Северсталь, Транснефть ап.

=====================

Скачать и ознакомиться со всеми стратегиями брокеров можно в моем телеграм-канале по ссылке: https://t.me/invest_fynbos/339

=====================

Не является индивидуальной инвестиционной рекомендацией

Сводная табличка по идеям брокеров на 2024 год

- 24 декабря 2023, 13:01

- |

Топ идеи: Лукойл, Сбер, Магнит, Yandex, Северсталь, OZON, TCS Group.

Консенсус-прогноз по индексу МосБиржи — 3717 пунктов.

Потенциал роста — 20,2%.

В лидеры рекомендаций уверенно ворвался Магнит. Тимофей Мартынов будет явно недоволен.

Большего всего меня удивило увидеть Астру в топе рекомендаций.

Для сравнения вот табличка прогнозов на 2023 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал