Избранное трейдера Альфа

Футуристические заметки, часть 6. ЖКХ для корпораций

- 04 января 2018, 18:48

- |

1. Как понимать биткойн

2. Как понимать Теслу

3 Про умножение матриц

4 Куда денутся все безработные, и стоит ли бояться биореакторов ?

5. Когда наступит пора вкладываться в блокчейн — банки

Всем привет, и с Новым Годом !

Я объединил все свои футуристические заметки в единый цикл, и перенумеровал их. Прикольно, что мой пост про биткойн, написанный почти 3 года назад, до сих пор актуален, и мне за него не стыдно. Эх, если бы написав тот пост, я таки купил бы биткойн, или эфир !

Самое обидное - я 5 лет назад был на выставке Bitcoin Show в Торонто, где Виталик со своей командой запускали Этериум. Там и Виталик был, и Влад, и куча других известных людей типа основателя litecoin Charles Lee (я был на выступлении и Charles Lee и Виталика)

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 3 )

Торгуем Сбербанк? Страшная тайна и тайный страх?

- 04 января 2018, 18:43

- |

28 ноября 2017 года я выложил на Смарт крайне лаконичную статью под названием «Торгуем Сбербанк?».

https://smart-lab.ru/blog/435727.php

Основной посыл той статьи – каждый, кто хочет вшортить Сбер, должен представить, против кого он собрался сыграть коротко. И второе – что станет с ценой, если «эти кто-то» дружно, по предварительному сговору, повалят с рынка. Судя по многочисленным постам, дошло явно не до всех.

Приходится проводить некоторые уточнения.

1. СТРАШНАЯ ТАЙНА.

За прошедшие с тех пор почти полтора месяца я перечитал много вариантов анализа структуры акционерного капитала Сбера. Что ж, вспомним её по состоянию на май-2017:

При этом, видя правильную картинку, аналитики и обозреватели Смарта почему-то вынуждены делать крайне неправильные выводы.

( Читать дальше )

Брент 68 долларов. Очередная цель Мюнхгаузена достигнута.)))

- 04 января 2018, 02:22

- |

Сегодня брент достиг отметки в 68 долларов!

Таким образом, можно считать очередную цель барона Мюнхгаузена достигнутой.)))

Как я и предполагал ранее, теория, подробно изложенная вашим покорным слугой в заметке "Сакральное число брента!" оказалась успешно подтверждена на практике.

Надеюсь, что и в дальнейшем брент продолжит следовать этой теории и двигаться по уровням в строгом соответствии со своим «сакральным числом».)))

О технических причинах состоявшегося роста брента к 68 долларам я подробно и последовательно излагал свою точку зрения в нескольких заметках в течение почти всей осени 2017 года:

— в сентябрьской заметке "Ночное — 4… или полуночный анализ рынка."

( Читать дальше )

Честно о трейдинге или не сотвори себе кумира.

- 03 января 2018, 13:22

- |

Я всегда вас рад видеть)))

В жизни каждого из нас есть определённые кумиры, в том числе и в трейдинге.

Я использую 3-и экрана А. Элдера и считаю, что взгляд на рынок с разных точек зрения, в плане разных ТФ более правильное, что-ли.

Позволяет торговать в направление преобладающего движения крупных участников и предотвращает от «Глупых» сделок.

Один раз познакомившись с этим методом, я понял для себя, что это и есть «Грааль», не считая конечно ММ)))

Сейчас спустя много лет, я фанатично использую исключительно 3-и экрана — 3-и ТФ, но тогда я был явным и ярким фанатом самого А.Элдера, именно как человека и трейдера, а не как автора торгового метода. В данное время он для меня автор уникального торгового метода, но не более того!!!

Если бы не он, то нашёлся бы другой трейдер, который показал «Миру» этот метод, всё равно так бы случилось!

Задолго до торговли на фондовом рынке, я начал заниматься музыкой, писать песни.

Мне было 17 лет. Тогда я познакомился с творчеством великого, простого, советского писателя и композитора, автора таких бессмертных хитов, как "

( Читать дальше )

Мания, лихорадка, безумство толпы - наблюдаем

- 03 января 2018, 09:21

- |

на трейдингвью сегодня решил подкрепиться новыми идеями,

соотношение крипто-идей к обычным инструментам 20:1, можете сами лицезреть.

А вот раньше зайдешь, бывало, по РТС что путное, по USDRUB...

эх.

смарт-лаб тоже только срутся здесь, идей-ноль (ну кроме шорта Олейником S&P со средней 2140 — я ПАС)...

этот тоже, со своей рыночной осью… всё, идей больше нет ни у кого

маниаки…

Апдейт модели LQI за Декабрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 января 2018, 14:04

- |

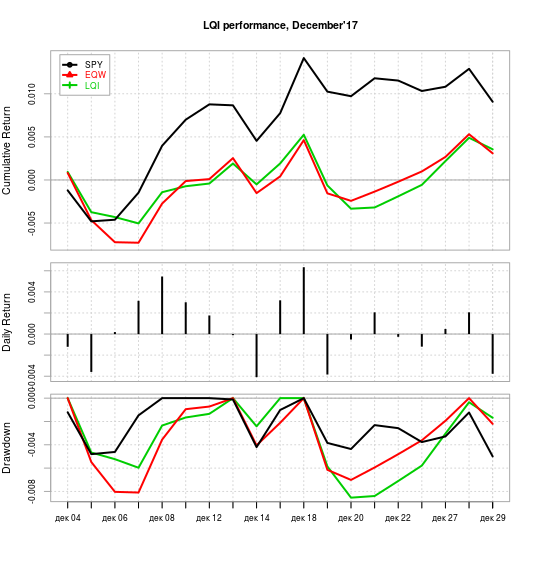

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за декабрь (результаты за прошлый месяц: smart-lab.ru/blog/436927.php). Месяц выдался для модели ниже среднего — +0.45%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.46% лучше — +0.91%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.121 0.0215

XLP 0.082 0.0125

XLE 0.033 0.0370

XLF 0.092 0.0120

XLV 0.054 -0.0074

XLI 0.077 0.0283

XLB 0.061 0.0247

XLK 0.058 0.0069

XLU 0.085 -0.0661

IYZ 0.000 -0.0249

VNQ 0.096 -0.0190

SHY 0.000 -0.0015

TLT 0.117 0.0024

GLD 0.123 0.0169

Предыдущие веса были опубликованы 3-го декабря, соответственно доходности приведены за период с закрытия 3-го по 29-е декабря.

Корреляция между весами и ретурнами положительная — 0.106. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +0.45% LQI vs. +0.3% EQW, однако другой бенчмарк — SPY — показал за месяц результат почти на 0.5% лучше. Андерперформанс практически всецело объясняется позицией в XLU, которая потеряла за месяц 6.6%. В терминах риска (максимальной просадки) модель завершила наравне с EQW (0.8%), что хуже чем результаты SPY (0.5%).

( Читать дальше )

Рост не значит "не стоимость". Интересные ссылки и размышления на тему.

- 31 декабря 2017, 12:33

- |

Пару интересных статей попались в блоге Newfound Research. Первая, под названием Growth is not «not value» послужила мне поводом для написания сего краткого перевода, с дополнительными размышлениями.

Как известно, акции(и фонды акций) часто классифицируют по инвестиционным стилям, и эта классификация обычно выглядит так(приведен популярный вариант Morningstar):

Акцию(или фонд) относят к одному из 9 квадратов-стилей, на основе размера(т.е. капитализации) компании — по вертикали, и стиля рост/стоимость — по горизонтали. На картинке выше приведен пример какой-то крупной компании стоимости.

Если с классификацией по размеру всё относительно понятно, то с распределением по росту и стоимости связан один интересный нюанс, который обсудим дальше. Немного истории: компания Morningstar изначально(с 1992 года) делала классификацию по росту/стоимости на основе 2-х мультипликаторов P/E и P/BV, строя агрегированный рейтинг и относя компании с низкими значениями — к стоимости, а высокими — росту. «Рост» в данном случае обозначал лишь то, что компания относительно дорогая, реальный рост не измерялся. В 2002 Morningstar поменяла методологию, теперь рост и стоимость начали оцениваться отдельно. Для ранжирования по стоимости начали использовать P/E, P/BV, P/CF, P/S и див.доходность, а для роста — рост исторической и ожидаемой прибыли(E), балансовой стоимости(BV), денежного потока(CF), продаж(S). Всего получилось 10 критериев: 5 для стоимости, 5 для роста. Критерий оценки роста/стоимости из линейного превратился в двумерный, для наглядности его можно представить следующей картинкой, по горизонтали отложен рост(чем правее, тем больше), по вертикали — стоимость(чем выше, тем больше):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал