Избранное трейдера Виктор Петров

Дефолты-2019: новые имена

- 21 января 2020, 07:45

- |

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

( Читать дальше )

- комментировать

- 3.9К | ★4

- Комментарии ( 3 )

Бетон всегда в цене или эта музыка будет вечной.

- 16 января 2020, 20:28

- |

Цель — любой ценой удержать спрос и цены на новостройки.

Посмотрим как это у них получится. Лично я, в знак протеста, отказываюсь от покупки квартиры за нал. Подожду пока квартиры в регионах будет бесплатно давать.)) Ориентир 2024 — 27 годы.

Старая статья в тему.

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

( Читать дальше )

Стратегия на российском рынке акций 2020 от Finrange

- 16 января 2020, 18:24

- |

Российский рынок акций по итогам 2019 года вошёл в тройку развивающихся рынков и вырос на 29,1% — до 3045,87 пунктов. В долларовом выражении российский рынок стал лучшим, продемонстрировав рост более чем на 50%. Основной вклад пришёлся на «голубые фишки», таких тяжеловесов как, Газпром (+67%), Норильский никель (+46,1%), Сбербанк (+36,6%), МТС (+35%), Полюс (+31,7%), Лукойл (+23,5%) и другие.

Ключевые драйверы роста 2019 года:

Снижение ключевой ставки ЦБ РФ. В течение года Российский банк снизил ключевую ставку 5 раз с 7,75% до 6,25% годовых;

Рост дивидендной доходности за счёт положительной динамики финансовых показателей и увеличения payout ratio по дивидендам крупных компаний;

Прирост розничных инвесторов, количество превысило более чем 3,5 млн людей. По данным МосБиржи, всего за 11 месяцев 2019 года физические лица купили российских акций на 54,7 млрд руб., что на 51% больше, чем за аналогичный период прошлого года;

( Читать дальше )

Ничего не делай

- 14 января 2020, 15:13

- |

Цитата:

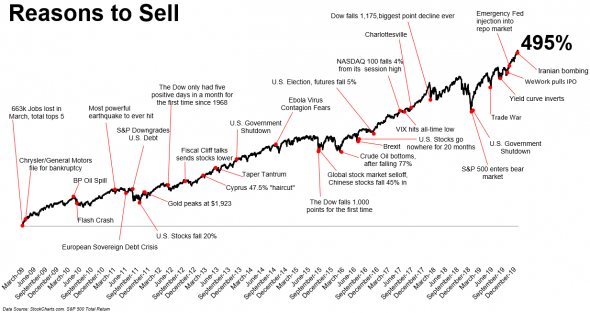

Режим «Ничего не делай» должен быть настройкойНа график нанесены плохие новости, на которых инвесторы продавали акции. После этого рынок всё равно шёл вверх.

по умолчанию для большинства инвесторов.

Смарт-лаб уменьшает графики. Вот оригинал графика Reasons to Sell в хорошем разрешении.

https://theirrelevantinvestor.com/wp-content/uploads/2020/01/reasons-to-sell.png

Перевод английских фраз:

663k jobs lost in March, total tops 5 — 663 тысячи рабочих мест потеряны в Марте.

Chrysler/General Motors file for bankruptcy — Крайслер и Дженерал Моторс подали заявки на банкротство

BP Oil Spill — разлив нефти у Бритиш Петролеум

Flash Crash — внезапная распродажа и просадка акций

Most powerful earthquake to ever hit - Самое мощное землетрясение, которое когда-либо случалось

( Читать дальше )

Зачем покупать золото? Защитный актив.

- 14 января 2020, 14:01

- |

Многие покупают золото в свои инвестиционные портфели, а есть инвесторы, которые принципиально не приобретают золото.

И у тех, и у других есть свои причины делать именно так. И в сегодняшней статье я о них расскажу.

Покупка золота – это вполне себе популярная инвестидея. В основном это связано с тем, что средства массовой информации активно эксплуатируют мысль о скором финансовом кризисе.

У меня на канале есть серия видео о финансовом кризисе, об индикаторах его приближения и о защитных активах. Вы можете посмотреть эти видео для полноты картины. Да что там говорить, я даже начал приобретать золото в свой инвестиционный портфель.

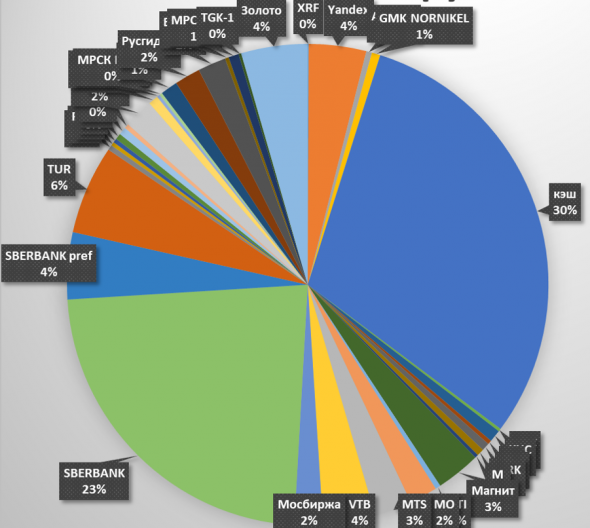

На экране вы видите структуру моего инвестиционного портфеля, который содержит в себе активов и кэша более, чем на 20 млн. рублей. И в нем уже 4 % золота, купленного через фонды.Поэтому тема мне близка, да и многим из вас тоже.

Подробнее российскую часть моего портфеля вы можете посмотреть здесь

( Читать дальше )

Обзоры компаний

- 13 января 2020, 11:25

- |

На английском языке про американский рынок — пожалуйста! Куча контента. Про российский рынок мало и всё не то.

Ну, где наша пропадала! Решил записывать сам. Большой эффект для самого себя получил — с каждым таким видео я очень сильно прокачиваюсь сам! Я начал понимать как устроен бизнес компаний, которые я покупаю себе на 10-15 лет. Чего и вам желаю — понимать во что вкладываешь кровно заработанные.

Представляю на суд Смарт-Лаба:

1. Сбербанк

( Читать дальше )

Мой портфель на миллион долларов, что в нём?

- 13 января 2020, 08:57

- |

Привет, Смартлаб (уже второй раз)

Как здесь многим и обещал в комментариях к моему первому посту, сегодня расскажу подробнее, как я управляю своими деньгами, что получилось в этом году, какие ошибки были допущены. Покажу один из моих брокерских счетов, который является основным, он состоит из дивидендных акций, евро облигаций в долларах, коротких американских казначейских облигаций и иногда наличных в долларах и фунтах.

Если вам лень читать текст с подробным описанием пройдите в конец поста и посмотрите 5 минутное видео, правда текстом постараюсь изложить более подробно и развернуто.

По итогам 2019 года мой портфель заработал около 8 процентов годовых. Конечно если сравнивать с доходностью S&P 500, которая за тот же период составила около 30 процентов, доходность моего портфеля сильно отстала, но я не представляю себя хранящего ценность равную миллиону долларов в портфеле полностью состоящим из американских акций учитывая их бурный рост за прошедшие 10 лет, моя нервная система мне дороже упущенной прибыли. Плюс к этому мне нужны регулярные поступления наличности от моих активов, а дивидендная доходность S&P 500 равная 2 процентам (при инфляции в те же два процента по доллару) меня абсолютно не устраивает.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 73 )

Кто не понял, тот поймёт или Гайана и здесь не отстает.

- 13 января 2020, 08:09

- |

Январь-ноябрь 2018: 122 шт.

Январь-ноябрь 2019: 325 шт.

--------------------

В ноябре 2019 года «Газпром» продал на Московской бирже второй за несколько месяцев квазиказначейский пакет акций в 3,59%. По итогам размещения компания сообщила, что доля ее акций в свободном обращении (free-float) увеличилась до 49,61% от уставного капитала. Однако индексный комитет биржи, собравшийся через несколько дней после сделки, рекомендовал не учитывать этот пакет в расчете free-float, так как «Газпром» не назвал покупателей.

--------------------

Пальмовое масло подорожало до максимума за 3 года на данных о падении запасов в Малайзии.

--------------------

«Нафтогаз Украины» подаст обновленные иски к РФ по крымским активам, а решение по нему ожидает в конце текущего года или в 2021 году.

Об этом заявил исполнительный директор компании Юрий Витренко.

«Мы подаем сейчас обновленные иски против России (в Международный трибунал при Постоянной палате Третейского суда в Гааге) за потерю возможности использовать наше имущество в Крыму.

( Читать дальше )

Путин положил конец монополии генерирующих компаний

- 31 декабря 2019, 21:47

- |

Президент Российской Федерации Владимир Путин подписал федеральный закон «О внесении изменений в федеральный закон „Об электроэнергетике“ в части развития микрогенерации», сообщила пресс-служба Минэнерго РФ.

«С принятием этого закона потребители, установившие у себя объект микрогенерации (например, солнечную панель), выдающий во внешнюю сеть максимальную мощность не более 15 кВт, смогут продавать гарантирующим поставщикам и иным энергосбытовым компаниям непотребленные на собственные нужды излишки электроэнергии, полученные от микрогенерации», — говорится в сообщении.

https://iz.ru/960250/2019-12-30/putin-podpisal-zakon-o-razvitii-mikrogeneratcii

Отмечается, что гарантирующие поставщики, в свою очередь, будут обязаны такие излишки покупать по средневзвешенной цене оптового рынка.

Потребителю необходимо технически присоединить объект микрогенерации к местным сетям, а также заключить договор купли-продажи с гарантирующим поставщиком, в зоне покрытия которого находится мини-станция, чтобы воспользоваться правом продажи электроэнергии.

Ранее премьер-министр Дмитрий Медведев пояснял, что речь идет о малой, так называемой «зеленой» энергетике. Это в основном солнечные панели, ветрогенераторы, которые люди устанавливают в частных домовладениях. До принятия закона возобновляемые источники энергии для домохозяйств ставились автономно и никак не включались в общую сеть.

Аналогичный закон уже действует в соседней стране:

( Читать дальше )

Что покупать из фастфуда?

- 30 декабря 2019, 20:51

- |

Добрый день, дамы и господа! Я тут новичок, и это мой первый топик – поэтому прошу не кидайтесь камнями сразу. Я сижу тут уже как 2, а то и 3 года и знаю про всех и про вся (годовая подписка на топики о жизни и заработке товарища Олейникова). За 2 года, читая посты и комментарии постояльцев, почти понял иерархический “движ” Смартлаба. Что я знаю: знаю то, что трейдеры почета особо не имеют, форекс-тренера тем более, и что, прорекламировав в топике бесплатные/платные курсы, легко попасть под всеобщую ненависть к себе. Например, в категорию так называемых “околорыночников” умудрился попасть даже многоуважаемый мною товарищ Спирин. Ну ладно, дальше. Инвестора на форуме масти высокой. Ну а самый блатной у нас — это наш смотрящий форума (ибо медалей как у покойного Леонида Ильича). Нет, на самом деле к создателю сайта я отношусь крайне положительно. Спасибо большое за форум. Форум классный (но дизайн оставляет желать лучшего). Ну ладно от знакомства перейдем к делу.

Трейдеры топик могут сразу закрывать, вам данная тема интересна не будет (хотя для общего развития — самое оно).

Хочу вам представить мой кратенький (если его можно так назвать) фундаментальный анализ 3-х гигантов на Российском, а то и, чего уж там, на мировом рынке общепита. В список рассматриваемых мною компаний входит уже почти родной нам американский McDonalds (NYSE: MCD), Канадский Restaurants Brands International (NYSE: QSR), владеющий сетью Burger King в России, и группа компаний Yum! Brands (NYSE: YUM), владеющая KFC, Pizza Hut, Taco Bell (очень популярная в США сеть мексиканской кухни).

По каким показателям будем с вами сравнивать компании: дороговизна компании (P/E), доходы, сколько компания платит дивидендов, долги компании и общие перспективы развития компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал