Избранное трейдера KlintonBil

Сложный навык ничегонеделания

- 02 декабря 2023, 13:44

- |

Если вы хотя бы раз видели серию футбольных пенальти, то могли заметить, что вратари редко остаются на месте и чаще всего прыгают в какой-либо угол.

У такого поведения есть две причины: во-первых, все происходит настолько быстро, что голкиперу приходится угадывать; во-вторых, спасение ворот в отчаянном прыжке выглядит очень эффектно и нравится зрителям.

Однако есть и более «простой» вариант — можно остаться по центру ворот и надеяться, что нападающий ударит прямо в тебя. Но насколько эффективна такая тактика?

Израильские ученые решили разобраться в этом вопросе и изучили около трехсот пенальти — оказалось, что вратари прыгали вправо или влево в 94% случаев, в то время как нападающие практически каждый третий свой удар направили по центру.

Отчасти это объясняется тем, что бьющим удавалось обмануть вратаря и уложить его в один из углов, после чего мяч просто отправлялся по центру. Исследовали исключили все подобные ситуации и сделали вывод — если бы голкиперы никуда не прыгали, то процент отраженных ударов увеличился бы вдвое.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 17 )

Участвуем в дивидендном ралли за 9 месяцев без риска гэпов

- 23 ноября 2023, 12:58

- |

Период объявления, утверждения и проведения дивидендных выплат за 9 месяцев в самом разгаре, и, как всегда, хочется и дивиденды получить и на гэпах закрытия реестров не потерять. А самое интересное, что это возможно. В этой статье мы расскажем, на каких компаниях можно заработать на дивидендах и минимизировать риски.

1. Основная идея

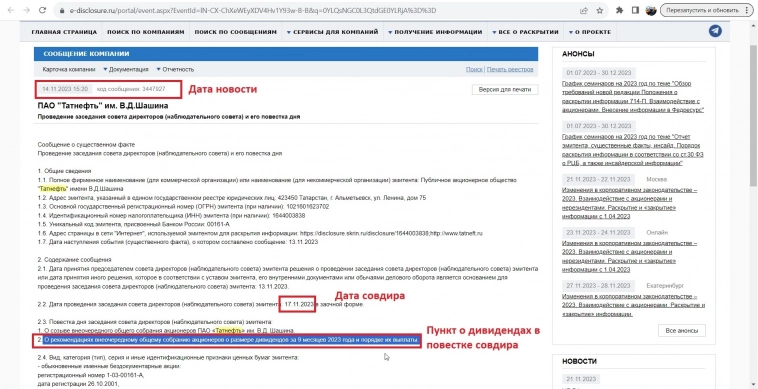

Напомним, что сперва компания объявляет на e-disclosure.ru дату проведения совета директоров с пунктом в повестке собрания о распределении прибыли в форме дивидендов (за пару дней до совдира). Потом проводится совет директоров, на котором дивиденды рекомендуют. Далее публикуется протокол собрания и назначается ВОСА на утверждение дивидендов (как правило дивиденды одобряют, но бывают и исключения), а так же утверждается дата закрытия реестра, после которой происходит выплата дивидендов в очищенной форме (без налога).

Отметим, что на большое количество ликвидных компаний есть фьючерсы – договоры на продажу акций по фиксированным ценам. Фьючерсы могут образовывать «дивидендную бэквордацию»: начинать стоить дешевле акции на сумму дивидендов, а после закрытия реестра вновь равняться цене акции (с учетом лотности).

( Читать дальше )

Помогите разобраться с заполнением 3-ндфл через программу «Декларация»

- 05 ноября 2023, 10:23

- |

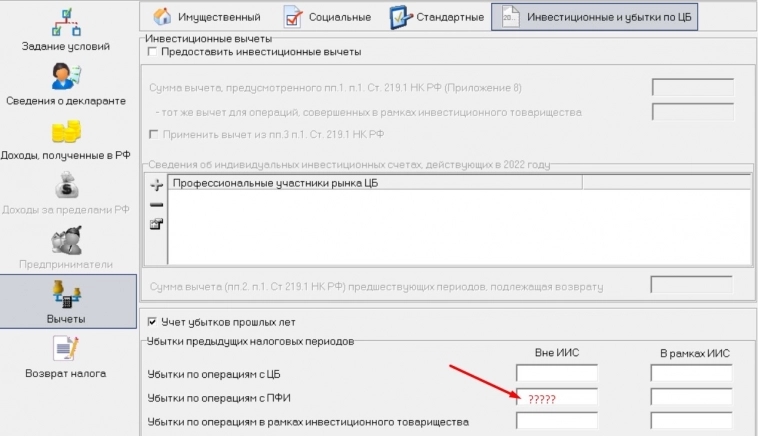

Перерыла весть интернет, но нигде не смогла найти ответ на простейший вопрос.

Суммы округлила, список бумаг упростила, чтобы всё не так коряво смотрелось.

В 2021 году у брокера ВТБ получен убыток:

по операциям «с ПФИ базовым активом для которых являются ЦБ» 10 000 рублей (фьючерсы на Сбер)

по операциям «с ПФИ базовым активом для которых не являются ЦБ» 700 000 рублей (фьючерсы на газ)

У брокеров Сбера и Открытия суммарно получена прибыль по операциям с ЦБ 12 000 рублей (акции на Сбер)

В 2022 году у брокера ВТБ получен убыток:

по операциям «с ПФИ базовым активом для которых не являются ЦБ» 200 000 рублей (фьючерсы на газ)

У брокера Открытие получена прибыль

по операциям «с ПФИ базовым активом для которых не являются ЦБ» 5 000 рублей (фьючерсы на газ)

В 2023 году у брокера Открытие на фьючерсах, похоже, будет прибыль, которая перекроет убытки за 2021 и 2022 годы, поэтому решила научиться переносить убытки прошлых лет, да за одно вернуть немного налогов, которые заплатила через брокеров Открытия и Сбера

( Читать дальше )

Как зарабатывать по 25% годовых?!

- 09 октября 2023, 20:54

- |

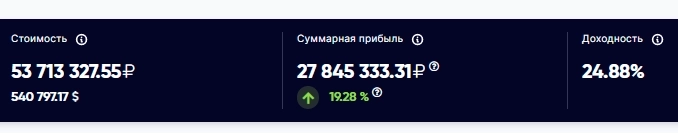

Я занимаюсь торговлей на фондовом рынке уже 14 лет, в далеком 2009 году я подарил себе на ДР брокерский счет и понеслось, поехало. Сейчас моя среднегодовая доходность почти 25% годовых, и чтобы не быть голословным, скрин из моей системы учета доходов от торговли, хотя многих все равно это не убедит. )))

Мой капитал сейчас перевалил за полмиллиона долларов и я не планирую на этом останавливаться, аппетит приходит во время еды. Однако я начинал с нуля, постоянно пополняя свой капитал, инвестируя и реинвестируя. Для многих 25% годовых — это предел мечтаний, поэтому я решил поделиться своим опытом. Но перед тем как рассказать о том, как я стал “супер-героем” в инвестициях будет честно, если я поделюсь о своих неудачах.

На рынок я пришел за легкими деньгами, за этим приходят все, кажется, что это просто, тут купил, там продал, вот и профит. Так по началу и было, но после бодрого отскока рынка в 2010 году он начал долгое, трехлетнее, движение вниз. Так как я покупал всякий шлак (акции третьего эшелона) на рынке, в надежде скорейшего обогащения, мой депозит по падению постоянно обгонял рынок. Каждый год я закрывал с убытком и после третьего убыточного года даже моего терпения не хватило, я “порезал” все позиции и ушел с рынка. Суммарный убыток за это время перевалил за миллион и я сдался.

( Читать дальше )

"Умнейшие парни в комнате или история взлета и падения Энрон"

- 08 октября 2023, 12:09

- |

Одна из самых полезных книг для инвесторов. Особенно для тех, кто любит изучать отчеты и анализировать компании. Как успешная, сильная, перспективная компания с очень способным топ менеджментом вдруг испортилась? И почему на Уолл-стрит это долго не замечали?

Многолетним лидером Энрон был Кен Лей. Где-то с 1985 по 1995 Энрон был энергетической компанией, причем довольно успешной. Своей главной задачей Кен Лей видел в том, чтобы лоббировать дерегуляцию энергетической отрасли США. Фактически, своими усилиями он создал рынок контрактов на газ, электричество. При этом, фактически руководили Энрон другие люди, такие как Джеф Скилинг.

Одна из главных идей Скилинга — создание Банка Газа. Покупаем газ у производителей, продаем потребителям, на разницу живем.

Джеф Скилинг — один из самых талантливых партнеров в McKinsey. Его переманили в Энрон, чтобы он применил в нем свои идеи. Скилинг подтянул других одаренных работников. Скилинг создал отдел трейдинга, который впоследствии генерировал серьезную долю прибыли в Энрон.

( Читать дальше )

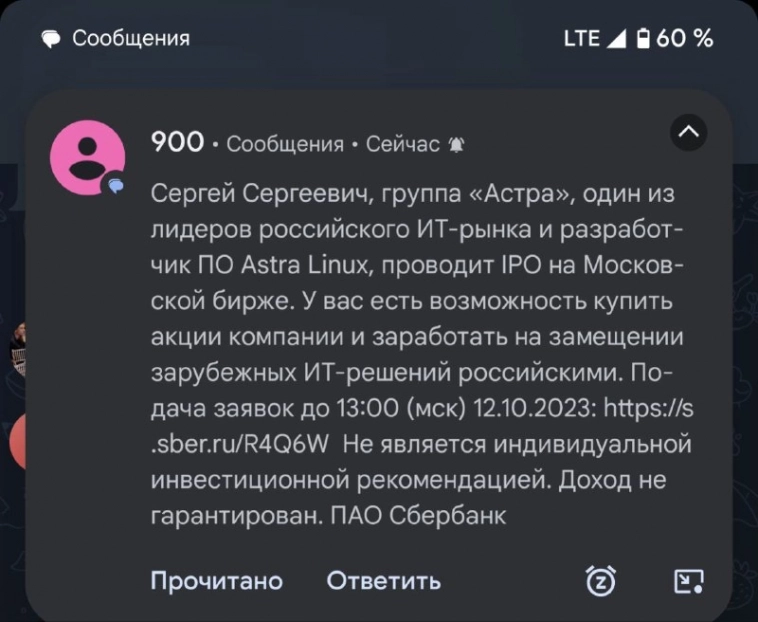

Почему я НЕ хочу покупать Астру.

- 07 октября 2023, 20:01

- |

Вот почему.

Вообще, меня очень веселят вот эти стыдливые оговорки.

Ладно там брокеры, их хоть можно понять. Но вот чувак, который пересказал пресс-релиз эмитента, восторженно написал, что узрел и прозрел, проникся моч силой бизнеса и покупает,

Или другой, у которого «цели по акции мильон рублей», неизбежные иксы и рост всех метрик.

А в конце стыдливо так: «Не ИИР, думайте сами своей головой, я вообще тут порожняк какой-то пишу».

У меня два вопроса:

1. Да кому ты нахрен нужен со своим пересказом презентаций менеджмента? Зачем вообще все вокруг нахватались умных слов и лепят их без понимания сути? А зачем я опять задаю риторические вопросы...

2. Хоть кто-нибудь вообще за свои слова собирается отвечать? В этом смысле я уважаю тех авторов, которые не добавляют никогда стыдливых приписок и — что важно — в комментариях обосновывают свою точку зрения и ссылаются на свои собственные посты с успехами и ошибками.

А другого контента пока, к сожалению, нет. Сначала автор нормально так приболел, а затем погрузился в пучину дел и проектов.

( Читать дальше )

Дивиденды Алросы

- 02 октября 2023, 18:44

- |

💎 Собрание акционеров Алросы утвердило дивиденды за 1-е полугодие

Компания отправила на дивиденды 27,8 млрд руб., что составляет 50% от чистой прибыли Алросы по МСФО за 1-е полугодие, решение соответствует дивидендной политике компании и хорошо, что акционеры его утвердили.

Размер дивидендов = 3,77 руб. на акцию, это 5,2% от текущих цен.

Чтобы получить дивиденды, купить акции Алросы нужно до 17 октября.

-//-

Мое мнение по Алросе остается прежним, Алроса сейчас выглядит хуже рынка, потому что есть ряд факторов, которые давят на ее котировки:

1️⃣ Разговоры о введении санкций G7 (Алроса поставляла в 2021 году наибольшее кол-во алмазов в Бельгию)

2️⃣Снижение цен на алмазы (они снизились еще с момента последнем поста на 2%), сейчас IDEX находится на уровне 108 пп., в первом полугодии индекс был на уровне 125 пп.

3️⃣ На два месяца остановлены продажи в Индию. Это негативно повлияет на прибыль.

При этом долгосрочно держать акции пока можно. Алроса получила 56 млрд руб. прибыли за 1-е полугодие. Это много, с 2017 по 2021 год компания никогда не получала больше 92 млрд руб., в этом году получила бы больше, если бы не отказ от поставок в Индию, чтобы повысить цены на мировых рынках.

( Читать дальше )

ДКП ЦБ РФ на 24-26 годы в картинках

- 28 сентября 2023, 23:35

- |

Девочки из ЦБ занесли в Госдуму (здания стоят рядом) обновленный проект основных направлений Денежно-Кредитной Политики (ДКП) на 2024-2026 годы. Желающие могут почитать по ссылке, а для занятых я изложил его суть в картинках:

( Читать дальше )

Почему некоторые Инвесткомпании рекомендуют продавать ФСК Россети с целью 6-7к. за акцию?

- 28 сентября 2023, 19:17

- |

Даже в Правительстве России подтвердили, что дивиденды отменены до 2026г.!

И подтвердили в Руководстве Россетей, что по дивидендам вопрос решен до 2026г.

с весны 2024г. может произойти существенное снижение курсовой стоимости...

из-за не выплаты дивидендов и растущая инвестка дадут о себе знать.

БКС выставил таргет= 6к., это долгосрочная цель.

Нужно понимать, что связан он с ростом долга и потому как акционерного дохода не будет еще долгое время.

bcs-express.ru/novosti-i-analitika/fsk-rosseti-rost-kapzatrat-i-veroiatnyi-otkaz-ot-dividendov

Сейчас идут инвестиции в БАМ и Трансиб, в последствии будет их расширение на ДНР и ЛНР. Сетевой комплекс уже передан ФСК Россетям.

и как только СВО будет завершаться там в сети и подстанции пойдут новые существенные вложения ...

Крым подтянут по соседству... денег надо будет много…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал