Избранное трейдера Kapral

Трейдеры, любите каналы!

- 03 ноября 2016, 22:25

- |

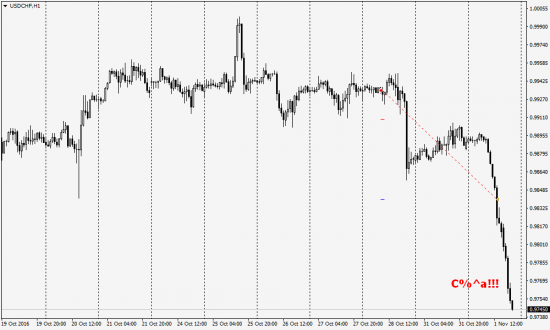

Нужно торговать ПРОБИТИЕ канала. Когда произошло пробитие, надо подождать второго события — возврата к линии канала. Теперь она является сопротивлением. И только после этого нужно шортить. То есть стратегия состоит из 4 шагов.

1. Цена болтается в канале. Ждём, не торгуем.

( Читать дальше )

- комментировать

- 112 | ★28

- Комментарии ( 56 )

Влияние теханализа на мою личность.

- 03 ноября 2016, 21:50

- |

Как много у него адептов и врагов.

Что значит для меня теханализ?

Ну во-первых это многолетние поиски грааля через технический анализ.

Поддержки, сопротивления, объемы, формации, индикаторы и т.д.

Уровни не зацепили, вернее не понял я их, об этом я как то писал тут.

Объемы тоже не зашли.

Индикаторы. Всем понятно, что индикаторы — это производные, причем даже не первые производные.

Первична цена -> первая производная от цены — это график -> простые индикаторы типа средней это вторые производные -> а уж различные MACD и т.д. это уже производные производных производных. Вообщем, не мудрено, что индикаторы запаздывают.

И вот здесь каждый частный трейдер применяет свой метод, будь то уровни, формации или индикаторы.

Существует несколько мнений:

1. Теханализ работает.

2. Фундаментал работает.

3. Ценой манипулируют.

Мое ИМХО:

( Читать дальше )

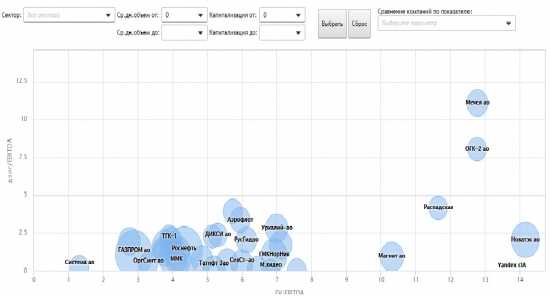

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

в случае с РФ рисковые активы сильно подорожают в ближайшие годы из-за снижения инфляции

- 02 ноября 2016, 23:41

- |

Некоторое время назад у меня появилась теория про естественные причины надувания «пузырей» на финансовых рынках. Если вкратце, то во всем виновато влияние низкой инфляции и, что особенно важно, низких инфляционных ожиданий на доходность и стоимость рисковых активов. Несмотря на кажущуюся простоту инфляции как макроиндикатора — она оказывает удивительно комплексное воздействие на поведение участников рынка, корпоративные финансы и экономику страны в целом. Например, устойчивое снижение потребинфляции обычно предваряет снижение процентных ставок в экономике и, соответственно, рост корпоративных прибылей т.к. снижается стоимость обслуживания долга + бизнес перестанет платить повышенный инфляционный налог с точки зрения ряда других своих расходов и даже доходов. Одновременно на рынок активнее приходят инвесторы в виду удешевления маржинального кредитования и снижения безрисковой доходности. Даже политические риски – и те снижаются на фоне стабилизации бюджетного дефицита (при низкой инфляции прогнозировать расходы и занимать в долг гораздо проще) и более устойчивого экономического роста и т.п. При этом, перечисленные эффекты многократно усиливаются если экономика развивающаяся, а снижение инфляции значительное из-за эффекта «низкой базы» и происходит впервые. При этом, конечно, – за счет низкой инфляции нельзя решить абсолютно все проблемы в экономике. Просто это такой специфичный индикатор для инвестора, при правильном понимании динамики которого можно кардинально увеличить доходность долгосрочных инвестиций просто выбрав удачный момент и/или рынок определенной страны для входа.

( Читать дальше )

Не так страшен Шорт.... Или что же все-таки не стоит делать новичку.

- 02 ноября 2016, 21:11

- |

Сразу оговорюсь, что я не гуру и не мегааналитик, который тут собрался двинуть свою умную мысль про рынок. Просто излагаю свое субъективное мнение.

Так вот.

Каждый человек, который пришел узнать, что же все-таки представляет из себя этот маэстро РЫНОК, обычно окунается во всю ту информационную мешанину, которая ввергает новичка в беличий транс.

* фундаментальный анализ

* тех-анализ

* фракталы

* веер торговых инструментов

* постоянный гул прогнозов аналитиков

* медианашествие разного рода гуру

( Читать дальше )

А давайте разберём прогнозы Владимира Павловича Гусева.

- 02 ноября 2016, 18:00

- |

Итак, прошло ровно 4 дня и что мы видим?

Нефть с того видео свалилась более чем на 10% а рубль упал на 4%. Вот вам гадание по ТА. Неужели кто-то думает что по каким то чёрточкам можно заработать деньги. Всё что делает Гусев это разбирает и объясняет левую часть графика и всё.

Смотрите наслаждайтесь. От 26 октября.

( Читать дальше )

До чего же удобно то оказывается!

- 02 ноября 2016, 01:29

- |

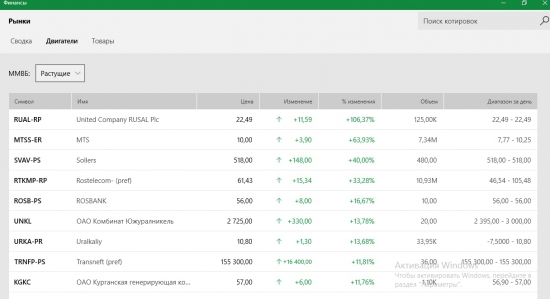

Очень удобно выбирать акции) Не финвиз конечно, но все же тоже считаю хорошим инструментом.

Так же можно выбирать наиболее активные акции по индексам. Что очень удобно при определенных стратегиях. Да и новости все на русском языке. Хоть конечно и со скоростью оповещения уступят финвизу)

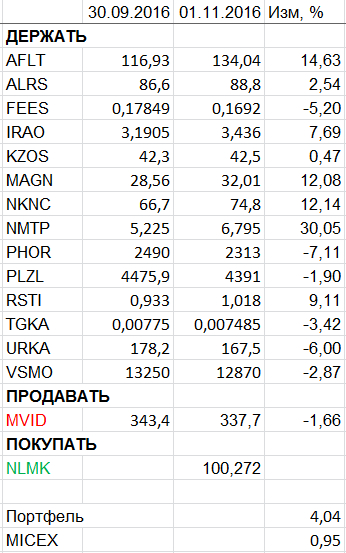

Пересмотр портфеля акций. Ноябрь 2016.

- 01 ноября 2016, 19:46

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

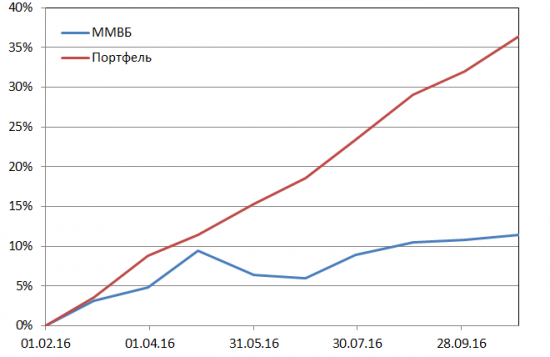

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Чистая прибыль "ТНС энерго" по РСБУ за 9 мес. выросла в 8 раз, до 2,5 млрд руб

- 01 ноября 2016, 17:32

- |

Выручка выросла на 7,5%, до 5 млрд рублей. Себестоимость продаж составила 2,46 млрд рублей против 2,37 млрд рублей годом ранее. Валовая прибыль увеличилась на 34%, до 2,6 млрд рублей.

Коммерческие расходы компании сократились в 3 раза, до 41,98 млн рублей. Управленческие расходы повысились на 27%, до 716,7 млн рублей.

Прочие доходы выросли в 1,8 раза, до 455,3 млн рублей, прочие расходы сократились в 1,4 раза, до 285,9 млн рублей.

Дебиторская задолженность компании на конец сентября 2016 года составила 2,09 млрд рублей против 876,3 млн рублей на конец 2015 года. Кредиторская задолженность за аналогичный период также выросла до 2,39 млрд рублей с 1,59 млрд рублей.

Доходы от участия в других организациях составили 1,4 млрд рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал