Избранное трейдера Ирен Павлова

Куда вложить деньги прямо сейчас? Принципы выбора жены. Как я попал в Телетрейд в 2003 году?

- 28 сентября 2020, 19:35

- |

00:00 Приветствие

04:30 Снова Магия Утра. Как идёт?

08:40 Жесткий тайм-менеджмент доводит до невроза

13:40 Как я попал в Телетрейд в 2003 году и как вышел?

26:15 Принципы выбора жены/мужа

36:00 Как закрыть ИИС тип Б

39:15 Прогнозирование рынков и куда вложить деньги прямо сейчас?

🔥обожаю ваши комментарии👇

- комментировать

- ★5

- Комментарии ( 55 )

Россия хеджирует риски. Что же это значит. Курс доллара и цены на нефть. Обзор рынка за 10 сентября

- 10 сентября 2020, 21:15

- |

Обзор рынка за 9 сентября.

На большенстве рынков сегодня царит позитив.

Быки пытаются вырвать инициативу у медведей.

Выделяется наш российский рынок, где мы видим небольшое падение по индексу МосБиржи.

Конечно же это влияние геополитических рисков.

Но вот другой наш индекс РТС, наоборот показывает рост больше 1%.

На фоне этого мы видим ослабление наших компаний экспортёров, Лукойла, Роснефти и т.д.

Под давлением находятся и акции Газпрома. Подробно осудим ситуацию вокруг СП-2.

Очень интересен становится для покупки Сбербанк.

Индекс РТС показывает движение вверх из-за прохлодившего аукциона ОФЗ, соответственно и рубль укрепляется по отношению к доллару.

Радуют американские индексы, которые после нескольких дней роста наконец окрасился в зелёный цвет. Особенно лидируют акции it-компаний, nvidia, apple и т.д.

Огорчают акции Боинга и американских авиалиний, на фоне негативных новостей.

Пару слов в конце видео скажем еще про перспективы Яндекс.

Итоги недели 10.09.2020. Белоруссия. Навальный. Курс доллара и нефть

- 10 сентября 2020, 19:19

- |

Про отравление Навального

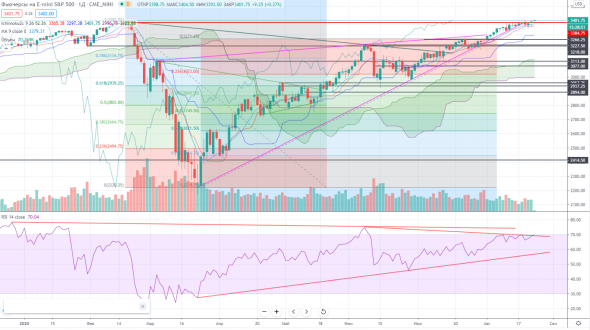

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Exxon Mobil и Pfizer исключают из индекса Dow Jones / Ждем Обвал Акций?/ Взлет акций Salesforce

- 26 августа 2020, 20:40

- |

ИНВЕСТОР - 10 месяц (междуплановое 07, 24 августа 2020)_вылез из Сбербанка

- 24 августа 2020, 11:03

- |

Что повезло, удалось выскочить в микро минус из позиций Сбербанка пр.

Продал купленное в пятницу 21 августа. Не пойму, почему я оказался столь невыдержанным?

Продано Сбербанк пр.:

100 лотов по 219,00

100 лотов по 219,40

100 лотов по 219,50

100 лотов по 219,69

Итого 400 лотов на сумму 877590 руб и плюс комиссия брокера и биржи: 526,56 руб

Осталось 2 лота, в рабочем кабинете пишет, что средняя 218.84. Но непонятно, как там считают среднюю. Всё-таки наверное не по методу ФИФО, когда учитывают последние купленные бумаги, а просто грубо всё что ранее было с вновь купленными суммируют и показывают как результат.

Поэтому вынужден как в личном кабинете от сегодняшней даты эту среднюю записать. Да, видимо так и есть 218,84 это средняя всех покупок, но что касается учёта по налогам, это неправильный расчёт. Ну что поделать, придётся писать как есть. Как у брокера считают среднюю и как у Тимофея в портфелях тоже также считается. Нету умных продаж, когда нажав «Продать» учитывалось бы, что продаются первые купленные бумаги и пересчитывалась бы средняя. А при продаже средняя не пересчитывается и остаётся как есть. И в кабинете брокера, и у Тимофея в портфелях.

( Читать дальше )

Про рынок 24,08

- 24 августа 2020, 08:49

- |

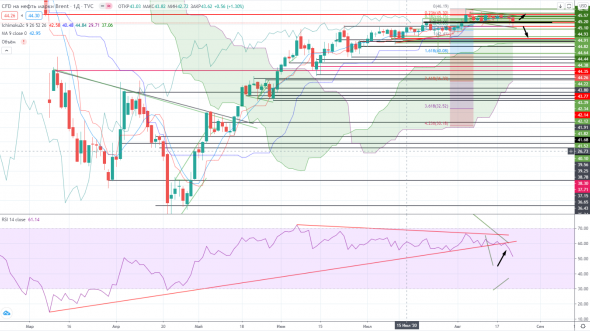

В пятницу нефть совершила очередную попытку выйти из канала$44,28-$ 45,5, но нас ждал очередной сюрприз, пробой оказался ложным. Ситуация на грани срыва вниз, но быки не сдаются, а значит интрига сохраняется. Производители США в Мексиканском заливе США закрыли около 58% добычи нефти из за надвигающегося урагана, это в принципе может вызвать некий рост в ней.

( Читать дальше )

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

Набиуллина - для кого продолжаем мутить воду с дивидендами банков?

- 24 июля 2020, 17:57

- |

Кому то это, очевидно, выгодно. Но не нам, простым и честным гражданам нашей страны, России, великой и справедливой.

МОЛНИЯ

24.07.2020 15:32:16ЦБ ДОПУСКАЕТ, ЧТО В АВГУСТЕ-СЕНТЯБРЕ РЯД КРУПНЕЙШИХ БАНКОВ ОТКАЖУТСЯ ОТ ВЫПЛАТ ДИВИДЕНДОВ ИЛИ ИХ УМЕНЬШАТ — НАБИУЛЛИНАкщ мвИНТЕРФАКС

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал