SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера БИРЖЕВОЙ МАКЛЕР

📦 Озон: быстрее закончится гонка или бабло?

- 10 апреля 2023, 16:52

- |

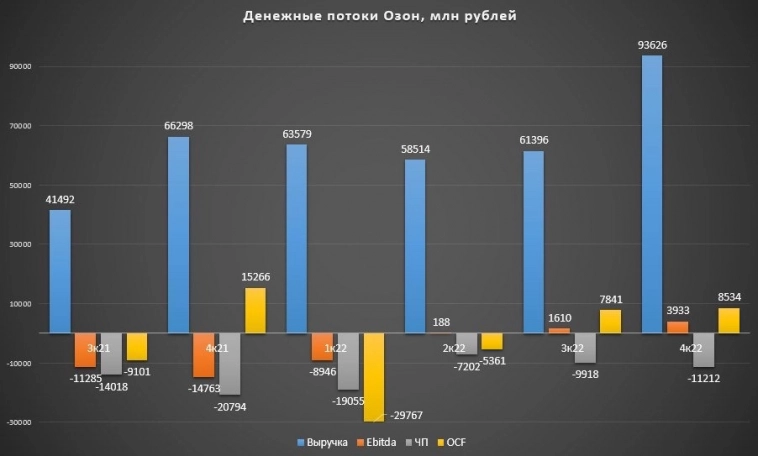

Рынок российского e-commerce развивается двузначными темпами. Исходя из данных Ассоциации Компаний Интернет-Торговли (https://akit.ru/news/ekspertnoe-mnenie-oborot-internet-torgovli-budet-rasti) (АКИТ), объем рынка составил 5.2 трлн рублей. По скромным оценкам, в 2023 ожидается рост еще до 6.3 трлн. рублей, а в перспективе 5 лет рынок может утроиться. Текущая доля от всех розничных продаж – 11.2% и подобная динамика выглядит убедительной. Уже сегодня в Китае доля интернет-продаж составляет 30% от всей розницы. Скорее всего, через 4 года рост будет значительно скромнее.

Озону есть за что бороться. Его GMV (стоимость реализованных товаров) за 2022 год составил 832.2 млрд рублей, увеличившись на 86% — фактически в 2.5 раза быстрее рынка. У лидера Wildberries данный показатель составил 1.67 трлн рублей и вырос он на 98% год к году. Жаль, что Ягоды непубличная компания – их интересно было бы сравнить между собой.

( Читать дальше )

Озону есть за что бороться. Его GMV (стоимость реализованных товаров) за 2022 год составил 832.2 млрд рублей, увеличившись на 86% — фактически в 2.5 раза быстрее рынка. У лидера Wildberries данный показатель составил 1.67 трлн рублей и вырос он на 98% год к году. Жаль, что Ягоды непубличная компания – их интересно было бы сравнить между собой.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Построение вероятности в Газпроме.

- 03 апреля 2023, 17:03

- |

💡Газпром.

🍋Итак, всеми любимый Газпром. Давайте представим, что у Хомяка возникла идея прикупить этих бумажек и построим вероятность. Не буду глядеть далеко в историю, ориентируюсь на действующий тренд.

1. Тренд — боковик, за 171 день разница между лоями и хаями 17%. При этом с октября по март бумага и вовсе сползала вниз.

2. Положение дел у компании. Всë очень печально, потерян основной рынок сбыта, который выстраивался ещё с глубоких советских времëн. Газопроводы взорваны. Продажа газа упала в разы.

3. В инфо пространстве отсутствует и малейшая доля позитива, в лучшем случае нейтраль.

4. Перспективы. Азия, Китай — но туда нужно ещё построить газопроводы, а это 2-3 года. Цена — Европа покупала не так давно по 1000, в тоже время Китай брал по 240. Да и так сложились обстоятельства, какие бы цены не были на любой продукт, Китай будет забирать всë по минимальным ценам.

5. Роль политики в компании — время когда эта роль на максимальных уровнях.

6. Ожидание дивидендов. Чистая прибыль — тоска полная(.

( Читать дальше )

Золотые бонды - в чем фишка?

- 03 апреля 2023, 14:30

- |

В портфелях инвесторов золото давно нашло себе место через компаний — золотодобытчиков или через ETF на физическое золото. А теперь представьте, что золотой ETF теперь еще и платит 5.5% годовых купонами!) Тело облигации эквивалентно 1г золота или около 4600 рублей за штуку. Тут хедж по всем фронтам:

🟢При девальвации рубля вырастет тело и купон таких облигаций

🟢При росте курса золота растет и тело и купон

🟢В отличии от обычного золота, облигация приносит доход. Купонные выплаты 4 раза в год.

🟢Весьма интересная защита от инфляции.

Данные облигации выпускаются на 5 лет, нет амортизации и оферты.

Что можно сказать о заемщике?

Селигдар — на 68% производитель золота, на 22% — олово/вольфрам и медь. На данный момент есть лишь отчет за 9м 22. Открыв его, сразу становится понятно, что год у компании был не простой.

🔴Падение выручки с 24 млрд рублей до 20 млрд. При этом запасы выросли с 25 млрд до 35 млрд в основном за счет увеличения готового золота в рублевом эквиваленте с 0.7 млрд до 5.1 млрд. Это такой ход у компании — сдержать продажи из-за низкого курса рубля или просто серьезные проблемы сбыта? Я бы предполагал худший вариант.

( Читать дальше )

🟢При девальвации рубля вырастет тело и купон таких облигаций

🟢При росте курса золота растет и тело и купон

🟢В отличии от обычного золота, облигация приносит доход. Купонные выплаты 4 раза в год.

🟢Весьма интересная защита от инфляции.

Данные облигации выпускаются на 5 лет, нет амортизации и оферты.

Что можно сказать о заемщике?

Селигдар — на 68% производитель золота, на 22% — олово/вольфрам и медь. На данный момент есть лишь отчет за 9м 22. Открыв его, сразу становится понятно, что год у компании был не простой.

🔴Падение выручки с 24 млрд рублей до 20 млрд. При этом запасы выросли с 25 млрд до 35 млрд в основном за счет увеличения готового золота в рублевом эквиваленте с 0.7 млрд до 5.1 млрд. Это такой ход у компании — сдержать продажи из-за низкого курса рубля или просто серьезные проблемы сбыта? Я бы предполагал худший вариант.

( Читать дальше )

Пользуясь паникой.

- 31 марта 2023, 18:02

- |

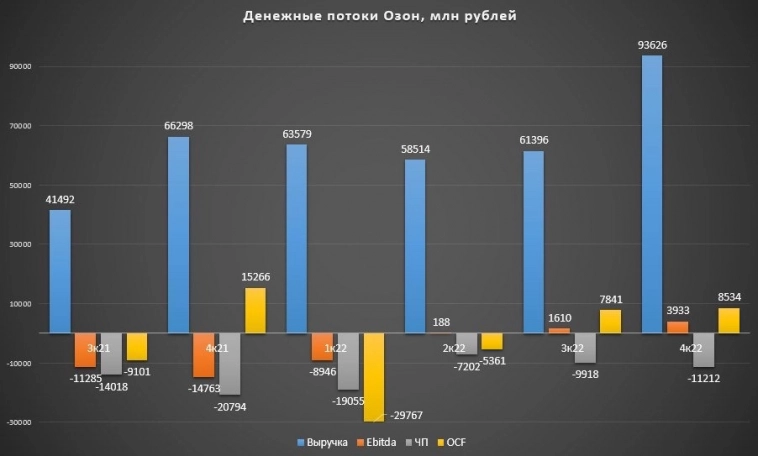

Потрясения в банковском секторе США заставили пойти ко дну котировки всех банков. Кто-то с головой ушел, кто-то лишь ноги промочил. Цель сего поста – отобрать те организации, которые несправедливо глубоко окунуло рынком и которые вполне могут вернуться к своим средним котировкам.

Немножко предыстории: многие банки отчитались о чистой прибыли за 2022 год. Вот только совокупный доход у всех оказался сильно отрицательным из-за переоценки ценных бумаг. Повышение ставки ФРС оказало давление на банки не только с точки зрения сложности с операционной деятельностью, но и с обеспечением своих обязательств. Держа деньги в трежерис, мало кто мог подумать, что эти бумаги могут так сильно просесть в цене. Это бумажный убыток, но, когда компании приходится продавать бумаги для покрытия своих обязательств, убыток становится реальным. Примерно так пропал Silicon Valley Bank (SVB).

Если подходить с осторожностью к этому вопросу (и стоит ведь!), то самый интересный выбор будет между Bank of America (BAC) и Wells Fargo (WFC).

( Читать дальше )

Следуя за инсайдерами 🚓

- 28 марта 2023, 16:57

- |

Питер Линч сказал: «инсайдеры могут продавать свои акции по множеству причин, но они покупают их только по одной: они думают, что цена вырастет». Я бы добавил: «Или если хотят убедить кого-то, что с компанией будет все хорошо».

Вы просили агрессивных сделок – получите 😜 Впервые за много лет Инсайдеры начали покупать в APEI – компании, предоставляющей образовательные услуги. По цене 4$ за акцию были проведены ряд сделок на 200 к$. К этой цене акции рухнули с 9$ после отчета за 2022 год.

На первый взгляд он действительно выглядит скверно – при увеличении выручки почти в два раза до 606 млн $, чистая прибыль показывает рекордный убыток в 115 млн $. Произошло это из-за разового списания гудвила на 150 млн$. Эти деньги компания переплатила за приобретение Rasmussen University и теперь списала как неденежный убыток.

Прямо сейчас компания переживает период после крупной М&А сделки – Университет Расмуссена буквально удвоил выручку компании. Теперь же требуется нормализовать финансовые цепочки внутри обновленной APEI, чтобы отчет о прибылях и убытках выглядел достойно.

( Читать дальше )

О доп. эмиссии акций ВТБ

- 23 марта 2023, 15:41

- |

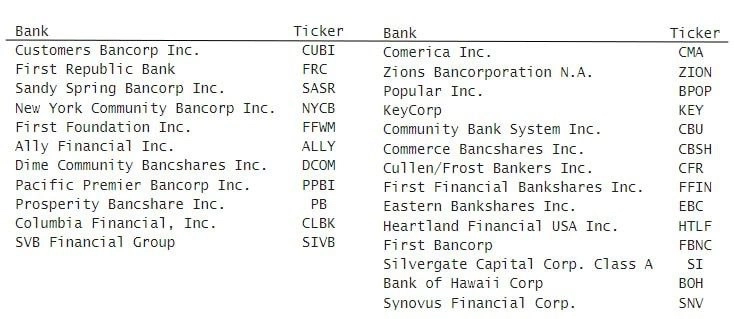

Много разговоров о дополнительной эмиссии акций ВТБ, но как именно изменится акционерный капитал и чего ждать обычному инвестору?

ВТБ имеет очень сложную структуру капитала. Есть обыкновенные акции в количестве 21.96 трлн штук балансовой стоимостью в 138.1 млрд рублей. 60% принадлежат Росимуществу, 40% торгуются на бирже. Есть привилегированные акции 1 и 2 типа. Их не встретить на бирже – они принадлежат Минфину и АСВ. Тем не менее, их 24.5 трлн штук, и они в сумме числятся на балансе за 521.4 млрд рублей. По обычным и привилегированным акциям выплачиваются разный процент от прибыли, но он в своем размере сопоставим. Можно сказать, что компания направляет примерно равные суммы по префам и обычкам.

Теперь же компания хочет привлечь еще не менее 270 млрд рублей капитала через выпуск обыкновенных акций. На 150 млрд привлечет через неденежный обмен с Минфином и Росимуществом по средней цене акции за 6 месяцев. Получается 8,78 трлн акций по цене 1,7 копейки за штуку. Второй эмиссией ВТБ привлечет именно деньги – на 120 млрд рублей акции купят различные НПФ.

( Читать дальше )

Тиньков пал

- 21 марта 2023, 10:03

- |

Тиньков брокер пал смертью храбрых! И в такой то момент?! Когда пора собирать урожай по спекулятивным позициям…

Золото бывает черным и его добывают в шахтах.

- 20 марта 2023, 16:55

- |

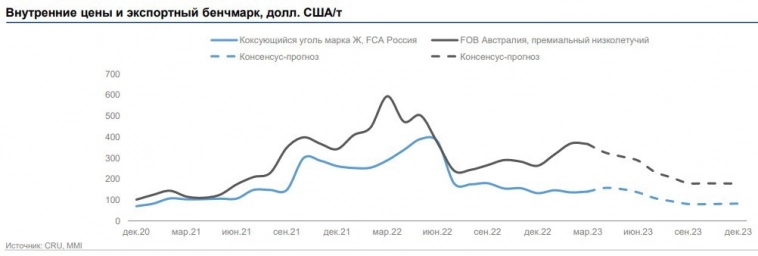

Распадская раскрыла результаты по 2022 году и они могут дать представление о делах в угольном секторе, поэтому не стоит обходить стороной. Годовой отчет оказался довольно сильным:

🔹Выручка +26% до 194.7 млрд рублей. Компания смогла воспользоваться высокими ценами на уголь и перенести продажи из Европы в Азию. Текущая структура продаж Россия/Азия/Европа – 49%/49%/2%.

🔹Рост валовой прибыли на 29% до 122 млрд рублей на фоне растущей, но отстающей в динамике себестоимости;

🔹 Операционная прибыль приуныла на 9% по сравнению с прошлым годом до 75,2 млрд рублей. Виной тому пятикратный рост коммерческих расходов с 6.1 до 33.3 млрд рублей. Жаль, что нет подробной раскладки, но уверен, что драйвер их роста таится в тех же транспортных расходах.

🔹Из-за снижения операционной прибыли снизилась и чистая в равной доле до 58.9 млрд рублей.

Есть, о чем сказать и в балансовом отчете:

🔹Наблюдается рост запасов в 2 раза до 16.8 млрд рублей. Причины те же, что и у Полюса – закупка материалов и запчастей впрок. Готовая продукция и незавершенное строительство также внесли вклад. В целом в структуре оборотных активов данный рост беспокойства не вызывает, оставляя запасам вес в 20%.

( Читать дальше )

ZIM zim zim

- 17 марта 2023, 21:56

- |

Хочу рассказать историю про компанию, которая прямо сейчас стоит Р/Е 0,42, Р/В 0,43, Р/S 0,18, кэша на балансе столько, что EV/Ebitda ОТРИЦАТЕЛЬНЫЙ. Честно, первый раз вижу такую ситуацию, когда в данном мультипликаторе был отрицателен числитель. За 2022 год компания выплатила 80% цены акций дивидендами, направив на них 44% годовой чистой прибыли. 17 долларов на акцию, стоимостью 21 доллар. Хочется уже all-in в такое чудо?))

Хочу рассказать историю про компанию, которая прямо сейчас стоит Р/Е 0,42, Р/В 0,43, Р/S 0,18, кэша на балансе столько, что EV/Ebitda ОТРИЦАТЕЛЬНЫЙ. Честно, первый раз вижу такую ситуацию, когда в данном мультипликаторе был отрицателен числитель. За 2022 год компания выплатила 80% цены акций дивидендами, направив на них 44% годовой чистой прибыли. 17 долларов на акцию, стоимостью 21 доллар. Хочется уже all-in в такое чудо?))( Читать дальше )

Сбер. На чем зарабатывает зеленый гигант?

- 16 марта 2023, 12:29

- |

Предлагаю разобрать детальнее отчет за 2022 год, посмотреть, что изменилось, что потерялось и что приобрелось.

Начнем с кредитного портфеля банка — его основной доход идет именно с чистого процентного дохода. За год он вырос на 2.3 трлн. рублей, из которых 1.5 трлн пошли в проектное финансирование юридических лиц и триллион в ипотечные займы для физических лиц. Потребительские кредиты снизились на 200 млрд. Общую структуру портфеля привожу в диаграмме. Из нее видно, что основные заемщики банка – юридические лица с долей 60%, еще четверть – ипотека, кредитные карты и автокредиты выглядят как погрешность. Понимаю обеспокоенность волной недавних ипотек под 0%, однако даже не думайте, что банк работал себе в убыток. Имело место коллаборация с застройщиками, где банку изрядно компенсировали проценты. Да и доля таких ипотек в общей массе не велика. Если взять чистый процентный доход (он очищен от процентных расходов по депозитам и другие процентные выплаты), то получим 6.27% маржинальности с данного набора активов (против 6.21% в 2021). Банку удалось справиться с огромными колебаниями ставок прошлой весны и стабилизировать бизнес к концу года.

( Читать дальше )

Начнем с кредитного портфеля банка — его основной доход идет именно с чистого процентного дохода. За год он вырос на 2.3 трлн. рублей, из которых 1.5 трлн пошли в проектное финансирование юридических лиц и триллион в ипотечные займы для физических лиц. Потребительские кредиты снизились на 200 млрд. Общую структуру портфеля привожу в диаграмме. Из нее видно, что основные заемщики банка – юридические лица с долей 60%, еще четверть – ипотека, кредитные карты и автокредиты выглядят как погрешность. Понимаю обеспокоенность волной недавних ипотек под 0%, однако даже не думайте, что банк работал себе в убыток. Имело место коллаборация с застройщиками, где банку изрядно компенсировали проценты. Да и доля таких ипотек в общей массе не велика. Если взять чистый процентный доход (он очищен от процентных расходов по депозитам и другие процентные выплаты), то получим 6.27% маржинальности с данного набора активов (против 6.21% в 2021). Банку удалось справиться с огромными колебаниями ставок прошлой весны и стабилизировать бизнес к концу года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал