Избранное трейдера Самодумский Игорь

Заполнение декларации по дивидендам, полученным на СПБ

- 15 апреля 2020, 19:30

- |

Российские брокеры не являются налоговыми агентами по доходам, полученным от дивидендов, купленных на Санкт-петербургской бирже (БКС, Открытие, например). К примеру, у меня были акции NVIDIA, по которым я получил в 2019 году дивиденды. Помимо этого, часть акций я продал, зафиксировав прибыль от курсовой разницы. Налог на прибыль от изменения курсовой разницы рассчитал и уплатил мой брокер, а вот по полученным дивидендам – нет. Поэтому обязанность по уплате налога ложится на плечи инвесторов. До 30 апреля 2020 года следует подать налоговую декларацию и до 15 июля заплатить рассчитанный налог. Как это пошагово сделать будет рассказано в этом посте.

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

Сначала нужно запросить у вашего брокера брокерский отчет за тот период, когда были получены дивиденды. Это должен быть скан документа с синей печатью (думаю это стандартная процедура для брокеров и они знают, какие подтверждающие документы предоставлять).

( Читать дальше )

- комментировать

- 7.9К | ★73

- Комментарии ( 23 )

Форекс, Рубль, Нефть, РТС, Криптовалюта, S&P. Промежуточные итоги недели

- 15 апреля 2020, 13:43

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Эфир, WTI, Рубль, РТС, S&P 500, Евро, Франк, Фунт, Йена, Золото, Газпром.

Тайминг: Евро, Франк, Индекс доллара: 00:16; Фунт: 04:17; Йена: 04:40; Золото: 06:27; Нефть: 07:55; Доллар рубль, Евро рубль: 09:15; РТС: 08:39; Биткоин, Эфир: 13:06; S&P 500: 12:12; Газпром: 11:20

⚡️перезалил! Разбор книги Талеба "Рискуя собственной шкурой". + почему я не покупаю акции?

- 07 апреля 2020, 20:40

- |

Донатнуть: www.donationalerts.com/r/timmartynov

Мысли Талеба 1: smart-lab.ru/blog/reviews/607798.php

Мысли Талеба 2: smart-lab.ru/blog/610426.php

Мысли Талеба 3: smart-lab.ru/blog/610602.php

Обвал фондовых рынков окончен?

- 07 апреля 2020, 16:04

- |

До вчерашнего дня был шанс, что волна 4 закончилась там, где сейчас стоит волна (b), однако этот уровень был перебит, поэтому шансов на продолжение снижения практически не остаётся. То есть, как и ожидалось, всё было закончено в 1 квартале:

До вчерашнего дня был шанс, что волна 4 закончилась там, где сейчас стоит волна (b), однако этот уровень был перебит, поэтому шансов на продолжение снижения практически не остаётся. То есть, как и ожидалось, всё было закончено в 1 квартале:«возможный обвал рынков в первом квартале, который посчитают началом глобального кризиса»

Так что, как говорится, не так страшен чёрт, как его продюсер коронавирус, как истерика вокруг него.

Бесплатный доступ к разделу «Акции США» Финансового прогноза на elliottwave com за март 2020

( Читать дальше )

Новые налоговые режимы: что делать инвестору?

- 31 марта 2020, 10:39

- |

Уважаемые смартлабовцы! На днях президент России Владимир Путин в своём обращении к нации предложил инициативы в части налоговых сборов на доходы обеспеченного населения от инвестиций (в России и за рубежом).

Глава государства предложил облагать налогом процентный доход от инвестиций во вклады и ценные бумаги на сумму от 1 млн рублей. В частности,налог на процентный доход устанавливается в размере 13%.Что изменилось? Например, ранее доходы по вкладам и некоторым долговым ценным бумагам не облагались налогом. В новых реалиях инвесторам необходимо будет платить налог с любого дохода по облигациям и вкладам, если совокупный объем всех инвестиций превышает 1 млн руб.

Важно, что озвученные предложения не касаютсяиндивидуальных инвестиционных счетов (ИИС), режим которых изменять не предполагается. Более того, мы рассчитываем, что такие инициативы, как увеличение суммы взноса на ИИС, если инвестор использует вычет на доход, будут реализованы и с учетом озвученных президентом РФ инициатив.

( Читать дальше )

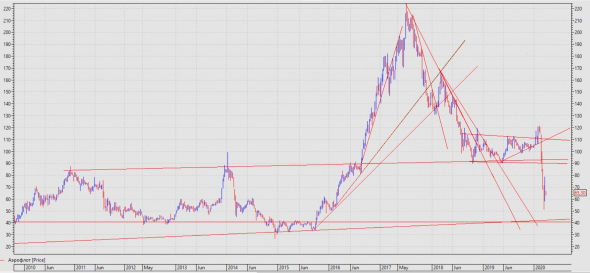

Зашортим. Аэрофлот - давление только усилится.

- 30 марта 2020, 16:20

- |

Цена на акции Аэрофлот (сейчас 65.5 за бумагу) находится в широком ценовом диапазоне 42 низ, 90-92 вверх .

плюс 25 Р вверх (это край) ,

минус более 23 Р вниз более вероятный сценарий ( с последующим падением ниже).

Техн уровень 60 сильная поддержка.

Сильное сопротивление — это все остальное!!! на каждый рубль вверх будут оказывать давление covid-19, цены на нефть, слабые отчетности компании, перенос дивидендов. + технически нисходящяя тенденция с июля 2017 года.

Можно сказать что начало января (до 15.01) были лучшим временем, когда обозначился разворот со 105 Р до 120 Р за акцию — восходящий тренд набирал силу .

Но все мечты о ценах 160 Р и выше были похоронены в последующие 3 недели вместе с пробитием уровня поддержки 90 Р.

Но пока устойчивые уровни для продаж не обрисовались, после сильного обвала с дальнейшим откупом акции болтаются в середине диапазона.

Так что Аэрофлот с очевидными фундаментальными причинами даже для домохозяек, и с технически привлекательными уровнями для спекулянтов видут к своим 40 Р, а в дальнейшем и более низким 25-30 Р за акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал