Избранное трейдера Gugenot

чтобы делать деньги на бирже достаточно одной скользящей взвешенной

- 04 сентября 2021, 08:27

- |

из переписки с Kotом_Begemotом

сумма приращений больше взвешенной приращений © wistopus

Это уже две скользяшки и их пересечение. Не надо путать честных смартлабовцев © Kot_Begemot

Бегемот натолкнул на мыслю… раз я путаю «честных» (у меня честные, умещаются на одной руке и запутать их совершенно не возможно, ибо они на порядок обладают большими знаниями и опытом, чем остальных «нечестные» смартлабовцы)… то оставим только взвешенную приращений....

берем период 21 дневка… (я помню, что А.Г. говорил, что Фибоначчи на бирже не работает и не спорю, просто дело привычки -надо же к чему то привязаться)

стратегия

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 105 )

Сага о брокерах! Часть 1. Открытие. Настолько ли хорош в 2021 году?! Сильные и слабые стороны брокера.

- 03 сентября 2021, 09:01

- |

Всем привет!

Сегодня хотел бы открыть цикл статей про моих брокеров. Многие размышляют на тему того, у какого брокера открыть счет и надеюсь эти статьи будут полезны.

На сегодняшний день у меня открыты счета у четырех брокеров: Открытие, ВТБ, Финам, Тинькофф. И сегодняшняя статья будет посвящена брокеру, с которого я начал свой путь на фондовом рынке и с которым не расстаюсь по сей день — Открытие.

Подробнейшая статья об этом у меня была написана в декабре 2018 (вот здесь). Кто хочет полноценно осознать ход моих мыслей и логику действий — вам туда.

( Читать дальше )

Улучшаем доходность ОФЗ

- 02 сентября 2021, 16:11

- |

Эта задача встала передо мной случайно. Ко мне обратились хорошие знакомые с вопросом: «Можно ли на ближайший год разместить 0,5 млн. руб. под ставку 6%?». Их собственное исследование ставок депозитов в Сбербанке, ВТБ и Тинькоффе не привело к результату больше 4,5% годовых, а менее крупные банки они рассматривать не хотят по причине рисков.

Понимаю, что эта задача не интересна большинству пишущих на этом сайте, но, думаю, что состав читателей несколько шире и потому расскажу к чему я пришел.

В принципе задача несложная: у ОФЗ 26209 (321 день до погашения) сегодня доходность к погашению ~6,7% годовых. Правда с учетом нынешних налогов на купоны получится меньше, но все же больше 6% годовых.

Но мы все помним, что даже короткие ОФЗ могут просаживаться на повышении ставок (цифры будут ниже), а тут мы имеем дело с людьми, которые привыкли как в банках: в любой момент можно снять вклад, потеряв только проценты. Что делать?

Ну первая идея пришла в голову сразу, так как она мною используется давно при построении облигационного бенчмарка:

( Читать дальше )

Битва за новую демократию. Обзор на предстоящую неделю от 29.08.2021

- 29 августа 2021, 22:38

- |

По ФА…

Экономический симпозиум в Джексон-Хоул

Во всей этой катавасии с симпозиумом в Джексон-Хоул удивило одно: все выступающие члены ФРС были так или иначе ястребиными и только Пауэлл в этой толпе был с голубиным нимбом над головой.

Любой умный глава ЦБ, тем более такого крупного ЦБ, как ФРС, вырабатывает общую риторику своих членов перед таким эпохальным событием, как сворачивание стимулов.

Пауэлл не является исключением из этого правила, в начале года он запретил членам ФРС высказываться в отношении перспектив сворачивания программы QE, ибо «рынки слишком нервно реагируют на данную тему».

Да, сейчас все понимают, что продолжение покупок активов ФРС в текущем объеме является верхом безрассудства, но зачем первыми выпускать самых ярых ястребов, которые хотят завершить программу QE как можно быстрее ради повышения ставок, тогда как протокол ФРС ясно указывает на недопустимость привязки окончания программы QE к повышению ставок, что было решено взять в основу коммуникации с инвесторами.

В рядах ФРС полно голубей и большинство их имеет право голоса в этом году, но никто из них не появился в Джексон-Хоул.

Эта ситуация напоминает народный фольклор о том, что если девушка не очень привлекательной внешности хочет найти жениха, то ей стоит взять страшненьких подружек, дабы на их фоне выглядеть посимпатичнее, а Пауэлл сейчас выступает в роли невесты на пост главы ФРС.

( Читать дальше )

Система управление рисками для дейтрейдинга от Finteria

- 26 августа 2021, 21:01

- |

Управление рисками — это один из самых важных аспектов в трейдинге, которому уделяется очень мало внимания. Посудите сами, на каждые 100 книг по трейдингу, можно найти 1 книгу о риск менеджменте, на каждые 1000 постов на форумах, можно найти 1 пост об управлении рисков. Всем кажется, а что там такого важного? Поставил стоп-лосс — вот тебе и риск менеджмент.

Обычно о риск менеджменте начинают задумываться после первого слитого депозита. Но это длиться недолго. Следующая прибыльная сделка обеспечивает нам свежую дозу дофамина, с которой приходит самоуверенность, жадность и желание поскорее отыграть не только потери, но и все упущенные возможности. Трейдинг — это, прежде всего, эмоциональный процесс, во время которого мы де-факто находимся под стрессом и часто принимаем решения, о которых потом жалеем.

Как утверждал Наполеон Бонапарт:“Гениальный войн — это тот, кто может делать обычные вещи, когда все вокруг сходят с ума.”

( Читать дальше )

Как купить недвижимость в Грузии

- 25 августа 2021, 09:59

- |

— сколько стоит квартира в Батуми;

— какой главный риск инвестирования в недвижимость Грузии;

— как проходит сделка купли-продажи недвижимости в Грузии;

— как получить инвестиционное ВНЖ Грузии.

Рассказываю о своем личном опыте инвестирования в недвижимость грузинского Батуми.

Тайм-коды видео:

00:41 — главный мой совет

01:30 — Грузия в рейтинге легкости ведения бизнеса

01:51 — почему я задумался о инвестировании в зарубежную недвижимость

02:24 — почему именно Грузия

03:30 — почему Батуми, а не Сочи

04:04 — сколько стоит Квартира в Батуми

( Читать дальше )

Как сырьевые товары влияют на движение валют на форекс?

- 24 августа 2021, 23:13

- |

Исследовательский центр Insider Key

Профессиональные трейдеры форекс давно знают, что торговля валютами требует выхода за пределы мира FX. Валюты двигаются под действием многих факторов, в том числе спрос и предложение, политика, процентные ставки, спекуляции и экономический рост. В частности, поскольку экономический рост и экспорт напрямую связаны с внутренней промышленностью страны, естественно, что некоторые валюты сильно колеблются.

Три валюты, которые имеют самую тесную корреляцию с сырьевыми товарами, — это австралийский доллар, канадский доллар и новозеландский доллар. На другие валюты также влияют цены на сырьевые товары, но они имеют более слабую корреляцию, чем три вышеупомянутых, например, швейцарский франк и доллар США. Японская иена- которые имеют тенденцию расти при падении цен на сырьевые товары.

( Читать дальше )

Вход по золоту 24.08

- 24 августа 2021, 14:16

- |

час

Наконец-то золото вышло из ренджа. Есть усилие на больших объемах и спринг. Все по классике.

( Читать дальше )

Сургутнефтегаз - сколько дивидендов?

- 23 августа 2021, 12:18

- |

Все мы привыкли к тому, что Сургутнефтегаз регулярно радует нас щедрыми дивидендами. Они зависят от переоценки кубышки и выплачиваются по формуле: чистая прибыль по РСБУ, умноженная на 7,1% (по див. политике с учетом доли префов), деленная на 7,7 млрд привилегированных акций. Зависимость от курса доллара максимальная.

Если в 2020 году мы вновь увидели девальвацию рубля, и как следствие высокую базу для расчета, то в 2021 году курс доллара продолжает сдерживать ЦБ. Высокая цена на нефть и скорые выборы делают свое дело. Все это значит, что за 2021 год нас ждет более скромная выплата. Но давайте сначала посмотрим на фин показатели за первое полугодие по РСБУ.

Выручка компании увеличилась на 72,2% до 848,9 млрд рублей. Восстановление нефтяного рынка в первом полугодии оказало положительное влияние на нефтяные доходы Сургута. Себестоимость продаж выросла на 56,8%, а операционные расходы остались на уровне прошлого года.

Финансовые доходы от переоценки кубышки сократились почти на 500 млрд, что в свою очередь привело к падению чистой прибыли в 2,8 раза до 155,3 млрд рублей. Если брать показатель — чистая прибыль TTM за 2021 год, то мы можем получить 448 млрд рублей. Но тут нужно учитывать высокую базу 3 квартала 2020 года, которая войдет в расчет TTM.

( Читать дальше )

Межвалютный анализ рынка

- 20 августа 2021, 12:36

- |

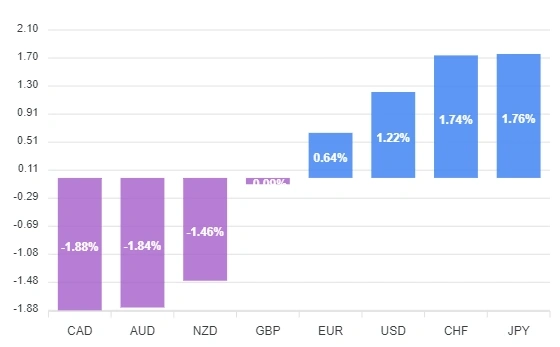

Для понимания происходящих событий на рынке, очень полезно проводить межвалютный анализ рынка и понимать, какие валюты доминируют на данный момент, какие являются самыми сильными и слабыми. Форекс — это словно губка, которая впитывает в себя все, что происходит на других финансовых рынках. Иногда по валютам можно понять, что происходит на смежным рынках.

- движение по CAD, NOK — значит падает/растет нефть

- движение JPY, CHF — значит доминирует неприятие рисков и падает фондовой рынок

- растет AUD — значит растет золото и железная руда

Насколько долго «неприятие рисков» будет в фокусе рынка — неизвестно, но на сегодня оно точно будет основной движущей силой Форекс.

Тенденция за последние 5 дней

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал