Избранное трейдера Геннадий Толкачев

Звонок из Сбера и Пчеловод.

- 01 марта 2024, 20:30

- |

Сказали, что у меня проблемы с кабинетом или приложением… Нет времени объяснять, надо делать. Зачем то хотели меня перевести на видеозвонок. Я даже пару раз сбросил, потому что не было желания общаться. Но мне продолжали настойчиво звонить.

Возможно посте того, как я назвал заученный текст моей собеседницы «набором слов» и несколько раз посмеялся, на том конце провода начали понимать, что нет смысла продолжать этот диалог.

Вообще я думал, что через видеозвонок могут каким то образом что-то считать, например «биометрию» и получить доступ к Госуслугам, банковским приложениям...( кибрепанк, который мы заслужили). Это кстати к вопросу о защите персональных данных и оплаты «лицом».

Специалисты в комментариях наверное знают, можно ли украсть и использовать чужую биометрю.

Но тут всё гораздо проще…

Хорошо что есть @TonyStark, который не только умеет загадывать загадки, но и находит ответы на них.

🍎Вот ответ:

" Мошенники начали активно использовать функцию трансляции экрана во время видеозвонков в мессенджерах, чтобы обмануть своих жертв, рассказали в Сбербанке.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 31 )

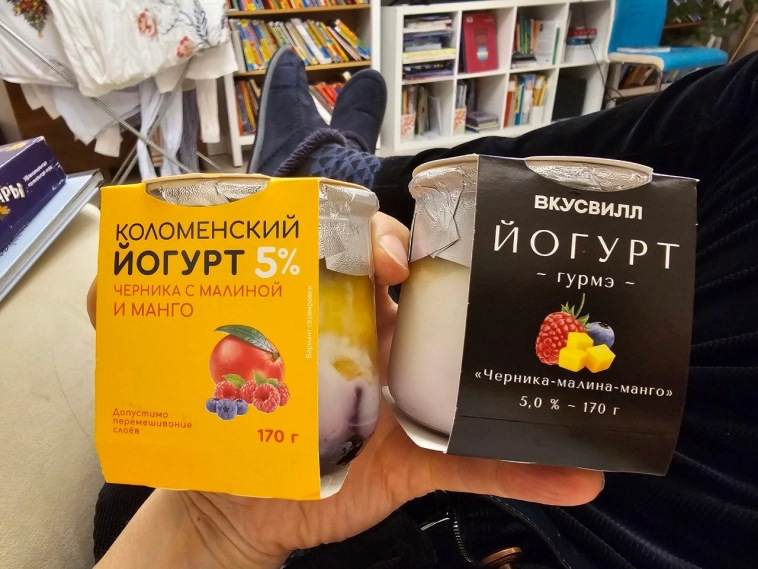

Такой же йогурт что и в Магните в Вкусвилле стоит на 50% дороже. Вот где маржа в ритейле! В глупцах😁

- 29 февраля 2024, 22:10

- |

Ск..., одинаковый йогурт

Вкусвилл = 97 руб

Магнит = 64 руб

Бл, +50% наценка для богатых лохов и тех кого обманув бренд-маркетинг😁

А ведь заходишь во вкус вилл и сам начинаешь верить что тариш тут только полезный продукт, поэтому переплатив

Мой взгляд на биржу, ее обитателей и торговлю. Часть 3: Инвестиционная разведка

- 29 февраля 2024, 21:59

- |

В первой и второй частях получился довольно мрачный образ финансового мира, в связи с чем возникает вопрос «зачем сюда лезть, если все так плохо?». Ответ на самом деле очень простой — другого глобуса нет и приходится работать с тем что есть, уменьшая или совсем убирая возникающую неопределенность или риски.

Возьмем информационную безопасность. Злоумышленник пытается вынудить атакуемого сделать какое-либо действие. Примером такой операции может быть рассылка фишинговых писем админам банков с упоминанием утечки базы паролей и требованием немедленно сменить текущий пароль. Естественно на левом сайте.

Для нашего случая подойдут кейсы с намеренным предоставлением, искажением или сокрытием информации о компании, а также любые иные манипуляции с информационным полем инвестиционного сообщества с целью создания ажиотажа для разгона котировок. За примерами далеко ходить не надо и каждый, не особо вспотев, найдет вагон и маленькую тележку подобных случаев.

Теперь поговорим о возможностях. Основной задачей инвестора является поиск и приобретение долей в недооцененных компаниях.

( Читать дальше )

Европейская экономика не вытягивает конфликт с Россией

- 29 февраля 2024, 20:10

- |

1. За дружбу с США надо платить. Раньше это было не так заметно, так как европейские страны с 1950 по 2000 были богаты и благополучны, особенно на фоне социалистического СССР и ельцинской России. Потом, однако, распространение американской повесточки начало давать плоды в виде зелёного удушения экономик, притока «беженцев» из культурно далёких стран, принуждения к радуге и уничтожения традиционной морали.

Сейчас мы наблюдаем уже финал. Европейские страны послушно душат сами себя, а сами европейцы протестуют против чего угодно, но только не против тех, кто привёл их в это жалкое состояние. Блогер keleg пишет (ссылка):

Европейская экономика до последних времен держалась на трех китах. Германском, французском и британском. Конкурентоспособность оных обеспечивалась:

Немецкого — дешевым газом из России.

Французского — дешевым ураном из Африки.

Британского — своей нефтью и газом, услугами по международной торговле.

Ну и всех сразу — низкими военными расходами под зонтиком США.

( Читать дальше )

Короткий комментарий по отчетности ТМК: фокус на втором полугодии

- 29 февраля 2024, 17:30

- |

Там мы отметили, что высокие результаты 1 полугодия 2023 года связаны с падением цен на лом в конце 22, начале 23.

Это привело к существенному улучшению себестоимости ТМК.

Мы писали тогда:

Если ТМК закупила лом по низким ценам, это дало соответствующий ВРЕМЕННЫЙ выигрыш в себестоимости.

Дальше, как мы видим, цены на лом пошли вверх, так что чудесная маржинальность 1 полугодия 2023 года скорее всего начнет таять уже во 2-м полугодии.

Что мы видим по опубликованному отчету?

( Читать дальше )

👉 Главные новости по рынку на 29.02.2024

- 29 февраля 2024, 07:20

- |

1. Годовой рост ВВП РФ в январе 2024 г. составил +4,6% после +4,4% в декабре — Минэкономразвития.

2. Годовая инфляция в РФ с 20 по 26 февраля ускорилась до 7,58% с 7,57% неделей ранее — Минэкономразвития.

3. Механизм обмена заблокированных активов заработает в течение несколько недель и будет продолжаться полгода — Минфин.

4. Под механизм обмена заблокированными активами попадут только замороженные в НРД средства — Минфин.

5. Обмен заблокированными активами не коснется бумаг в депозитарии СПБ Биржи.

6. Российские инвесторы получат не меньше рыночной стоимости активов на момент начала обмена — Минфин.

7. ЦБ РФ отозвал лицензию у Коммерческого банка Гефест из-за нарушений с 28 февраля.

8. Объем инвестиций нерезидентов в ОФЗ в январе снизился на 1₽ млрд, или на 0,1%, их доля опустилась до 7,3% — ЦБ.

( Читать дальше )

Маленькие уловки брокеров

- 28 февраля 2024, 20:57

- |

1. Открытие (RIP) — прислали номинал на счет около 12.00, купон на полчаса позже

2. А-Инвестиции — деньги на счету появились в 15.30

3. МТС Инвестиции — пришли между 18.00 и 18.20

4. Сбер — даже после закрытия биржи ОФЗ все еще висят в бумагах, денег и купонов на счете нет

( Читать дальше )

Запад согласился на продажу «Яндекса». Упс…

- 28 февраля 2024, 20:01

- |

Опубликованный 23 февраля санкционный релиз США свидетельствует о том, что условный Запад тихой сапой согласился на сделку по Яндексу.

Напомним

В начале февраля нидерландская Yandex N.V. заключила сделку по продаже российского бизнеса. Если быть точнее, то по уходу всех актуальных активов под пул российских собственников. До июля продается контрольный пакет (68%) акций «Яндекса»: 475 млрд. рублей на половину гасятся юаневым кешем, на половину – новыми акциями (180 млн. акций).

Проще говоря, новые владельцы приобрели российскую часть компании не за полцены, а за четверть. Новые владельцы – это ЗПИФ «Консорциум.Первый», под руководством команды «Яндекса», и ряд пайщиков (упоминаются фамилии Потанина и Алекперова), которых брокерское сообщество определяет, как лиц временных, купивших, чтобы потом перепродать с выгодой.

Недосказанное

Главной интригой на момент сообщения о сделке был тот факт, что «добро» на нее дала только Правкомиссия. ЦБ и европейские регуляторы предпочли промолчать. Правда, чуть позже Дмитрий Песков заявил, что общение Владимира Путина и Алексея Кудрина оказало «решающую роль в получении “зеленого света”». То есть, таким образом был подан сигнал, что в Кремле сделку одобряют.

( Читать дальше )

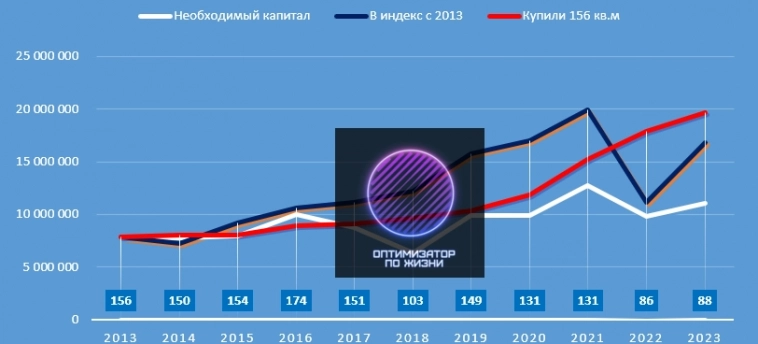

Квартира или акции? Смотрим, что лучше за 10 лет.

- 28 февраля 2024, 18:35

- |

Все чаще в информационном поле стал слышать, что «инвестиции» в жилую недвижимость или автомобиль – лучшие. Ранее в статье «Момент времени и инвестиции» сделал вывод, что период выбирают выгодный для себя и своей повестки. Многие пошли дальше и высказывают мнение, что покупка жилой недвижимости в ипотеку или автомобиль в кредит — стильно-модно-молодёжно-выгодно и то, что надо сделать многим. Не стоит копить, лучше взять кредит – лозунг многих. Как всегда, смотрят выгодным для этого мнения моментом времени. Давайте все же посмотрим сквозь призму десятилетнего срока.

В контент инвестиций активно внедряют тему дивидендной пенсии и FIRE. Многие мечтают выйти на данную цель с помощью средней зарплаты по стране, что довольно оптимистично.

Многие говорят про покупку дивидендных акций, что актуально определенным моментом времени, какими будут дивиденды в будущем неизвестно. Стоит дивидендам упасть в два раза или вырасти показателям расходов, и сумма до достижения цели вырастит аналогично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал