Блог им. DmitriyZholobenko

Квартира или акции? Смотрим, что лучше за 10 лет.

- 28 февраля 2024, 18:35

- |

Все чаще в информационном поле стал слышать, что «инвестиции» в жилую недвижимость или автомобиль – лучшие. Ранее в статье «Момент времени и инвестиции» сделал вывод, что период выбирают выгодный для себя и своей повестки. Многие пошли дальше и высказывают мнение, что покупка жилой недвижимости в ипотеку или автомобиль в кредит — стильно-модно-молодёжно-выгодно и то, что надо сделать многим. Не стоит копить, лучше взять кредит – лозунг многих. Как всегда, смотрят выгодным для этого мнения моментом времени. Давайте все же посмотрим сквозь призму десятилетнего срока.

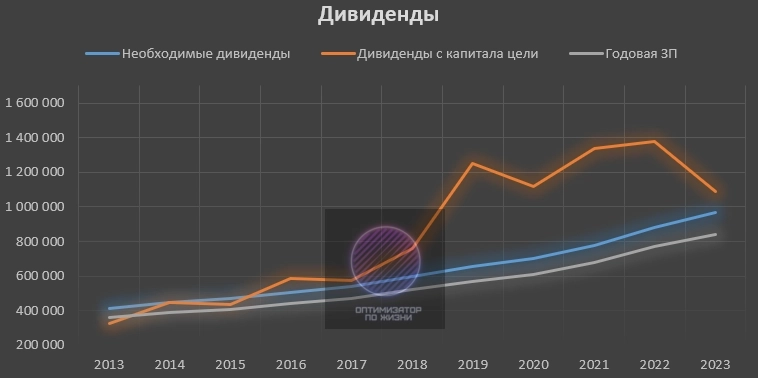

В контент инвестиций активно внедряют тему дивидендной пенсии и FIRE. Многие мечтают выйти на данную цель с помощью средней зарплаты по стране, что довольно оптимистично.

Многие говорят про покупку дивидендных акций, что актуально определенным моментом времени, какими будут дивиденды в будущем неизвестно. Стоит дивидендам упасть в два раза или вырасти показателям расходов, и сумма до достижения цели вырастит аналогично.

👉 Данные

- Зарплата с 2013 по 2023 год выросла с 391 548 ₽ до 840 000 ₽

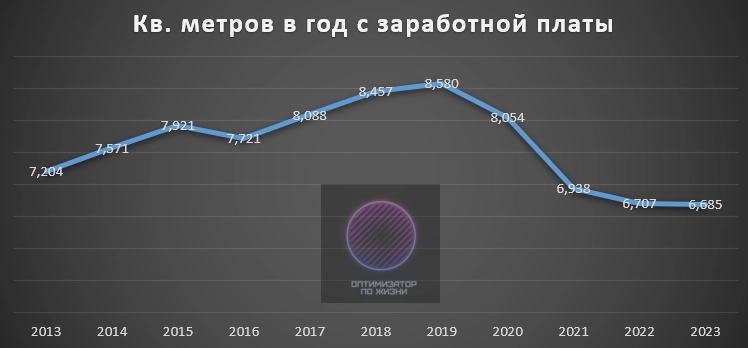

- На среднюю зарплату в 2013 году можно было купить – 7,204 кв. метра. На конец 2023 года – 6,685 кв. метра

- Минимальная дивидендная доходность индекса Московской биржи – 4,16% в 2013 году. Максимальная – 10,27%. Средняя – 6,95%

- 144 – 264 средних месячных дохода для дивидендной пенсии в период с 2013 по 2023 год

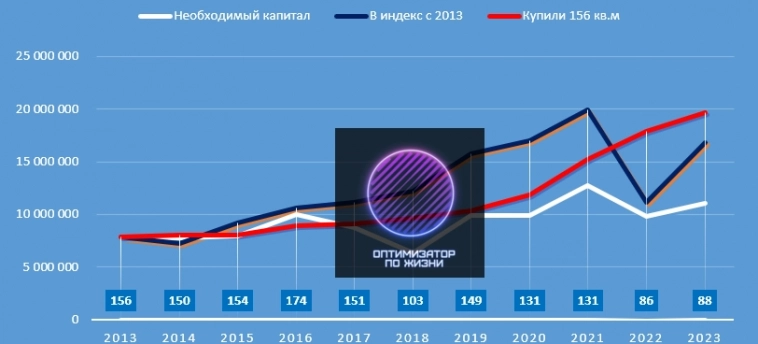

Если в конце 2013 года вложили бы 7 840 682 ₽ в акции индекса, то ежегодные дивидендные поступления были бы не ниже средней годовой зарплаты в течение 10 лет. Начиная с 2014 года дивидендный поток от капитала 7 840 682 ₽ вложенного в акции индекса обгоняет среднюю зарплату по РФ. Полученные дивиденды с 2014 по 2023 год – 8 985 934 ₽. Доходность от сдачи 156 кв.м — ?.

- Купленные 156 кв.м в 2013 году к концу 2023 выросли с 7 840 682 до 19 602 492 ₽, +150,27%.

- Вложенные в индекс 7 840 682 ₽ выросли до 16 772 709 ₽, +113,92%.

Необходимый капитал на конец 2023 года для поступления дивидендов на уровне средней зарплаты по России — 11 034 483 ₽ или 88 кв. метров среднего жилья. Не стоит забывать, что ключевой фактор необходимого капитала – средняя дивидендная доходность, её падение на 1% в текущей ситуации означает необходимость роста активов на 10%.

теги блога dmz91

- инфляция

- IMOEX

- Ozon

- Ozon банк

- VK

- Wildberries

- автоваз

- автоследование

- акции

- аэрофлот

- банки

- брокеры

- вклады

- ВТБ

- Газпром

- депозиты

- дивиденды

- ЕМС

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- интерао

- инфляция в России

- итоги инвестирования

- квазиказначейские акции

- книги

- кофе

- Лукойл

- маркетплейс

- ММК

- Московская биржа

- налогообложение на рынке ценных бумаг

- НЛМК

- Новатэк

- Норникель

- ожидания

- озон

- оперативная память

- отказ от кофе

- полюс

- Портфель инвестора

- редомициляция

- результаты

- Русагро

- русал

- сбер

- сбербанк

- Северсталь

- сургут преф

- т-технологии

- Транснефть преф

- трейдинг

- фондовый рынок

- ФСК Россети

- фьючерс MIX

- шорт

- экономика России

- эксперимент

- Эн+ Груп

- Юнипро

- Яндекс

- Яндекс Маркет

основные, общие для всех — как, когда, за сколько, за свои или кредитные вошел.

и индивидуальные — локация, было проходным стало непроходным или наоборот, и прочее и прочее.

но предполагаю, если не продал на пике баксовой цены, то ситуация схожая с жилой

Было такое, что инвестор мог перепрыгнуть из бетона в бетон? Было. Теперь уже такое редко встретишь. Точнее встретишь, но уже в других масштабах. «Рядового» инвестора с 7 лямами там не встретишь.

не знаю ни одного и уверен, что их просто не существует, кто просидел 10 лет в MCFTR)

Если бы у бабушки был хобот, она была бы дедушкой

Кто вам мешал сдавать квартиру самому себе, новый вид садомазо-инвестиций.

Где у вас х3, в Москве меньше 2х.

Просто скажу еще один пример из своей жизни. Осенью 2018 купил на котловане две евродвушки в Питере, в норм районах, обе сделали х2 даже 2.5, в одной живу, другую сдаю.

Помню в 2018 так же вложился в индекс и там всякое сбер финекс и тд. Подкупал каждый месяц, грезил пенсией на дивиденды. Вытащил вот сейчас с доходность чуть выше нуля за 5 лет. Ну а финекс сказал пока, как и наверное бпиф от Сбера на spх. Хорошо что не тупой был и это было 30% моего портфеля. В общем за 5 лет одни минусы.

Только спекуляции, вкладываться в фонду с расчетом на див пенсию больше желания нет, паркую деньги на вкладах по 14-16%. Вся эта история с фондой это игра в рулетку если больше года, никаких гарантий нет что твой портфель за 15 лет не уйдет в ноль или не похудеет раза в три (привет акционерам Газпрома купившим его в 2008, а так же акционерам втб и т.д), мне в мои 40+ рисковать больше не хочется.

Никто не заставляет вас брать индекс внутри которого всякое дерьмо типа газмяса и ВТБ, возьмёте див акции и за 10 лет будет х8, если дивы продаете, то всего х4.

И уж тем более, нет смысла покупать российские бумаги, когда долговый индекс на уровне 20летней давности, а в 2022, даже уровень 97 года показал) Да кто-то удачно купит, но в среднем люди ничего не заработают.

По вашей же логике, раз депозит рублевый обгоняет доллар, то лучше просто положить их на рублевый депозит)

Не надо брать данные, которые не подтверждают мою теорию, они экстремальные

@

Надо брать данные, которые подтверждают мою теорию.

в спальниках Мск в 13-14 стоили 5000$/метр, считай 150 000, сейчас максимум 250 000, и то сомневаюсь.

вряд ли Питер чем-то отличается.

даже если брать цены на котловане за кэш в 13-14 и сейчас готовое с льготной под 1%, то и там наверное больше 250% не будет

Недвижимость хоть и выросла с 2013 года больше, чем индекс Московской биржи, но проиграла ему если добавить доходы от активов, с акций индекса они в большинстве случаев значительно больше. Доллар под матрасом за этот промежуток времени по росту актива выгодней недвижимости: 1 января 2013 года 30,26 ₽ (округлим до 31 ₽), 7 840 682 ₽ = 252 925$, на 31 декабря 2023 года доллар равен 90 ₽, 252 925$ = 22 763 250 ₽.

Стоимость жилой недвижимость растёт быстрее средней зарплаты по стране, это означает то, что после ввода льготной ипотеки недвижимость не стала доступной, наоборот у нас появился новый класс «должники» на долгие года. Что такое ипотека на десятки лет с женой и детьми многим лучше не знать, еженедельно это слышу от соседей сверху. Больше всего квадратных метров со средней зарплаты можно было себе позволить в 2019 году.

Дивидендная доходность индекса Московской биржи на максимумах, это означает, то, что в будущем если будет достигнут план правительства в 4% инфляция, 8% ставка, то ждать 10% дивидендной доходности по индексу наивно. Если компани и смогут в номинальной величине зарабатывать столько же или больше, то просто вырастит стоимость их акций.

Исходя из того, что в процентном соотношении дивидендная доходность портфеля будет падать означает то, что увеличится количество среднемесячных заработков для достижения цели — получать пассивный доход на уровне зарплаты.

Если бы зарабатывали две средних зарплаты начиная с 2013 года, одну тратили, вторую вкладывали в индекс, то до сих пор бы не вышли на дивидендную пенсию. 99% мечтающих выйти на дивидендную пенсию не добьются этого. На данный момент требуется минимум 12 годовых зарплат. Если берём в учет семью с детьми, то нужно расходы умножать минимум на 12 лет. Сколько сейчас надо семье из трех и более человек в год? Каждый сделает вывод сам, за ручку водить не буду. В ближайшие года значение будет стремиться к 15 годовым заработкам, что в итоге усложнит достижение цели.

88 квадратных метров или портфель дивидендных акций? Столько метров недвижимости не позволит иметь доход равный средней годовой зарплате, портфель дивидендных акций на данный момент даёт доход равный среднемесячной зарплате. Средняя стоимость квадратного метра по России — 125 657 ₽.

Посмотрите с 2015, когда народ массово в бакс ломанулся, сравните.