Избранное трейдера Fyl

"Путин стал царем мировой нефти": американский Большой Волк проиграл

- 28 ноября 2017, 14:59

- |

«РИА Новости» опуликовали интересную заметку, которую полезно посмотреть в преддверие заседания ОПЕК+

«Агентство Блумберг опубликовало развернутый аналитический материал под заголовком «Путин короновал себя царем ОПЕК», что можно интерпретировать по-разному.

Кому-то такая формулировка может показаться намеком на то, что российский лидер на самом деле является самозванцем во главе мирового нефтяного картеля, но сам текст с кристальной ясностью дает понять, что лидерство России в вопросах энергетической геополитики является новой реальностью, в которой США довольно неприятно находиться.

С точки зрения американских журналистов, а также экспертов, которых они опросили, эта новая реальность стала возможной благодаря двум фундаментальным ошибкам США. Во-первых, получается, что Кремль вполне может сотрудничать и даже оказывать серьезное влияние на международные организации, которые исторически были направленны против российских интересов. Во-вторых, оказалось, что верить собственной пропаганде — плохо, это стало очевидным на примере непоколебимой уверенности в способности американских «сланцевых компаний» бесконечно удерживать цены на низком уровне.

( Читать дальше )

- комментировать

- 109 | ★3

- Комментарии ( 13 )

Как Bitcoin может стать причиной нового мирового кризиса?

- 25 ноября 2017, 15:53

- |

Интернет пространство, как и медиапространство, пестрят новостями о криптовалютах. И постепенно покупка электронных денег превращается во всемирную пирамиду.

По данным сайта coinmarketcap.com, капитализация четырех основных криптовалют превысила 224 млрд долларов, из них 140 млрд приходится на Bitcoin. Всего полгода назад общая стоимость всего рынка составляла порядка 80 млрд.

Самыми популярными валютами являются Bitcoin, Ethereum, Bitcoin Cash и Ripple. За год Bitcoin прибавил в цене около 1000%, а Ethereum около 4900%. Однако если в 2016 г. объем рынка криптовалют был крайне мал по сравнению с масштабами мировой экономики, то уже в 2017 г. капитализация четырех основных валют превышает ВВП 148 стран мира.

( Читать дальше )

Сакральное число брента!

- 25 ноября 2017, 01:47

- |

Оказывается движение графика цены этого сорта нефти уже довольно давно подчиняется «правилу четырех долларов».

Отмечу, что «Правило четырех долларов» — это мое авторское название.

Ранее никто об этом правиле не слышал. Я его придумал сегодня. )))

Думаю, что это правило даже в каком-то смысле можно назвать маленьким отрытием барона Мюнхгаузена.

Но обо всем по-порядку.

Давайте вместе очень внимательно взглянем на недельный график брента за период с 2014 по настоящее время.

Обратите внимание на два характерных момента:

1) уровни, на которых в последние годы происходили основные многонедельные проторговки (консолидации/боковые движения) цены брента;

2) уровни, где расположено подавляющее большинство точек разворота трендовых движений.

( Читать дальше )

Поиск цены на товарном рынке. Нефть, золото, S&P500

- 21 ноября 2017, 20:59

- |

В этом ролике объясняю задачу и работу хеджеров по защите от роста или падения цен на примерах нефти, сахара, кукурузы, кофе и других товаров. Почему растет S&P500 и за ним нефть. Как влияет доллар на задачи хеджеров. Набранные шорты по кукурузе. Сахарная реформа в Индии и Китае. Угроза Ла-Ниньо в Южной Америке. Опционные премии на кукурузу. Бразилия переводит сахарные заводы на производство этанола. Контрабанда сахара в Китай. Золото, медь. Евро, рубль. Live Cattle и Lean Hogs снижаются. Хлопок, кофе, какао. Экспортные продажи зерновых и масличных. Свежие данные отчета Crop Progress от Министерства сельского хозяйства США.

( Читать дальше )

Индикатор для скальпинга - Outset

- 21 ноября 2017, 14:40

- |

Настройки индикатора просты и каких либо комментов не требуют.

1. Общие настройки:

1.1 вывод отладочной информации: true — вкл / false — выкл

1.2 использовать звук: true — вкл / false — выкл

2. Настройки боковика

2.1 Outset: тайм-фрейм

2.2 Outset: размер боковика по высоте

2.3 Outset: период

2.4 Outset: период быстрой скользящей

2.5 Outset: тип цены или handle

Особенности работы:

1. При достижении границ боковика и выхода за их пределы на одном либо на 2-х барах, если размер боковика больше чем задан в п. 2.2, то боковик расширится.

( Читать дальше )

ГОЛУБЫЕ АКЦИИ: золотые, серебряные, бронзовые

- 20 ноября 2017, 19:43

- |

Сегодня я решил обнародовать первый fin_chip, открывающий серию из 100 статей, которые последовательно от простого к сложному раскрывают важные торговые нюансы.

Голубые фишки, или blue chips, давшие название формату моего биржевого контента, — это наиболее высоконадежные и ликвидные акции первого эшелона российского фондового рынка.

Самое главное их отличие от акций других эшелонов – это акции эмитентов с самой высокой капитализацией и соответственно самой высокой долей в биржевом индексе. В этих акциях постоянно и равномерно присутствуют крупные игроки, что обеспечивает выполнение определенных статистических правил:

1. Высокая ликвидность – то есть возможность купить или продать большой объем со среднестатистическим (прогнозируемым) отклонением от текущей цены;

2. Плотная (повышенная) проторгованность/повторяемость ценовых диапазонов, небольшой спред между текущими ценами спроса и предложения;

3. Адекватная и взвешенная реакция на внешний фон;

4. Статистически-устойчивые и умеренные амплитуды/размахи ценовых колебаний на всех основных торговых периодах (таймфреймах);

5. Статистически-устойчивые высокие торговые объемы/обороты в каждом из основных таймфреймов;

6. Взаимные корреляции;

7. Прогнозируемая корпоративная отчетность;

8. Устойчивые выплаты дивидендов.

( Читать дальше )

Вас поддерживает семья в трейдинге?

- 18 ноября 2017, 14:27

- |

Однажды юный Томас Эдисон вернулся домой из школы и передал маме письмо от учителя.

Мама зачитала сыну письмо вслух, со слезами на глазах: «Ваш сын — гений. Эта школа слишком мала, и здесь нет учителей, способных его чему-то научить. Пожалуйста, учите его сами.»

Через много лет после смерти матери (Эдисон к тому времени уже был одним из величайших изобретателей века) он как-то пересматривал старые семейные архивы и наткнулся на это письмо.

Он открыл его и прочитал:

«Ваш сын — умственно отсталый. Мы не можем больше учить его в школе вместе со всеми. Поэтому рекомендуем вам учить его самостоятельно дома».

Эдисон прорыдал несколько часов. Потом записал в свой дневник: «Томас Алва Эдисон был умственно отсталым ребенком. Благодаря своей героической матери он стал одним из величайших гениев своего века.»

Что должен делать человек торгующий на рынке!?

- 18 ноября 2017, 11:13

- |

Смотрел тут давиче блог Владимира Гусева (чем выражаю ему свою признательность) где он рассказывал о японце спекулянте и вывел для себя кое какие пояснения, чем спешу поделиться с общественностью как их себе представляю.

( Читать дальше )

Странности РТС

- 16 ноября 2017, 21:15

- |

Она не первый взгляд проста, но в ней есть нечто, что я не могу объяснить.

Чтобы получить аналог фьючерса на РТС надо купить MIX (фьючерс ММВБ) и зашортить Си (фьючерс USD_RUR).

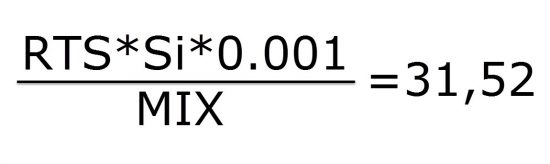

Вот формула, которая отражает это соотношение:

На 0,001 умножаем, чтобы привести цену Си 60 тысяч к обычным 60 рублям за 1 доллар.

Хочу спросить у уважаемых читателей смарт лаба две вещи:

1. Почему именно 31,52?

2. Почему это число постоянно плавает?

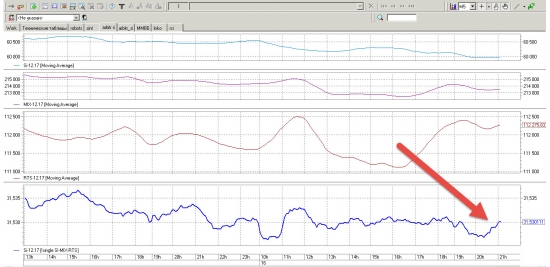

Хочу вам показать что я имею в виду под «плавает»:

Внизу синий индикатор. Он считает это соотношение. Оно всё время меняется. Я за ним наблюдаю с июля. Оно никогда не уходит далеко от 31,5, тем не менее это число всё время в движении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал