Избранное трейдера Falcone

В прокате новый фильм на биржевую тематику

- 05 июня 2016, 00:27

- |

«Финансовый монстр» реж. Джоди Фостер.

«Финансовый монстр» реж. Джоди Фостер.актеры: Джордж Клуни, Джулия Робертс..

Фильм о взятии в заложники телевизионного околорыночного гуру прямо в эфире лохом, который потерял деньги, послушав советы этого самого гуру))

Трепещите околорыночники)))))

Первое: нашим околорыночникам есть куда развиваться в плане подачи информации))))

Второе и основное: фильм мне показался типичным представителем категории B.

Вероятно так и есть, бюджет картины 27 млн., хватило двум главным актерам и известному режиссеру. Хотя c чего она режиссер?

На сценарий, судя по всему, не хватило.

На консультантов не хватило.

( Читать дальше )

- комментировать

- 291 | ★6

- Комментарии ( 30 )

В Adidas люди больше не нужны.

- 04 июня 2016, 15:01

- |

Вот все говорят, пишут, что в стране малая деторождаемость и работать будет не кому, отсюда нет не уплата налогов, следовательно, угроза будущих пенсий и всякие страхи. Я не хочу сказать, что это не так, но вот прочитав эту статью хочу предположить, что работать будут роботы) .

- Германская компания Adidas открывает полностью автоматизированную робофабрику в Баварии, через 20 лет свернув производство в Китае: «Монотонный и неинтересный труд заменят роботизированные комплексы» останется работать 10 человек. Таким образом, если замысел корпорации будет реализован, в течение десятилетия огромное количество рабочих потеряют свои места. Робофабрика Adidas в немецком Ансбахе занимает площадь в 4,6 тыс. кв. м. Операции по изготовлению обуви будут совершать исключительно роботы.

Роботы становятся умнее, мобильнее и производительнее, они не устают и не ошибаются. При этом машины все еще не могут выполнять многие действия, которые кажутся людям простыми, особенно если речь идет о мягких предметах. Об этом заявил руководитель робототехнического центра фонда «Сколково» Альберт Ефимов.

( Читать дальше )

Веселье начнется в понедельник с утра)

- 03 июня 2016, 23:37

- |

Всем хороших выходных!

Почему рубль не пошел вверх, а РТС вниз, простым языком!

- 03 июня 2016, 22:04

- |

Не в коем случае не хочется даже немного хвалить себя за верный прогноз по рублю и РТС(сегодня так, а завтра по-другому), я всего лишь хочу немного простым языком объяснить почему я вчера говорил о походе рубля вниз, а РТС вверх, вот в этих постах:

http://smart-lab.ru/blog/331698.php

http://smart-lab.ru/blog/tradesignals/331679.php

Как мне кажется на смарт-лаб некоторые не понимают самых элементарных вещей, а конкретно — механики движения цены...

Вот почему например рубль пошел вниз и когда это стало понятно!?

На графике я выделил границы флета и зону, которая образовалась вчера под вечер, так вот самое простое объяснение входа вчера на шорт, в том, что за границей флета(уровнем, отмеченным желтым) всегда скапливаются стопы, стопы как известно — это рыночные заявки, сюда же прибавляем тех, кто верит в лонг до 100 рублей, сюда же прибавляем пробойщиков, скальперов и прочую нечесть! Вот теперь представьте цена выскакивает за уровень и тут на нее кидаются все эти ребята, что она должна сделать? Правильно, улететь в космос!

( Читать дальше )

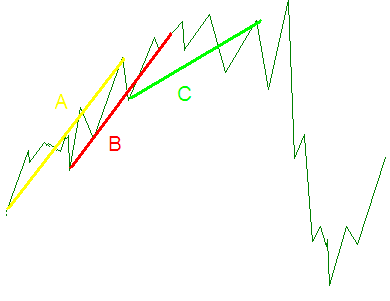

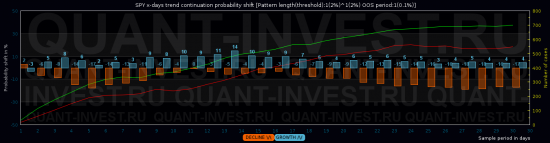

Тренд - друг или враг-2 : Систематическая ошибка исследования.

- 01 июня 2016, 21:12

- |

т.е. результаты коротких периодов были многократно усилены за счет длинных, в которые они входили. Иными словами, была допущена систематическая ошибка исследования. Попробуем исправить её, добавив дополнительную «ногу» в паттерн, перейдя от \/ к /\/ паттерну. Два периода будут описывать условия вхождения(разворот тренда), один — результирующий. Порог прежний — минимальное изменение 2% в каждом из предыдущих периодов, 0.1% в результирующем. Результат для SPY:

( Читать дальше )

грааль своими руками №_

- 01 июня 2016, 20:17

- |

Хотели — получите

Любая система начинается с идеи, а не наоборот — соберем всего побольше а потом что нибудь да найдется.

Идея всегда содержит в себе какой нибудь явление или физический смысл или хотя бы математическую модель.

Рассмотрим явление, которое имеет место каждый день, на любой бирже, на любом инструменте.

Определенное число участников рынка торгует по индикаторам или пробоям уровней. По каким именно индикаторам нам знать не нужно.

Но «каждый школьник знает» что в точках, где входит большинство участников — рынок получает ускорение в какую нибудь сторону.

Как найти эти точки?

Для начала определим тайм фрейм. В свое время на смарт-лабе болтались опросы — какой фрейм используете? Очень много голосов отдано 1ч фрейму. Зная фрейм начинаем исследования.

Строим в экселе распределение обьемов внутри часа. Усредненно это будет гистограмма вида W, где видно, что максимальные обьемы проходят в начале и конце часа. Чуть меньше — на отметке 30 мин. Есть так же всплески на 15 и 45 минутах. Вывод — все входят в конце часа и начале следуюшего. После того как сработали их сигналы на 1ч таймфрейме. Мувинги скрестились, за уровнем закрылись — это нам не важно.

( Читать дальше )

Dear Brokers…

- 29 мая 2016, 11:17

- |

Нашли интереснейший пост в западных интернетах. В нём говориться про проблемы API и не очень хорошее отношение брокеров к алгоритмическим трейдерам.

Т.ч. проблемы АПИ актуальны не только в России. Это повсеместно...

Введение

Какое бы программное обеспечение мы не использовали для автоматизации торговли, всем нам нужна связь брокера с алгоритмом, чтобы получить ценовые предложения и места для торговли. Очевидно, простая задача. И почти любой брокер поддерживает её через такие протоколы, как FIX, на автоматизированной платформе типа MT4™, или через специальный API. Но если Вы уверены, что сможете быстро соединить торговое ПО с API брокера, то будете неприятно удивлены. Уважаемые брокеры – пожалуйста, прочтите этот пост и попытайтесь сделать жизнь программистов немного проще!

API брокера позволяет программному обеспечению торговать, получать ценовые предложения и загружать историю цены. Эти три функции являются неотъемлемой частью автоматизированной системы. Хорошо, когда имеются дополнительные функции, которые восстанавливают торговый статус, статус счета и параметры актива. Это шесть-семь функций, нужных, когда вы считаете вход/выход из системы. У API брокера зачастую же более 100 функций. Таким образом, следует предположить, что, по крайней мере, 6 из них должны быть охвачены. Но, к сожалению, это не так и неудачи начинаются уже с установки и запуска API.

( Читать дальше )

Какая вероятность выпадения 5 раз подряд решки? Теория вероятности.

- 29 мая 2016, 00:18

- |

В=(1/2)^5=0.03125

ссылка на википедию

Сколько последовательностей можно составить из 5 символов орла и решка (1, и 0) (10101 — одна последовательность)

5!=120

Каждая из них одно вероятна. А последовательность из 5 подряд одна. Следовательно

1/120=0.00833...

ссылка на википедию

Так какая вероятность выпадения 5 раз подряд решки верна? Первая или вторая?

- комментировать

- 12.6К |

- Комментарии ( 43 )

Мартингейл. Зарабатываем на мартине. Заблуждения и реальность. (martingale)

- 28 мая 2016, 15:15

- |

Есть ли возможность заработать на мартине? Ввиду отсутствия математического положительного ожидая – стратегия на это не способна. Но, если воспользоваться идеями с мани менеджмента, а почему бы и нет?

Мартингейл – стратегия управления размером позиции определенным образом в зависимости от появления прибыльных или проигрышных сделок. Что приводит к перераспределению дохода и убытка на истории. В википедии все сказано достаточно коротко и ясно. Дам более красивое определение:

Мартингейл – это взятие кредита у рынка сейчас. В надежде, что в момент. Когда надо будет отдать – нас там не будет. Как таковых процентов нет, есть комиссия брокеру и проскальзывание.

Основные эксплуататоры мартина – создатели роботов. Которые не зарабатывают, или зарабатывают очень мало. Сравнимо с процентами депозита в банке. Прикручивая мартингейл к ним позволяют показать прибыль (иногда хорошую) на определенном куске истории. Учитывайте это при использовании. Так как не правильное использование мартина – верный способ быстро потерять все деньги. Вы этого хотите?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал