Избранное трейдера Ероха Зубарев

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

- комментировать

- ★234

- Комментарии ( 83 )

Как делать торговую систему?

- 12 апреля 2019, 12:01

- |

Еще одна памятка новичкам. Рядом с ней последние посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

На всякий случай оговорюсь: речь сейчас про обычную трендовушку для инструмента, на котором она уместна. Уместность легко видится на простейших тестах (например, если в Si простой вход на мувингах с выходом по таймингу дает плюс — все, это наш инструмент, можно рыть дальше). В паттерны и хфт сейчас не лезем. Еще одна оговорка: у вас есть тестер, ряд исторических цен и желание с этим работать. Без этого не получится. И я бы сказал, наблюдается парадокс: ручная торговля может получиться, но… скорее всего у того, что перебрал в уме десятки МТС. То есть это то, чем можно заняться при желании — ради опыта, забавы, диверсификации — после алго, а не до и не вместо.

Торговая система это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

( Читать дальше )

Про социальное доказательство

- 09 апреля 2019, 12:06

- |

В 90-е, когда начали появляться переведенные западные комедии и юмористические программы, обратил внимание на следующее. После каждой шутки, даже не смешной, за кадром звучал записанный примитивный ржач (смехом это назвать было трудно). Задавался вопросом. Для чего это делают? Неужели это работает?

Оказывается, что «да». Создатели программ давно поняли, что смеющиеся люди делают шутки более смешными и для аудитории. Так работает принцип «социального доказательства». Согласно этому принципу, мы решаем, что является правильным, выясняя, что считают правильным другие люди.

В большинстве областей этот принцип является нашим союзником. Когда мы повторяем за действиями окружающих, меньший шанс ошибиться. Или нелепо выделиться, подвергаясь критике большинства. Мы смеемся над шутками, которые смешны окружению. Следуем моде, стараясь покупать одобренные большинством вещи и услуги. В этом поведении нет ничего странного. Это вполне рациональная линия поведения, уберегающая нас от излишних трат времени, усилий и финансов.

( Читать дальше )

12 причин открыть брокерский счет в Interactive Brokers

- 04 апреля 2019, 19:21

- |

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

- кратко и подробно о брокере на сайте американской Службы регулирования отрасли финансовых услуг (FINRA),

- регуляторная информация об Interactive Brokers Group на сайте SEC,

- данные о руководителях, финансовой устойчивости и рисках IB для Комиссии по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциации (NFA).

( Читать дальше )

10 железобетонных правил моей тогровли

- 04 апреля 2019, 19:18

- |

ИТАК:

00. ОТКЛЮЧИ ЭМОЦИИ. Ни на негативе, ни на позитиве — торговать нельзя. Только абсолютное спокойствие и полнейшая концентрация

01. СТОПЫ НУЖНО СТАВИТЬ В КАЖДОЙ СДЕЛКЕ. Рынок порой непредсказуем, и тогда… только стоп тебя и спасёт.

02. Риск менеджмент — АРХИважен и соблюдаться должен СВЯТО. Думаю, это ВАЖНЕЕ ВСЕГО — лимитировать и стараться исключить ненужные потери.

03. Главное — не потерять деньги; поэтому, при первой же возможности перевести сделку в безубыток — это нужно делать обязательно и с умом.

04. Дружи с графиком цены, а не воюй с ним. График для грамотного трейдера — это и есть его торговая система, в нём — всё.

05. Убыточную позицию наращивать (усреднять), корректируя среднюю — НИ В КОЕМ СЛУЧАЕ НЕЛЬЗЯ, только прибыльную позицию — можно.

( Читать дальше )

Этапы развития трейдера (четыре штуки)

- 03 апреля 2019, 20:04

- |

Никакой философии — реальные этапы развития трейдера, как специалиста. Взято из практического опыта, т.е. эти стадии пройдены и не мной одним.

Первый этап. Песочница. В самом деле песочница: люди, пришедшие на рынок, играются, занимаются баловством без малейшего понимания, что и как делать, хватаются, как малые дети, за всё подряд, тянут в рот что поярче и блестит ) Сюда входит: бинарные опционы, forex в кухнях, покупка сигналов, роботов, обучения у гуру а-ля “за месяц научим торговать” и прочее подобного рода. У относительно адекватного человека этот этап, на мой взгляд, длится от трёх до шести месяцев.

Второй этап. Детский сад. По всем признакам это уже более осмысленная деятельность. Начинающий трейдер сбил стартовую спесь, и начал задумываться. Появляются такие понятия как риск-менеджмент, риск-реворд, торговая система. Последнее обычно главенствует на этой стадии. С учётом песочницы уже появился какой-то опыт, глаз начал замечать всякие закономерности, которые можно собрать в кучу, дополнить набором правил и условий и получить тем самым торговую систему, некий алгоритм относительно чётких инструкций и действий. Происходит совершенствование ТС, что-то убирается, что-то добавляется, подключаются какие-то индикаторы, пробуются разные подходы и техники. Паттерн, канал, уровень, пробой, отбой, степ бида, ложный вынос — это всё слова из этого этапа. Здесь же, многие, столкнувшись с психологией и будучи не в состоянии её одолеть, пробуют свои методики алгоритмизировать, благо есть такая возможность — почти все элементы анализа поддаются численной оценке. Детский сад — это тупиковый этап, на котором очень сложно заработать, т.к. подход в корне неверный, однако избежать его невозможно. Во-первых, это естественный ход развития человека: вижу что после определённой комбинации свечей происходит одно и то же развитие, или некий уровень почти всегда отрабатывается одним и тем же образом. Любой нормальный человек начинает замечать всякие закономерности и хватается за них. Во-вторых, на этом этапе происходит мощнейшая подпитка информационной средой, которая на 99,9% состоит из материалов такого рода. Понять, что кажущаяся эффективность найденной закономерности — это лишь когнитивное искажение, а информационная среда — помойка с контрафактом, невозможно. Я, например, много позже старта своей трейдерской карьеры узнал, что вообще такое когнитивное искажение, и как это работает, благополучно прошёл и первый и второй этап всецело отдаваясь и обучениям у гуру, и разработкам ТС с написанием собственных индикаторов и т.п…

( Читать дальше )

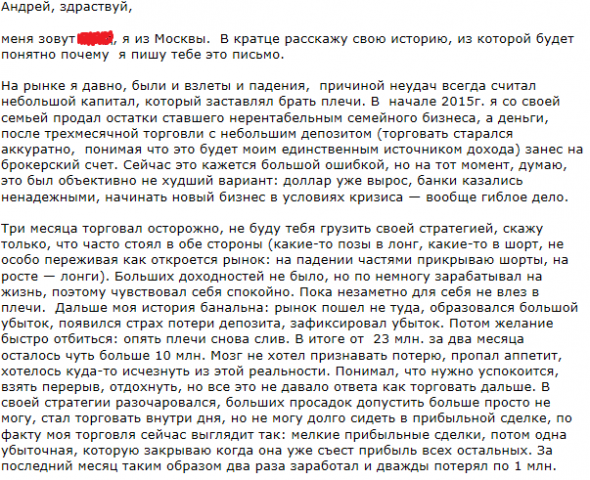

Темная сторона трейдинга ...

- 03 апреля 2019, 13:55

- |

Люди торговали приличными суммами годами и в итоге остались ни с чем …

Возможно кто-то увидит похожую ситуацию у себя и это поможет …

История 1 :

( Читать дальше )

Ухожу из трейдинга спустя 12 лет.

- 03 апреля 2019, 06:07

- |

Я пришёл на рынок в весенний день 2007 года и в такой же весенний день решил уйти.

Тогда я был полон энтузиазма, слил первый депозит за 3 дня, прошёл путь от читателя аналитического мусора и прогнозов вида +XX% «покупать/продавать/накапливать» до человека, которому не нужны ничьи рекомендации.

Как-то одному американцу, командиру B-777, сказал, что я трейдер. Он спросил «So, what is your recomendation?», в плане что купить? Ну я ответил «The first recomendation is not to follow any recomendations». «I've got it» — уловил суть он.

Нет, я не могу назвать себя Гуру-предсказателем, но где и самое главное когда в рынке есть денежка я знаю.

Пресловутые 10000 часов потрачены не зря.

Чем старше становишься, чем чаще мелькают мысли «счастлив ли я от работы», «моё ли это дело?». И вот сегодня понял, что «это кино я уже смотрел», как поётся в одной из моих любимых песен Brainstorm. С чувством грусти, тоски, опустошения, но в то же время твёрдым пониманием, что это рубеж.

( Читать дальше )

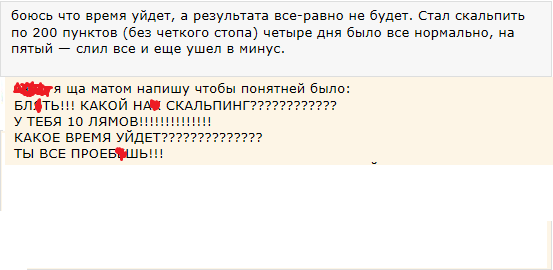

Основы самоконтроля 3. Предотвращение скуки

- 01 апреля 2019, 11:59

- |

Избавившись от тревоги, мы можем прийти к другому крайне нежелательному психологическому состоянию – скуке. Хотя скука переживается гораздо менее негативно, чем тревога [5], её деструктивное влияние на вашу торговлю может быть крайне значимым.

При скуке происходит так называемое блуждание ума (mind wandering) – наше сознание занимают мысли, никак не связанные с текущими задачами. При этом чаще всего эти мысли касаются каких-то проблем и сопровождаются неприятными переживаниями. Блуждание ума ведет к ошибкам в работе, связанным с недостаточной концентрацией внимания, и негативно сказывается на настроении [2, 6].

В трейдинге скука помимо повышения вероятности ошибок, вызванных недостаточной концентрацией (пропуск момента для входа, неправильное указание количества контрактов, цены выставления заявки и т.д.), опасна еще и тем, что создает благоприятные условия для возникновения иррациональных стремлений. Например, трейдер может захотеть совершить импульсивную сделку, вызванную исключительно желанием избавиться от скуки; убрать стоп-лосс, так как его сила воли уже израсходована на мучительное ожидание входа и её не хватит для фиксации убытка и т.д.

Необходимо понимать опасность скуки и выстраивать свою деятельность таким образом, чтобы минимизировать вероятность её появления. Одной из основных закономерностей, позволяющих понять, каким образом осуществлять профилактику скуки, является зависимость данного состояния от наших умений и сложности задачи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал