Избранное трейдера Watcher

Спецификация нового фьючерса на индекс US500

- 15 июня 2018, 19:04

- |

С 18 июня, Московская Биржа вводит новый фьючерсный контракт на индекс US500.

Базовым активом Контракта является индекс Solactive US Large Cap Index (PR) (код индекса – SOLUSLCP), рассчитываемый индекс-провайдером Solactive AG (далее – Solactive) в соответствии с методикой, утвержденной Solactive и размещенной на сайте Solactive по адресу https://www.solactive.com (далее – Индекс US500)[1].

1.1. Код (обозначение) Контракта формируется по следующим правилам:

U500-<месяц исполнения>.<год исполнения>.

Месяц и год исполнения в коде (обозначении) Контракта (далее – месяц и год исполнения Контракта соответственно) указываются арабскими цифрами и используются для определения последнего Торгового дня, в ходе которого может быть заключен Контракт (далее – последний день заключения Контракта) и дня исполнения Контракта.

( Читать дальше )

- комментировать

- 2.4К | ★2

- Комментарии ( 0 )

Как автор покупал квартиру ч.2

- 09 июня 2018, 09:24

- |

Самое гнетущее впечатление от 90% просмотренных квартир — это их состояние. Плитка в санузлах, которую не меняли 40 лет. Продравшийся до бетона линолеум, вываливающиеся из косяков двери, висящие на проводах розетки и выключатели. Рассохшиеся деревянные окна. Отслоившаяся плёнка с дсп антресолей, которые никто не чистил с 1975 года (запах там эпохальный, будто сам Ленин пару лет пролежал). Шкафы в прихожих те же самые, что были при сдаче домов в эксплуатацию — только дверцы набухли и расслоились. А ручки остались. Про ободранные обои я уже не говорю — ну обои-то переклеить сейчас стоит 7 тыщ рублей на комнату! Как можно годами и десятилетиями жить в хлеву?

В _нескольких_ квартирах вместо кроватей на полу лежали матрасы. Среди всего этого великолепия непременно бегали сопливые дети, огромные вонючие собаки и бог знает кто ещё. Я бы многое хотел рассказать об обитателях, но боюсь испортить карму.

( Читать дальше )

Я подготовил для Вас "бомбу"!!! Я старался :)

- 07 июня 2018, 17:44

- |

Сегодня будет очень объемный и полезный пост! Я уверен!

Вчера и ранее мне писали, что интересно было бы посмотреть посты про анализ компаний и инвестиции в целом. Так вот, сегодня я подготовил интересный пост, в котором сжато, но в тоже время понятно и подробно оцениваю компанию по фундаментальному анализу.

И эта компания — РусГидро. Анализ за 2017 год. Она также есть в моем портфеле. Да, да, кто впервые видит мой пост, я в основном инвестирую, а не спекулирую :) несмотря на мой ник… Его я планирую сменить в ближайшее время.

Для тех, кто не совсем знаком с фундаментальным анализом прилагаю подсказки:

Коэффициент Левериджа = (Долгосрочные обязательства + Краткосрочные обязательства)/Активы

Если коэффициент принимает значение меньше 0,5/50% (что хорошо), значит, компания финансируется в большей степени за счет собственного капитала

Рентабельность продаж – показывает долю прибыли в каждом заработанном рубле компании = Чистая прибыль/Выручка

( Читать дальше )

Изнанка 2.0

- 05 июня 2018, 10:19

- |

В продолжение первой части

https://smart-lab.ru/blog/475166.php

Решил еще немного приоткрыть занавес между клиентами и брокерскими компаниями и впустить зрителей за кулисы)

Я не делаю, ни рекламу, ни антирекламу кому или чему либо. Просто хочется чтобы клиенты компаний обдумывали свои действия и перед отрытием той или иной позиции на рынке понимали все риски какие могут возникнуть.

Кто нибудь читал брокерский регламент к которому он присоединяется когда открывает счет? Я нет, хотя имею счета более чем в 10 компаниях)) но со временем по долгу службы, очень часто приходилось заглядывать и изучать его.

Брокер — это не банк, где все условия обслуживания изложены на одной странице.

Брокерская компания намного сложнее и все правила, риски и нюансы изложены в регламенте и их даже несколько может быть)

Так вот, наверно многие задаются вопросом: а может ли получиться так, что я окажусь в минусе, и буду должен денег брокерской компании?

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

Надо ли сообщать в налоговую инспекцию о своих зарубежных брокерских счетах?

- 25 мая 2018, 18:30

- |

Сейчас россияне обязаны отчитаться в ФНС о движении денег на своих зарубежных счетах.

Зачисленные на банковские счета доходы должны быть отражены в декларации о доходах за 2017 год и по ним должен быть уплачен налог 13%.

Подать такую декларацию надо до 3 мая.

Формально, брокерский счет не является банковским, и россиянин не обязан сообщать о движении средств по нему в налоговку. Однако, если иностранный брокер открывает вам забугорный кастоди-счет, куда например сваливает дивиденды, то вы уже попадаете и под формальную букву закона.

А на счет неформальной налоговая считает, что по счетам, на которых учитываются ценными бумаги, так же должен быть отчет в ФНС (так сказала пресс-служба ФНС в ответ на запрос газеты Ведомости). Но юристы считают, что по закону ФНС этого требовать не может.

Важно! В сентябре российская налоговка сможет получать инфу о ваших зарубежных брокерских счетах через обмен налоговой информацией по CRS — Common Reporting Standard.

Важно2! С января этого были изменения в законодательстве. Если вы провели за бугром >183 в году, то можете ни о чем не отчитываться:)

https://www.pressreader.com/russia/vedomosti/20180524/281852939233955

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

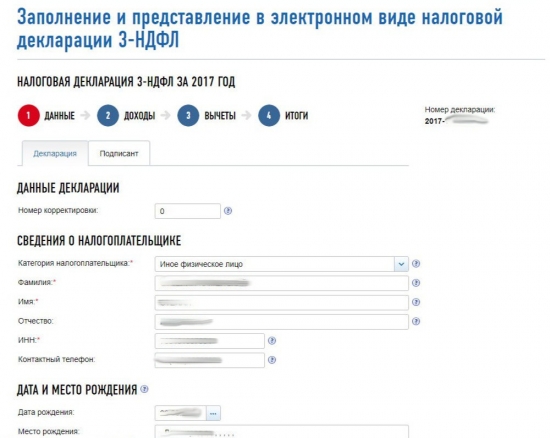

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Только для начинающих! Заявки стоп-лосс и тейк-профит.

- 18 мая 2018, 12:09

- |

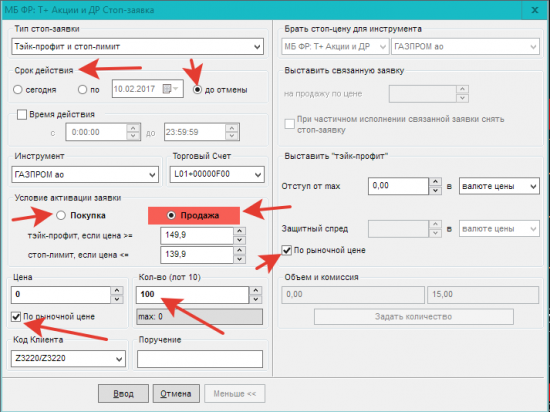

Начнем со стоп-лосс заявки. Грамотный трейдер для контроля риска всегда использует стоп-заявки, поскольку рынок имеет свойство зачастую идти против открытой позиции. Стоп помогает ограничить убытки в размере комфортном для трейдера и не позволяет слить весь депозит, так нет ничего хуже чем продолжать сидеть в неконтролируемом и продолжающем нарастать убытке.

Профессиональные трейдеры часто говорят:

«Обрезайте свои убытки и позволяйте прибыли расти».

Как же происходит постановка стоп-заявки. В специальном окне необходимо ввести параметры срабатывания стоп-заявки, сколько она будет действительна, по какой цене будет происходить активация и по какой цене пойдет сама сделка в случае ее активации. Скрин из Quik.

Есть два вида стопов — лимитные и рыночные.

( Читать дальше )

Динамическое репродуцирование опционов

- 16 мая 2018, 14:37

- |

Всем привет.

Кто нибудь задавался вопросом: «Как торговать опционами без опционов»? То есть репродуцировать опцион, как называет это Коннолли. И как это вообще сделать. Оказывается этим вопросом трейдеры задавались всегда. Величайший тест этого подхода был осенью 1987 года. Дмитрий Новиков в своем блоге рассказывал о стратегии репродуцирования проданных опционов, видно эту статью он прочитал раньше меня и знал к чему приводит работа «от покупки». Потому что осенью 1987 года все реплицировали купленные опционы и покупали они путы. И конечно не потому что шортили падающий рынок, а потому что покупка путов — страхует портфель во время обвала рынка.

Вопрос алгоритмической замены опционов стоит весьма остро. Почему остро? Потому что хочется работать с опционами, у которых нет тетты и веги))) У Сергея Елисеева есть роботы алгоритмической торговли волатильности: один на покупку волы, другой на продажу. Скорее всего они реализованы на базе сугубо опционных либо синтетических стреддлов и стренглов. Есть роботы и в ТС-Лаб для покупки и продажи волы. Но лично ни с теми, ни с другими не знаком.

( Читать дальше )

Только для начинающих! Как происходят сделки на Московской бирже и режим Т+2.

- 16 мая 2018, 14:21

- |

Сделки на Московской бирже по купле-продаже акций и других инструментов происходят через брокера у которого открывается брокерский счет при помощи специальных программ для трейдинга, именуемых торговыми платформами. В дальнейшем мы будем детально рассматривать две наиболее известные торговые платформы — Quik и Transaq.

Для того чтобы купить акцию по определенной цене, необходимо чтобы кто-то был готов продать вам данную акцию по этой цене. Только при наличии этого условия, происходит реальное исполнение сделки.

В настоящее время на МосБирже действует режим Т+2. Давайте разберемся, что это значит.

При работе в режиме Т+2, в случае допустим покупки любой акции, вы получаете на нее права только на второй день после совершения сделки.

Суть Т+2 в том, что полный расчет по сделке надо произвести лишь на 2-ой день с момента ее заключения. Режим Т+2 позволяет пользоваться внутри дня плечом. Особенностью режима торгов Т+2 является то, что проверка достаточности средств для расчетов по маржинальным позициям (кредитным позициям) происходит не в день их открытия (день Т0), а в следующий день (день Т+1), а непосредственные расчеты, соответственно в день Т+2. Для инвесторов и трейдеров, работающих с плечом, это означает, что первый день удержания маржинальной позиции будет для них бесплатным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал