Избранное трейдера Watcher

Недостатки структурных продуктов или почему не нужно покупать структурированные продукты

- 30 сентября 2018, 14:02

- |

Вообще когда вижу словосочетание структурные продукты или структурированные продукты, то сразу возникает ощущение, что тебя будут обманывать. И не важно, предлагает их банк, брокер или даже Форекс кухня. Пора бы уже вводить в школе уроки финансовой грамотности, начиная словами: «Запомните дети, основная цель банка — получение прибыли. Если банк предлагает инвестиционный продукт, то он точно знает, как на вас заработать. А получите ли вы при этом достойную доходность или нет, не важно.

( Читать дальше )

- комментировать

- 7.8К | ★9

- Комментарии ( 27 )

10 принципов облигационного трейдинга

- 19 сентября 2018, 00:16

- |

Во-первых, это риски инфляции.

То есть, риски валюты размещения.

Тут мало что можно сделать.

Разве что на половину портфеля купить евробонды

(впрочем, хедж всегда стоит денег, и защищаясь от инфляции вы сильно подрубаете общую доходность портфеля).

Во-вторых, это риски реинвестирования.

Поэтому единственная безрискованная инвестиция – государственная дисконтная бумага,

которая держится до погашения.

Как известно,

доходность облигации определяется доходностью ее тела (изменение цены),

доходностью купонов,

и доходностью реинвестирования купонов.

И по всем трем позициям возможны проседания.

Номинал после вашей покупки может снижаться,

купоны могут не выплачиваться из-за техдефолта (или полного),

а их реинвестирование может быть затруднено из-за изменения ставки ЦБ

или отсутствия подходящих бумаг на рынке.

2. Размер позиции определяется общей доходностью портфеля.

( Читать дальше )

Налоговый вычет на ИИС , тип "А", пошаговая инструкция( личный опыт)

- 31 августа 2018, 17:40

- |

Решил отдельно перепостить свой ответ и чуть дополнить, плюсики в карму если кому пригодиться .

Расскажу по вычету который на доходы уплаченные ранее, то есть тип «А», который подходит тем кто имеет налогооблагаемый источник дохода.

этот путь я сам прошел, и жена и друзья. ( за 16й год, полученые вычеты в 17м)

1. у брокера заказываем документы для вычета, они сами все знают — все дадут (за прошлый период — 2017 год например сейчас) :

выписка по счету (отчет о состоянии обязательств) — где нам главное будет сумма внесенных денежных средств за год 400 к примеру, договор(копия) присоединения + справка 2 ндфл ( доходы то с акций получать будем скорее всего ).

2. дособирываем еще документы :

а) 2 ндфл с работы или с иного другого дохода — надо доказать что налоги вы платили и вам есть с чего требовать возврата налогов.

б) все чеки или приходный ордер о том что это ИМЕННО ВЫ пополняли брокерский счет а не дядя Вася или криптофонд( я просто выгружал чеки со сбербанк онлайн и распечатывал подтверждая всю сумму 400 таким образом.)

( Читать дальше )

Преступная популяризация деривативов Тимофеем

- 16 июля 2018, 11:08

- |

И при всем при этом, он берет видимо бюджеты у Московской биржи на популяризацию этого бесовского дела. Устраивает конкурсы...

Извергните парни, не мог это написать в комментарии, так как за правду-матку по поводу конференций Тимофей меня забанил еще в прошлый раз. Но это меня сильно печалит, аж кушать не могу((((

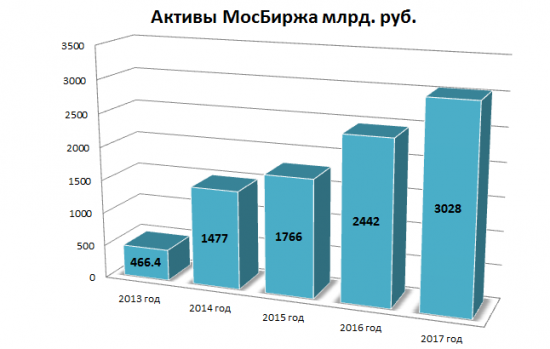

А вот и я. Обзор МосБиржи.

- 21 июня 2018, 16:56

- |

Сегодня решил разобрать очередную компанию из своего портфеля, а точнее сделать краткий обзор.

Мосбиржа. Монополист. Организатор торгов.

Многое говорить думаю не стоит. Смотрим показатели.

Оценка произведена на основе показателей МСФО 2017 года

( Читать дальше )

Альтернатива банковским ВКЛАДАМ и ПЕНСИИ … ?

- 21 июня 2018, 08:43

- |

«Интересная» складывается экономическая ситуация с накоплениями населения в стране. Проценты по вкладам в некоторых банках достигают «рекордных» 5 %, а рост цен в магазинах можете сами сопоставить с этой цифрой и сделать вывод, увеличивается покупательская способность ваших сбережений или напротив — падает с каждым днем нахождения в банковском секторе?

Про повышение пенсионного возраста многие уже писали и пожалуй самый эмоциональный ответ дал Сергей Шнуров: «Здесь нужна какая-то сноровка…», «…Не достичь его, как горизонта…».

Но как оказалось, по официальным данным, за последние 11 лет средний возраст мужчин вырос аж на целых 7 лет «прыгнув» с 60 до 67 лет (данные Росстата).

Но не будем обсуждать демографию, попробуйте взглянуть на это с другой стороны. Хорошо если Вы не только доживете до пенсионного возраста, но и выйдите на пенсию уволившись с работы в 65! А что если Вас уволят/сократят и Вы окажитесь «за бортом» без зарплаты ближе к 60-ти. Кому нужен 60-летний старикан, с наверняка уже имеющимися старческими болячками, кто возьмет Вас на работу? Совершенно резонно работодатели предпочитают молодых и «голодных»!

( Читать дальше )

Все, что вы хотели узнать про процентные ставки но боялись спросить - часть 2

- 21 июня 2018, 06:47

- |

Иллюстрация номер адын. Пол Волькер смотрит на тебя как на говно

Продолжение. Первая серия — здесь

Ну что, вот вам вторая серия про то, что у нас там происходит с инфляцией и процентными ставками по гособлигациям

Сразу скажу, что повествование будет неакадемическое, а так как я его понимаю.

Всех, кто будет мне писать некомплиментарные комменты, буду баннить нещадно. Шучу, шучу.

Все знают, что я никого не банню, и вам не советую.

Итак, начнем с встречи на Джекил Айланд в 1913-м году.

К этому году американских банкиров наконец то-достали постоянные набеги вкладчиков на банки (банковская паника), которые в системе частичного резерва неизбежно приводят к разорению банка. См классический фильм 'Its a wonderful life"

Банкиры собрались на этом острове возле штата Джорджия и решили создать lender of last resort, то есть центробанк.

В российской литературе это заведение назвывается Фед, ФРС и проч. Это все попытки запудрить мозг красивым термином. ФРС — это центральный банк, так и проще и понятнее.

Изначально центробанк занимался именно этим — то есть решал проблемы стабильности отдельных банков, неизбежные при их бизнес модели частичного резерва.

Потом грянула великая депрессия. Безработица, все дела. Голодные толпы шастают по стране и готовы работать за еду. На удачу американцев, за океаном разразилась вторая мировая и стали поступать заказы на танчики и тушенку, что помогло выкарабкаться промышленности из кризиса.

Но осадок остался. Особенно — зашкаливающая безработица. Инфляции особой во время Великой Депрессии не было. Была даже дефляция иногда. Но по поводу безработицы сформировался такой коллективный консенсус, что лучше этого не повторять, ибо воистену.

( Читать дальше )

Нина Дергунова (Goldman Sachs): доход по акциям ГМКН может составить 40% в течение 12 мес

- 20 июня 2018, 09:30

- |

И вот что она пишет:

- Никель +20% в течение года, Медь +11% (так думают GS commodity team)

- Рост цен на никель поднимет EBITDA ГМК и увел. FCF до $2,1млрд в 18-19гг.

- Чистый долг/EBITDA опустится к концу 19г до 1,1х с текущего 2

- Дивиденды в $ вырастут минимум на 10%

- ГМК торгуется с дисконтом 10% к своей же истории EV/EBITDA (NTM)

- Мы видим апсайд 40% на горизонте 12 мес (дивиденд 7% + рост стоимости акций 33% к цели $24)

- опасный прогноз. Он полностью построен на позитивном прогнозе по сырью, который в свою очередь основан на позитивном прогнозе по мировой экономике. А аналитики хорошо умеют экстраполировать прошлое и плохо предвидеть изменения

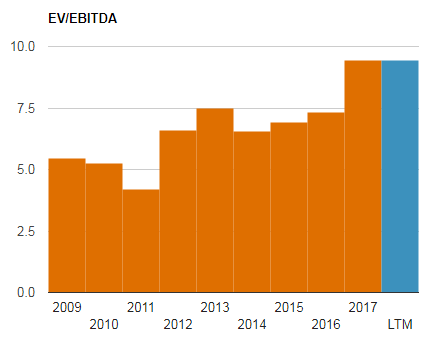

- тезис о дисконте по EV/EBITDA строится на прогнозе на следующие 12 мес (NTM). Если заглянем в историю: https://smart-lab.ru/q/GMKN/f/y/MSFO/ev_ebitda/ то увидим, что ГМК торгуются на самом высоком мультипликаторе за всю историю сейчас.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал