Избранное трейдера EN0RM0Z

Полезные ссылки для работы с облигациями

- 26 мая 2019, 22:27

- |

smart-lab.ru/q/ofz/

blozhik.herokuapp.com/services/bonds

bonds.finam.ru/

navigator.raiffeisen.ru

www.dohod.ru/ik/analytics/bonds/

www.banki.ru/investment/search/

www.rusbonds.ru/compare.asp

ru.cbonds.info/

Поиск глобальных облигаций

en.boerse-frankfurt.de/bonds/bonds-finder

www.boerse-berlin.com/index.php/Bonds

markets.businessinsider.com/bonds/finder

finra-markets.morningstar.com/BondCenter/Screener.jsp

Калькулятор

en.boerse-frankfurt.de/bonds/yieldcalculator

Российские кривые доходности

smart-lab.ru/q/ofz/

ru.cbonds.info/bondmaps/

moex.com/ru/marketdata/indices/state/yieldcurve/

www.moex.com/ru/marketdata/indices/state/g-curve/

Мировые кривые доходности

stockcharts.com/freecharts/yieldcurve.php

ru.investing.com/rates-bonds/usa-government-bonds

www.gurufocus.com/yield_curve.php

Информация о дефолтах

https://www.moex.com/ru/listing/emidocs.aspx?type=4

- комментировать

- 8.2К | ★253

- Комментарии ( 6 )

QUIKSharp 1.0 feedback

- 15 мая 2019, 01:04

- |

Кажется в течение последнего года не было серьезных вопросов к функционалу QUIKSharp, и мы собираемся наконец объявить его стабильным (версия 1.0, была бэтой очень долго) и доступным через NuGet, без необходимости клонировать проект с ГитХаба и строить его самим.

Очень важно, что цель проекта: «повторить API QLUA в C# максимально точно и качественно». Ничего больше, но не меньше.

Тут обсуждение: https://github.com/finsight/QUIKSharp/issues/195

Кто уже пользуется библиотекой и кого всё устраивает, просто поставьте +1 на ГитХабе (и может оставьте пожелания для версии 2.0). Кто пользуется, но испытывает неудобства, опишите их пожалуйста по ссылке.

Кто видит этот проект впервые и умеет прогать в C# — попробуйте, пожалуйста! Там есть пример с графической оболочкой и много отвеченных вопросов по тэгу question: https://github.com/finsight/QUIKSharp/labels/question, плюс readme на русском:

( Читать дальше )

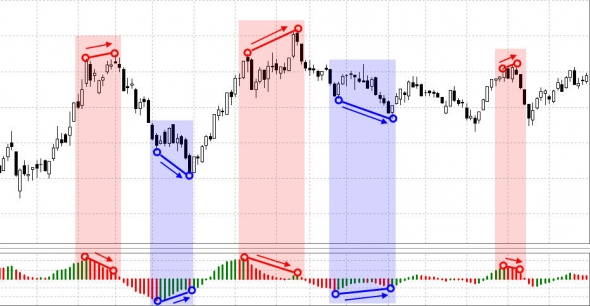

Все о дивергенции и конвергенции в трейдинге

- 13 апреля 2019, 20:31

- |

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

( Читать дальше )

- комментировать

- 70.8К |

- Комментарии ( 56 )

скрипт для quik

- 13 марта 2019, 19:38

- |

--Массив с Тикерами, добавьте нужные тикеры

aTickerList = {"MSNG", "GAZP", "LKOH",

"SIBN", "GMKN","ROSN",

"SBER", "TATN", "NVTK",

"IRAO", "RSTI", "SBERP",

"PHOR", "SNGS", "TRNFP",

"VTBR", "FEES", "MVID",

"RASP", "MFON", "AFLT",

"MAGN", "ALRS", "MTSS", "MOEX",

"RTKM", "MGNT", "NLMK", "SNGSP",

"CHMF", "MTLR", "HYDR", "MFON",

"RSTI", "PLZL", "BANEP", "POLY"

};

--Функция поиска цены

function fGetPrice(sTickerName, sNum)

--Подключаемся к источнику данных

local ds=CreateDataSource("TQBR", sTickerName, INTERVAL_D1);

while (Error=="" or Error == nil) and ds:Size() ==0 do sleep(10) end;

if Error ~="" and Error ~=nil then message("Error: "..Error, 1) end;

local sSize=ds:Size();

local sCurrentPrice=ds:O(sSize);

local sLastWeekPrice7=0;

local sLastWeekPrice14=0;

--Берем цену закрытия свечи неделю назад

sLastWeekPrice7=ds:C(sSize-4);

--Берем цену закрытия свечи 2 недели назад

sLastWeekPrice14=ds:C(sSize-8);

--Вычисляем проценты

local sPrc7=math.floor((100-((sLastWeekPrice7*100)/sCurrentPrice))*100)/100;

local sPrc14=math.floor((100-((sLastWeekPrice14*100)/sCurrentPrice))*100)/100;

--Заполняем таблицу значениями

SetCell(t_id, sNum, 0, tostring(sTickerName));

SetCell(t_id, sNum, 1, tostring(sCurrentPrice),sCurrentPrice);

SetCell(t_id, sNum, 2, tostring(sLastWeekPrice7),sLastWeekPrice7);

SetCell(t_id, sNum, 3, tostring(sLastWeekPrice14),sLastWeekPrice14);

SetCell(t_id, sNum, 4, tostring(sPrc7),sPrc7);

SetCell(t_id, sNum, 5, tostring(sPrc14),sPrc14);

--Текущая цена больше цены прошлой недели - раскрашиваем зеленым

if sCurrentPrice>sLastWeekPrice7 then

fGreen(sNum);

end;

--Текущая цена меньше цены прошлой недели - раскрашиваем красным

if sCurrentPrice<sLastWeekPrice7 then

fRed(sNum);

end;

--Текущая цена больше цены прошлой недели и цена прошлой недели больше цены позапрошлой недели

--раскрашиваем желтым

if sCurrentPrice>sLastWeekPrice7 and sLastWeekPrice7>sLastWeekPrice14 then

fYellow(sNum);

end;

end;

--- Функция создает таблицу

function CreateTable()

-- Получает доступный id для создания

t_id = AllocTable();

-- Добавляет 6 колонок

AddColumn(t_id, 0, "Тикер", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 1, "Сегодня", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 2, "Неделя", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 3, "2 Недели", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 4, "Неделя (%)", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 5, "2 Недели (%)", true, QTABLE_INT_TYPE, 15);

-- Создаем

t = CreateWindow(t_id);

-- Даем заголовок

SetWindowCaption(t_id, "7 Days");

-- Добавляем строки

for k,v in pairs(aTickerList) do

InsertRow(t_id, k);

end;

end;

--- Функции раскрашивают ячейки таблицы

function fRed(col)

SetColor(t_id, col, -1, RGB(255,168,164), RGB(0,0,0), RGB(255,168,164), RGB(0,0,0));

end;

function fGreen(col)

SetColor(t_id, col, -1, RGB(157,241,163), RGB(0,0,0), RGB(157,241,163), RGB(0,0,0));

end;

function fYellow(col)

SetColor(t_id, col, -1, RGB(249,247,172), RGB(0,0,0), RGB(249,247,172), RGB(0,0,0));

end;

--Основная функция

function main()

-- Создаем таблицу

CreateTable();

--Пробегаемся по массиву тикеров

for k,v in pairs(aTickerList) do

fGetPrice(v, k);

end;

end;как выглядит в квике:( Читать дальше )

Дивидендные аристократы США и России

- 13 марта 2019, 19:36

- |

В России — с этим ситуация похуже, но если покопаться — то можно отыскать данные за последние 20 лет. В любом случае объём проделанной работы впечатляет.

Всё самое интересное расположено в Excel'евских файлах, ссылки на которые есть в самой статье.

Собственно, ссылка на саму статью:

Дивидендные аристократы США и России

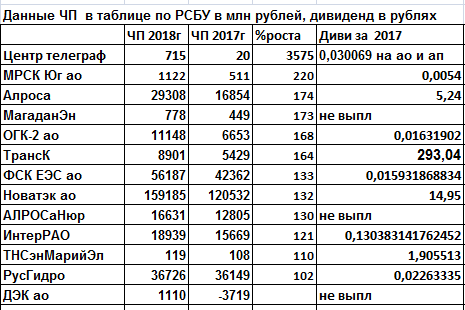

Дивиденды2019. Ударники и аутсайдеры чистоприбыльного производства

- 03 марта 2019, 19:20

- |

В обзоре прошлой недели я упомянула о том, что уже выходят данные по ЧП эмитентов и есть ударники чистоприбыльного производства, увеличившие ЧП. Для наглядности сделала таблицу по состоянию на 1.03.2019

( Читать дальше )

- комментировать

- 18.9К |

- Комментарии ( 13 )

Перспективы долгосрочного инвестирования

- 16 февраля 2019, 18:38

- |

Введение

Многие из тех, кто недавно пришел на рынок и не пережил кризис 2008 года даже не догадываются, что значит настоящее большое падение. Кризис 2008 года промчался по рынку как огненный смерч, все сжигая на своем пути, и мало кто смог пережить то время, сохранив хотя бы половину своего депозита. Но жизнь не стоит на месте и на смену старым инвесторам пришли новые, как после пожара на выгоревшей земле потихоньку начинает прорастать свежая молодая поросль.

Многие из этих молодых инвесторов привыкли к тому, что рынок все время только растет. В последнее время я все чаще слышу слова о том, что инвестору не нужны стоп-лоссы, что инвестору не стоит беспокоиться о курсе акций, и даже если что-то упадет, то потом обязательно вырастет, а нет, так и не страшно, буду получать дивиденды. Подобное рыночное поведение, граничащее с инфантилизмом, будет работать далеко не всегда. В данной статье мне бы хотелось на примере фондового рынка МосБиржи рассмотреть ситуации, когда долгосрочное инвестирование разумно и эффективно, а когда опасно и довольно рискованно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал