Избранное трейдера MrD

Плисоводы в алго

- 16 февраля 2024, 17:47

- |

Время идет вперед и тема плис уже не так секретна, как еще лет 5 назад, так может выйдем из сумрака? И позадаем друг другу вопросы) Знаю, на смартлабе вы есть. А чтобы просто так не висеть, напишу маленький теоретический очерк.

Плисоводом задумываются быть, когда тик_ту_трейд вашего алго надо уводить ниже 1000 наносек. Если это предложение не совсем ясно, не уверен, что дальше будет лучше.

В плисоводы заходят с разных дорог: либо как то сам, карабкаясь через овраги и болота, либо вы обладаете капиталом/инвестором и готовы инвестировать в развитие, миллионов так 10 )

В плисоводы в алго заходить крайне интересно, но жутко тяжело, муторно и к сожалению, с совершенно неожидаемым финалом. Это как прокатиться на картинге и решить пойти заниматься формулой 1 ) Не факт, что у вас получится.

С каких плис начинают? Да и их то в мире всего две: Xilinx и Intel (Altera) с разными модельными рядами. Так сложиловсь в стране, что все наши спецы в стране изучают Xilinx, видимо потому что наша оборонка сидит на них.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 34 )

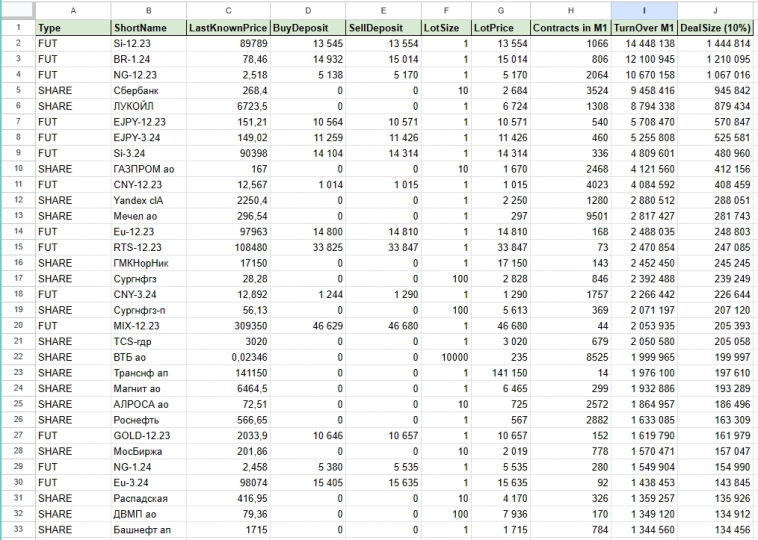

Сравнительная эффективность фьючерсов МБ на текущий момент

- 13 февраля 2024, 12:37

- |

Полезно время от времени оценивать эффективность торговли разными фьючерсами чтобы предварительно выбрать наиболее эффективный для торговли (позволяющий взять прибыль большего размера и (или) имеющий более высокую вероятность совершения сделки с заданной рентабельностью). Думаю что в этом нуждаются даже самые «жесткие и самодостаточные алго». Подобные расчеты выкладывал в блоге ранее, последний раз — год назад.

Для такой оценки использую следующие показатели:

1). Теоретически возможная прибыль: прибыль с тейком, равным полному торговому диапазону (далее — ТД, ТД = High – Low) дня (в таблице – столбец «Прибыль в % от ГО если тейк=ТД дня»), выраженная в % от ГО. Чем больше этот показатель, тем наиболее эффективно могут быть использованы ваши денежные средства. Но в случае убыточной сделки эффект будет противоположным. Ну и понятно почему теоретическая прибыль – взять полное движение дня практически не реально.

2). Средняя прибыль (в таблице – столбец «Прибыль при тейке 20% от ТД в % ГО»), так же в % от ГО.

( Читать дальше )

ALOR Open API. + 174 бесплатных робота к нему с открытым кодом. Тренд, Арбитраж, Пары, Треугольники, Скринеры, Горизонтальные объёмы.

- 21 декабря 2023, 20:18

- |

Камрады! Коннектор к ALOR OPEN API добавлен к OsEngine около трёх недель назад. Бета тесты завершены. Пора торговать!

Из хорошего.

1) Это очень классный коннектор в плане стека. Как крипта. Rest + web sockets. Это современно, это общепринятые стандарты, которые на сотнях бирж существуют. Короче — огонь.

2) Быстрый. Пока в глюках не замечен, только если палкой не тыкаешь.

3) Единственный пока в своём роде на MOEX. Лучшее, что есть из бесплатного. Им мог стать Тиньков Апи первой версии. Но там камрады стек трейдинговый не знали, кто его делал. А вторая команда разработчиков стек технологический изменила в худшую сторону.

4) Сообщения об ошибках при запросах прекрасны. И цифры, и текст. Очень редко, где такое. Спасибо. Это ускорило разработку. Отдельный привет команде за это. Красавчики.

Из не оч. Крутого.

Три различных типа времени приходит из шлюзов. Это супер странно. Вообще нигде такого не видел. Поэтому ставим на ПК МОСКОВСКОЕ ВРЕМЯ, иначе могут быть различные странности.

( Читать дальше )

Многокритериальная оптимизация для ранжирования и отбора торговых систем

- 20 декабря 2023, 20:45

- |

Необходимо авторизоваться.

Ёмкость МосБиржи для алго / трейдинга

- 20 декабря 2023, 16:52

- |

Но я-то считал для себя, для понимания, сколько я могу вогнать в свои торговые алгоритмы.

Спойлер: был разочарован. Ещё два года назад это были сотни М.

Вводные ограничения: размер позиции не должен быть больше 10% объёма минутной свечи и не меньше 30к руб.

Вот что у меня получилось:

Часть 1:

Часть 2:

( Читать дальше )

Тимофей Тимофеевич, Скользяшка, Макси-мини, стопы и наконец - Монро Траут

- 19 декабря 2023, 07:53

- |

нашенский Предводитель племени не пуганных трейдеров Тимофей Тимофеевич такой красивый и умный музчина, что просто глаз не оторвать… и не смотря на то, что он меня отшил от своего племени за грубость я все равно хочу быть как Они-с....

поэнтому взял книжку Д. Шваггера «Новые маги рынка» и начал изучать тему про Красоту....

на 77 странице наткнулся на Монро Траута и взяла меня тута Мания Величия… такое ощущение, что энто не Монро, а я даю Шваггеру интервью… прям все про меня и обо мне......

но ближе к телу©....

имею две рабочие Системы

1. Скользяшка

2. Макси-мини

устойчивые хорошие результаты по прибыли начиная с 2005 года в Сбере, но так как после 2021 года физики душат юриков, а не как было раньше - юрики душили физиков, то рассматривать 2021 год и ниже не имеет особого смысла — Власть поменялася...

доход в грязном виде по Скользяшке за 2 года 64%, по Макси-мини 60%...

попытка скрестить две Системы с треском провалилася прибыль составила 49% — никуда, блин, не годится… Тупик…

( Читать дальше )

Техническое развитие алготрейдеров и бирж

- 18 декабря 2023, 21:17

- |

Вам тут периодически пытаются рассказать в разделе алго, как важно перейти на c++ на низко рисковых и доходных стратах ) И что при этом сразу можно залететь в Москва-Сити к каким то топ заказчикам) Кстати Мск-Сити является черной меткой в резюме, это так, между нами девочками.

Ну что, обсудим техническую сторону низко рисковых и при этом высоко достаточно доходных страт? Я как то в своих топиках рассказывал, как страты могут балансировать из «тупых» высокотехнологичных стратегий в совсем нетехнологичные, но с развитым математическим аппаратом. Так вот сегодня речь пойдет только про хардкор, где профит берется силой и мощью технологий.

Смотрели видосики некого Дмитрия Черемушкина из мохнатого года так 2009-2010, где Дмитрий сидит и сравнивает два стакана фьюча и акции, как они расходятся в моменте и тд? Видимо так ковались победы в ЛЧИ мохнатых годов, которыми потом бравировались.

Так формировались неэффективности, за которыми стали приходить первые алго ). Наверняка они писались даже на бейсике. Это был закат ручных трейдеров, которые блистали на ЛЧИ примерно 2008-2011 годов.

( Читать дальше )

Изучаем и парсим биржевую информацию с сайта Мосбиржи. Разбор кода на Python.

- 12 декабря 2023, 14:30

- |

Информационно-статистический сервер Московской Биржи (ИСС или ISS) – это сервис, предоставляющий разнообразную биржевую информацию в режиме реального времени, а также итоги торгов и статистические данные.

Основные возможности ИСС:

- Получение потоковых данных о ходе торгов.

- Просмотр и экспорт итогов торгов.

- Доступ к историческим данным по итогам торгов, ценам и прочим показателям.

- Выгрузка списков всех инструментов, режимы торгов и их группы.

- Мониторинг рыночной информации в различных разрезах.

Данные о ходе торгов в режиме online и итоги торгов доступны только по подписке, естественно платной.

На сайте мосбиржи есть специальный раздел “Программный интерфейс к ИСС“, на котором выложено Руководство разработчика (v.1.4), Описание метаданных и Описание методов.

С этих документов и надо начинать изучать ИИС. Кстати говоря Правила использования биржевой информации Московской Биржи четко определены и наглядно представлены в презентации.

( Читать дальше )

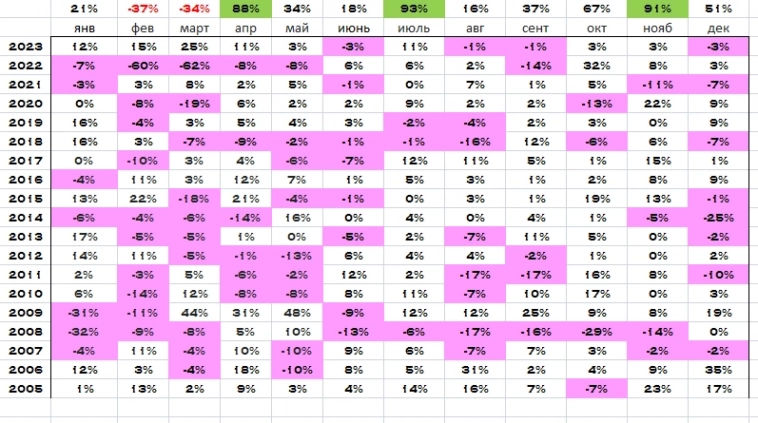

что творит Сбер по месяцам....

- 07 декабря 2023, 16:43

- |

пока Сбер как-то странно себя ведет на рынке...

в месяце складываем приращения… далее смотрим кто победил — лонг или шорт...

в феврале, марте от Сбера лучше держаться на очченно большом расстоянии....

с сентября по декабрь можно славно поохотиться...

в апреле страшный лонг после чудовищного шорта в феврале, марте...

объяснить июль не в состоянии… какой-то странный всплеск (версия — инопланетяне вкладываются)...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал