Избранное трейдера MrD

Математическая задачка для трейдера/инвестора

- 12 февраля 2021, 09:18

- |

Прошу прощения за вынужденное отсутствие — был сильно занят.

Хочу предложить уважаемому community не слишком сложную, но весьма интересную задачку.

Она в теории даже может иметь практическое применение.

Вводная:

Не секрет, что на рынке золотых слитков и монет присутствует большое количество подделок. Еще не утихли страсти по массовой подделке канадских золотых монет (gold maple leaf), как выяснилось, что и с российскими «победоносцами» все не слава Богу (в Москве уж точно).

Возить на каждую сделку ювелира достаточно накладно. Опять же, на сегодняшний день не существует неразрушающих методов, позволяющих убедиться, что содержание золота в инвестиционном изделии примерно соответствует пробе (допустим, 99% при пробе 999). Всем неверующим Гугл в помощь (ищем «подделка золото вольфрам»).

Задача:

Инвестор хочет приобрести золотые слитки/бары/монеты пробы 999 (для упрощения) и хочет быть уверен, что это золото на 99%.

Неразрушающей диагностики не существует. После распила/сверления/растворения в кислоте цена единицы тестируемого изделия падает на 25% (восстановление из раствора/расплава, переплавка, отсутствие клейма etc.).

( Читать дальше )

- комментировать

- 2.4К | ★1

- Комментарии ( 96 )

Физико-математические основы Грааля. Часть 7

- 11 февраля 2021, 12:27

- |

Иногда они терзают душу, заставляют остановиться. Поток времени замедляется. Люди и события из прошлого оказываются рядом с тобой и ты испытываешь сомнения… Все ли правильно я сделал тогда? А сейчас? Ведь прошлое всегда накладывает свой отпечаток на настоящее и будущее.

Нет ответа...

Веду торговлю при помощи собственной ТС, которую достаточно долго и нудно разрабатывал. Есть периоды с отличной доходностью, есть убытки. Все как у всех. Нет главного — нет Грааля!

А ведь, когда-то давно, Колдун скинул мне Грааль. Как обычно — в виде рисунка.

Вот он:

На вопрос — могу ли я использовать Его для обсуждения на форумах со страждущими, был получен еще более краткий ответ:

( Читать дальше )

Уменьшаем налог на биржевую торговлю — переносим убытки прошлых лет

- 25 января 2021, 12:24

- |

Ребята, уже подали налоговые декларации по итогам 2020 года? Как прошло?

Убыток по счету — это обидно. Платить налог с прибыли от торговли на бирже тоже. Есть способ как с помощью первого уменьшить второе. Будет уже на так обидно.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

Налоговый кодекс позволяет использовать убыток предыдущих лет, чтобы уменьшить налоговую базу последующих периодов.

Основные принципы следующие:

✔️ Учитываются убытки, полученные по итогам года.

✔️ Убытки можно переносить только вперед. Доход 2020 года можно уменьшить на убыток, полученный в 2019 году. А доход 2019 года нельзя уменьшить на убыток, полученный в 2020 году.

✔️ Нужно переносить последовательно: если в 2017, 2018 и 2019 годах у вас убыток, а в 2020 году — доход, то сначала надо учитывать убыток 2017 года.

✔️ Убытки по операциям с ценными бумагами, обращающимися на рынке и по операциям с производными финансовыми инструментами переносятся отдельно. Убыток по производным финансовым инструментам переносится общей суммой — независимо от базисного актива.

( Читать дальше )

Совершенствуем Exponential Moving Average (EMA). 2

- 16 января 2021, 21:01

- |

Нелинейная же связь даже в случае с ЕМА работает нормально, и по факту адаптивно в зависимости от ошибки меняет период сглаживания. При больших значениях ошибки период сглаживания уменьшается относительно заданного Тс, при малых ошибках период сглаживания практически равен предустановленному Тс.

В общем, нам надо решить вопрос только с линейной обратной связи, и выбрать для этого в качестве исходного индикатора что-то посложнее ЕМА. Скажем фильтр низких частот (ФНЧ) 2-го порядка. Выражение для него будет иметь вид.

( Читать дальше )

Совершенствуем Exponential Moving Average (EMA).

- 16 января 2021, 00:04

- |

В ходе восстановления пришлось также дорабатывать фильтры ФНЧ, простейшим из которых является ЕМА. Я дорабатывал свои фильтры, а вам покажу, что можно сделать с ЕМА, чтобы ее усовершенствовать и улучшить.

В комментариях к топику о ретростратегии упомянули некоего Jurik (jurikres.com) и его JMA. Думал, что он уже забыт, но, жив — курилка. То, что мы получим будет не хуже его индикаторов и подобрав периоды сглаживания можете сами в этом убедиться. Вообще, все поделки Jurikа — это где-то на уровне лабораторных работ студентов 4-го курса института по курсу ТАУиР. Наши сегодняшние тоже сложностью не отличаются, но может даже лучше, хотя бы потому, что не являются черными ящиками, и вы знаете как это устроено.

( Читать дальше )

Физико-математические основы Грааля. Часть 5. Дополнение

- 10 января 2021, 15:19

- |

Начало — здесь: https://smart-lab.ru/blog/668918.php

М-да…

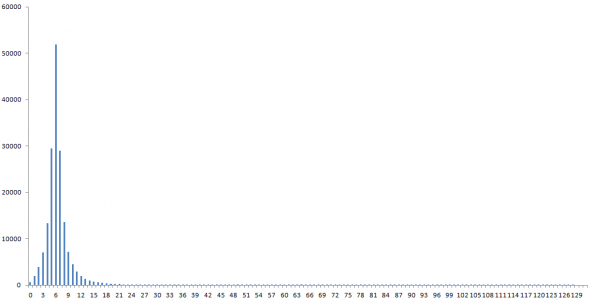

От нечего делать, посмотрел на гистограмму интервалов времени между котировками OPEN 6-секундных баров S6 для пары GBPAUD за ноябрь 2020 г.

Выглядит она вот так:

Конечно, это не классическое распределение Эрланга с целым k, а какое-то гамма-распределение… Но, все равно интересно.

А ищем-то мы что?

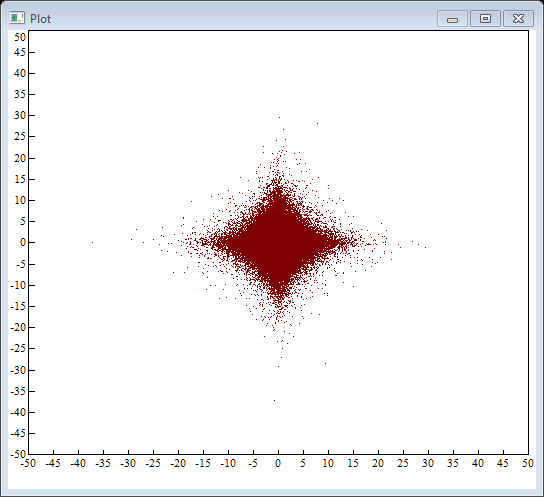

Какие-нибудь закономерности на фазовой плоскости XY.

Мы должны узреть какие-либо отличия рыночного процесса от случайного и начать безудержно стричь наличные, пока не поздно.

Как говорит мой авторитетный друг — «надо срочно начинать ломать хребет Форексу». И ведь что-то в его словах есть! Да-да… Благая цель.

Так вот, конечно, зависимость текущего приращения от предыдущего на рынке очень красива:

( Читать дальше )

Как определяется цена экспирации опционов?

- 07 января 2021, 01:41

- |

Где почитать? Где регламент найти ?

На сайте Moex искал, но не нашел ни одной буквы.

Тем более с их новым дизайном сайта даже ЛЧИ не смог найти.

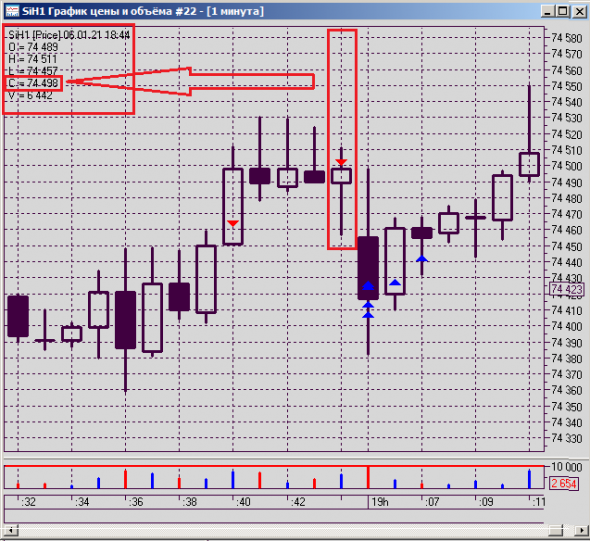

Вот картинка по SiH1 на 18:45.

Последняя свеча Close = 74.498.

Экспирация прошла по 74500.

Может, конечно, это правильно, но как узнать алгоритм расчета.

Вот картинка. Мне налили фучей неожиданно. Сурпрайз, так сказать.

Хоорошо, что вовремя заметил. Закрыл эту неожиданность.

А если бы я в это время пил «Боржоми»? ...

Всех поздравляю с Рождеством.

Update: 07.01.21 17:09

Уважаемые друзья, большое спасибо за многочисленные ответы и комментарии и искренне верю, что все Вы хотели мне помочь.

Но правильные ответы мне дали всего лишь два человека:

smart-lab.ru/profile/Aphelion/

smart-lab.ru/profile/rakovina_borscha/

А теперь Внимание Правильный ответ:

Начиная с момента M

( Читать дальше )

Покупка на прорыве волатильности

- 27 декабря 2020, 13:19

- |

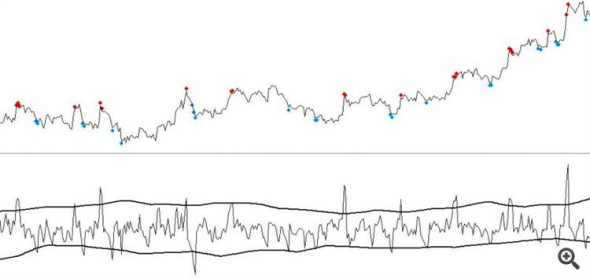

Рисунок 4.5 показывает результаты ежедневной покупки и продажи фьючерса на бонды по цене открытия дня на расстоянии 100 процентов величины диапазона предыдущего дня выше цены открытия для длинной позиции и 100 процентов величины диапазона предыдущего дня ниже цены открытия для короткой позиции. Защитный стоп-ордер выставляется на уровне 1500$ или 50-процентной величины диапазона предыдущего дня, вычитаемой из точки нашего входа. В то же самое время, для выхода применяется техника катапультирования (bailout) или первое после входа открытие позиции с плюсом. (стр. 185)

Сформулирую кратко ещё раз.

Покупки. Дожидаемся открытия дня. Откладываем вверх диапазон предыдущего дня и входим на этом уровне. Если в этот день нет такой цены, то не входим и завтра считаем заново. Выход по следующему открытию выше точки входа. Стоп на уровне точки входа минус половина диапазона предыдущего дня.

Продажи наоборот. Дожидаемся открытия дня. Откладываем вниз диапазон предыдущего дня и входим на этом уровне. Если в этот день нет такой цены, то не входим и завтра считаем заново. Выход по следующему открытию ниже точки входа. Стоп на уровне точки входа плюс половина диапазона предыдущего дня.

( Читать дальше )

Итоги года 2020. Программирование

- 20 декабря 2020, 18:25

- |

Год уже заканчивается и пора подводить некоторые итоги. Начну свою ежегодную серию итогов со своего хобби – программирование в области финансовых рынков. Увлёкся этим делом в конце 2005-го года. Тогда начал осваивать MQL4 в MetaTrader 4, но, через пару лет, поняв кухню ДЦ, перешёл в QUIK на реальную биржу. Тогда же, начал монетизировать своё хобби. Моя история прошлых лет, если кому интересно.

В статье будет, возможно, много не интересного не посвящённым в программирование, поэтому можете смело прокрутить в «Выводы».

Итоги.

В начале года не было желания что-то программировать. Часто собирался с друзьями. Мой робот в январе ушёл в минус 2% по всему счёту. Робот был настроен только в продажу рынка на деривативах, хеджируя основной портфель акций. В общем-то, это моя основная идея последних двух лет. Звёздный час робота настал в конце февраля. Как раз, когда я уехал из города, робот исправно накапливал продажи на летящем вниз рынке. Тогда я в очередной раз убедился в необходимости автоматизации. На мартовской экспирации часть средств удалось удачно перекинуть в подешевевшие акции.

( Читать дальше )

Классификация сделок в торговых системах 2 (пример).

- 17 декабря 2020, 21:04

- |

К счастью, у меня оказался рояль в кустах — вялотекущий проект системы прогнозирования котировок, вычисляющей прогноз изменения цены на интервале Т по значению и состоянию цены в момент t — dС(t+Т). Ну, и общая формула прогнозирующей системы:

dC(t+T) = C(t+T) — C(t),

где C(t) — цена в момент t.

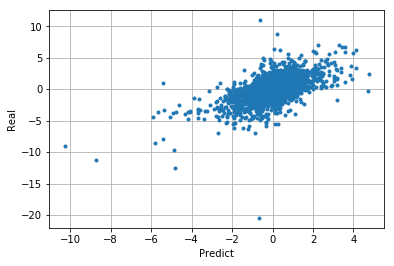

График теста системы я показывал в комментариях к предыдущему топику вот он:

По Х (Predict) — прогноз изменение цены, по У (Real) — реальное изменение цены через время Т. Не обращайте внимание на значения осей, это не сами изменения цены, это нормированные к диапазону системы значения изменений цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал