Избранное трейдера Носкивполосочку

Нефть. Преднамеренное убийство быков или ловушка для медведей?

- 24 ноября 2018, 20:27

- |

Даже не знаю имеет ли смысл строить прогноз по нефтяному рынку. Ситуация вышла за рамки статистических моделей, по которым весь финансовый мир меряет риск.

В двух словах о рекордах. Для тех кто подписан на мой канал Телеграмм https://t.me/khtrader частично с этой информацией уже знаком.

Итак:

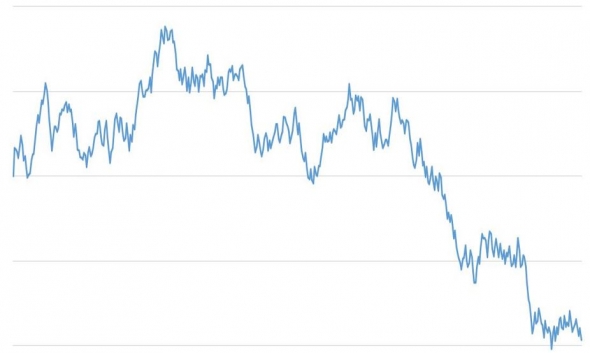

1) Цена шлепает по 7-8% в день. Уже трижды за 10 дней мы видели слив котировок, при этом открытый интерес по CL на СМЕ падает, а по Brent на ICE начал подрастать. Картинка ниже, это распределение волатильности фронтального фьючерса WTI (СМЕ)

Как видно с картинки хвосты за пределами -7% и +7% у нас распределяются следующим образом: после -7% — 42 события; после +7% 80 событий (перекос распределения также виден по моде она смещена в положительную зону). Т.е. в сумме мы имеем за пределами хвостов -7%+7% 142 события, всего событий 8264 (с 1986 года), вероятность такого события составляет 1,7%. Мы их получили уже 3 за 10 дней. Вопрос к теории эффективных рынков, которая утверждает, что у рынка нет памяти. Может и совпадении… трижды.

( Читать дальше )

- комментировать

- 4.4К | ★9

- Комментарии ( 31 )

Честно о трейдинге или как я управляю позицией (Методика снижения риска).

- 20 ноября 2018, 10:37

- |

Я всегда вас рад видеть)))

Сегодня хочу вам рассказать о том, как я использую метод частичных покупок/продаж — метод снижения риска и увеличение математического ожидания в вашу сторону.

Метод общеизвестный, простой, основан на усреднении и пирамидинге.

Отдельно скажу, что я отношусь негативно к усреднению против тренда (Никогда не усредняюсь и вам не советую).

«Усреднение убило трейдеров больше, чем Гитлер евреев при Холокосте» — старая, но очень правильная трейдерская поговорка.

Так как я не торгую по старым данным (Не нашёл ещё брокера, который будет принимать заявки по левой стороне графика), то пример будет из последней моей открытой сделки по фьючерсу на акции Газпрома. Сделка в данное время открыта.

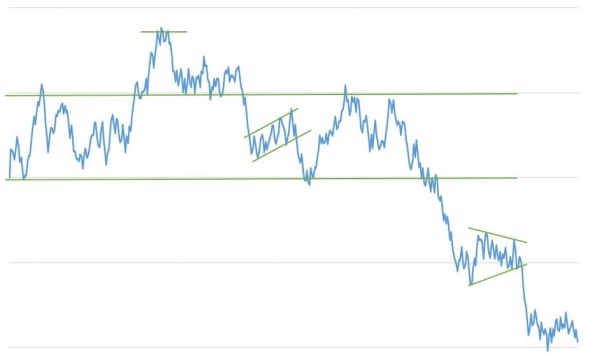

В посте не только данная методика, но и методика определения уровней, т.е. моя логика, как трейдера.

Для определения потенциальных уровней, я использую традиционно линии тренда и уровни Фибоначчи.

Линии тренда использую только внутри дня на часовом ТФ.

В самом начале, график я перевожу в линейный, определяю нижние точки поддержки, строю линию тренда и обратно в свечной график.

( Читать дальше )

Ренат Валеев: научные исследования трейдинга

- 19 ноября 2018, 18:05

- |

Это видео записано на 26 конференции смартлаба.

Выступает Ренат Валеев, автор книги Искусство трейдинга.

Подписывайтесь на блог Рената на смартлабе! smart-lab.ru/my/Neonmouse

Полное видео на: play.boomstream.com/hEqOqxdx

Все видео с конференции доступны: confa.smart-lab.ru/20181006

00:00 О себе. О теме выступления

05:00 Исследование результатов трейдеров (2017) и выводы

08:00 Результаты торговли трейдеров на Forex (2016) и выводы

09:50 Факторы прибыльной торговли (2017)

10:40 Факторы прибыльной торговли (2014)

12:00 Активность трейдера и результаты торговли

14:30 Использование теханализа профессионалами

16:10 Работает ли теханализ (2016)

18:00 Моя торговая философия.

19:25 в чем причина успеха 10% трейдеров?

ответы на вопросы

Технический анализ. Работает ли он?

- 17 ноября 2018, 10:24

- |

Доброго времени суток, коллеги!

Сегодня хотел бы затронуть тему, которая… я думаю… многих оставит неравнодушными. Технический анализ. Работает ли он?

Также написал объемное P.S.

Я имею скромный опыт внутридневной торговли – 4 года. Изучено огромнейшее количество литературы на эти темы. И… Технический анализ не работает. Точнее работает, но не всегда. А еще точнее… это просто везение.

Вы сейчас подумаете… у тебя просто не получилось – неудачник) Но не спешите с выводами. Давайте разберемся.

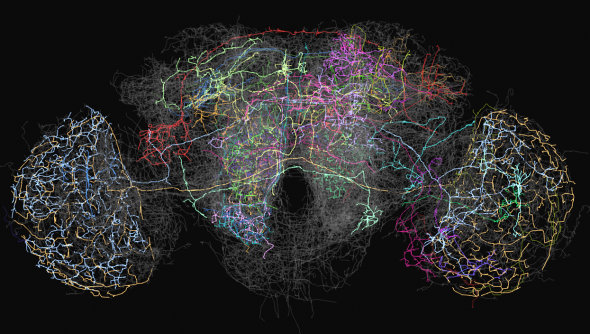

Отгадаете, график какого актива приведен ниже на графике? Думаю, что это будет сложно… но к этому мы еще вернемся.

Проведем скромный «анализ» этого графика.

( Читать дальше )

запрос о происхождении денежных средств от Альфа-Банка

- 13 ноября 2018, 00:21

- |

обслуживаюсь в альфа-банке, вип-клиент и зарплатный клиент уже 10 лет, обслуживаюсь как физик

то есть альфа видела поступления от всех моих зарплат за 10 лет, это сумма раза в 2.5 больше чем текущая на счете

история следующая — у меня в альфе на данный момент есть деньги, что-то около пары сотен тысяч долларов

пару недель назад Альфа-Банк запросил у меня информацию о том, как я заработал эти деньги

говорит, закон 115ФЗ

изначально попросили написать документ о том, что это собственные средства и все

написал, подписал

через неделю ответ — заявление о том, что средства являются моими собственными накоплениями не является источником происхождения средств

альфа просит что-то из списка

1 2ндфл

2 договора продажи квартиры

3 договора дарения

4 договор займа

5 3ндфл

6 документы о продаже ценных бумаг

сам в целом большую часть денег скопил за прошлые 10-12 лет, хранил в другом банке (назовем его банк М). снял деньги наличными в конце 2016ого года и хранил их в ячейке.

( Читать дальше )

Что объединяет тысячи слившихся трейдеров?

- 12 ноября 2018, 12:18

- |

Убыточная сделка — 490 руб.

Прибыльная сделка + 3 150 руб. (Соотношение риск/профит 1к50)

А так же затрону тему тех.анализа и расскажу почему большинство сливает на бирже. Но поймите правильно, я не говорю, что классический тех.анализ не работает. Но вероятность того, что у Вас что-то получится крайне мала. Десятки тысяч трейдеров приходят на рынок, начитавшись книг по тех анализу пытаются делать тоже самое, что и их предшественники. Есть ли смысл торговать по той же схеме, что и тысячи уже слившихся трейдеров? Не вы первый, не вы последний.

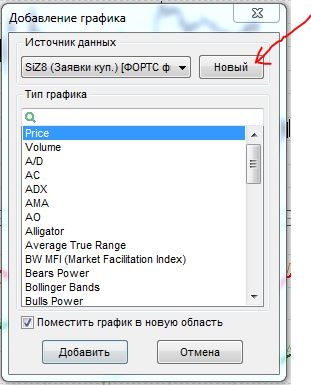

Как в QUIK построить график спроса и предложения на фьючерс.

- 10 ноября 2018, 19:35

- |

Верхний график — цена сишки на 5 минутке. Нижний график — две жирных ЕМА — общий спрос и общее предложение. Тонкие линии на нижнем графике — это непосредственно сами значения общего спроса и общего предложения. Построить этот чудесный график, раскрывающий все тайны движения цены, довольно легко, если вы малость шарите в QUIK. Делается это так:

Раз...

( Читать дальше )

команда молодых программистов из Невады разуверились в своих силах через нейронную сеть.

- 09 ноября 2018, 17:04

- |

Эксперимент прошел на всех ликвидных бумагах, с историей не менее 10 лет

В итоге,

за месяц было найдено более 300 патернов.

за три месяца чуть более 70.

за год не более 27 за каждый год.

в течении всей истории 0.

Вывод, рынок никогда не будет таким как был вчера.

Бот не смог найти ни одного патерна который мог бы любому из нас, дать 100% преимущество выигрыша!

Но чудаки всё переводят в проценты, и действительно были найдены патерны которые в 70% случаев, приводили к положительному результату, именно этот метод сейчас и заложен в работу.

Метод усреднение цены

- 08 ноября 2018, 07:44

- |

Господа много кто смеялся над моим проектом, ну что как всегда смеётся тот кто смеётся последним

Что сделано было за это время?

1.Идея, как всегда самые безумные идеи, находят реализацию.Нужно только упорство и желание идти к поставленной цели..

2.Нужно чётко понимать смысл идеи, и стараться из своей головы перенести её на физическое использование..(С этим как всегда… думаю не только у меня сложнее)

3.Перенёс, как её использовать в своих барыжных целях… ну как бы всем нужны деньги… МНОГО ДЕНЕГ… ЕЩЁ БОЛЬШЕ… предела нет

4.Работа над идеей, правки, замечания, поиск программиста… И главное СИСТЕМА..

5.Система это отдельный разговор… ЕЁ думаю нет у многих, как бы кто не говорил… Самое сложное дождаться того момента когда входишь и выходишь..

6.Когда есть математика+человеческий фактор, математика говорит одно а человеческий фактор говорит… нет на… не так, это зло сам ты себе враг.Это дополнение к пункту 4-5

7.Общий шум… что это есть.На поддержку многих из Вас я и не рассчитывал… Сидеть торговать по индикаторам всегда проще… даже не по индикаторам а не придумав самому ничего… повторяю ничего осуждать тех людей кто вокруг Вас, хоть что то делает.

( Читать дальше )

о поисках причин

- 07 ноября 2018, 21:26

- |

smart-lab.ru/blog/503718.php

---------------------------------------

Alex25

Знание причин движения цен(не только роста) мне нужно для того чтобы понять в какую сторону двигаться(=>чем действовать) в постижении этого дела, и в какие моменты времени. Выработать подход.

---------------------------------------

qxr1011:Я собственно и ожидал ответа похожего на ваш. Конечно кажется все логичным.

Знание причин приводит к знанию направления, своевременное знание причин приводит к своевременному входу/ выходу, своевременный вход/выход приводит к деланию денег.

Right?

Wrong!

«Почему?» воскликните вы?!

Потому что в этой цепочке рассуждений есть пропущенные звенья, а самое главное, что ни одно звено в этой цепочке не соединяется с другим.

Допустим вы знаете причины которые двигают маркетом. Что дальше?

Скажем, скоро ожидается решение ФЕДс о ставке в Америке. Возможный ход мыслей обывателя: снизят ставку — увеличится доступ к деньгам, увеличат доступ к деньгам — хорошо для компаний, хорошо для компаний — поднимутся акции, раз акции поднимутся — значит надо покупать. Возможный ход мыслей других обывателей маркета: снизили ставку — значит экономика ещё в жопе, иначе чего бы ее снижать?, раз экономика в жопе значит акции пойдут вниз, раз они пойдут вниз — надо продавать. Существует ещё множество различных вариации на эту тему: ставку могут поднять, оставить на том же уровне и тд. Но главное — мы знаем причину, по которой в день объявления ставки будет двигаться маркет.

Итак 24 июня, в момент выхода новости на учетную ставку я точно буду знать причину того, что происходит. Более того скажем если бы Гринспен был мои папа и заранее сказал бы мне что сделает Федс, то и в тех случаях я бы был перед дилеммой: Что делать? Я буду точно знать, что на акции которую торгую я (QQQ) точно будет всплеск активности. Кто, когда и как будет решать что делать я не знаю, а потому знание причины, и в данном случае знание заранее действии ФЕДс не дадут мне основного: я не знаю реакции маркета на причину!

Итак первое звено потерянное в логической цепочке выше: даже если вы знаете причины, вы не знаете реакции маркета на причины.

Поехали дальше.

Был у меня знакомый, который имел доступ к инсайдерской информации. По этой информации он купил акцию, она прыгнула вверх и резко пошла дальше. Вложив 10 штук в понедельник он во вторник уже имел на аккаунте 20 штук. Но акция продолжала идти вверх. В пятницу он уже имел 30 штук. Через две недели 40 штук. Через месяц 50 штук. Через 3 месяца 100 штук. он говорил со мной по телефону и хохотал от счастья, как Паниковский перед «золотыми» гирями. Проблема была одна — где продать...!!!??? вам сейчас кажется что вы бы ее решили продав во вторник? или в пятницу или через неделю? Другой мои знакомый купивший эту же акцию по совету первого вместе с ним, продал ее через неделю… но потом он с женой чуть не получили инфаркт от зависти, когда у первого аккаунт продолжал расти как на дрожжах, а они лохи продали не вовремя. Через 6 месяцев первый сидел на аккунте 175 штук и ему казалось что счастье не закончится никогда. Однако, оно кончатся… Акция стала падать камнем. Он однако сидел в ней как панфиловец в окопе — ведь только благодаря своему сидению он сделал 175 штук в начале, тогда когда его друг вышел… Короче через полтора года акция вернулась туда где начала подъем… Он, по моему, до сих пор сидит в ней… Товарищ его, которому жена плешь проела за слишком быстрый выход, ждал ещё три месяца и видя неуемный подъем начал шортить акцию. После 2-х месяцев неудачного шорта он потерял все заработанные деньги. Друзья эти в результате поссорились, жены переругались, но сейчас кажись и те другие нашли удовлетворение в факте, что никто так и не сделал деньги.

Вывод: своевременное знание причины может привести к правильному входу, но не выходу из позиции — второе потерянное звено.

Итак во что преобразится наша исходная фраза?

Знание причины НЕ приводит к знанию направления без знания реакции на эти причины большинства обывателей маркета, своевременное знание причин может привести к правильному входу, но не обеспечит правильный выход из позиции.

Собственно говоря я не открыл Америку.

Вы, как и подавляющее большинство участников форума, как я понимаю, работаете с ТА. Так? Но первым и основным постулатом ТА является полное пренебрежение какими-то ни было причинами движения маркета. Основа ТА — цена, объем, время и их производные. Все!

Пойдем дальше.

Скажем, часть людей на форуме тяготеет к ФА. Но ведь и ФА не ищет причин и ответов «Почему?». ФА рассматривает данную ситуацию через призму истории делает соответствующие сравнения и приходит к выводам о недооценки или переоценки маркета. Что при этом движет участниками маркета и куда он движется абсолютно безразлично для настоящего фундаменталиста. Как пример могу привести фразу Баффета :«Мне абсолютно безразлично куда и в силу каких причин двигается маркет...»

Тем не менее вопросы аналогичные вашему регулярно появляются на форумах. Почему? Потому что психология мышления обывателя основана на структурах построенных за пределами маркета, где в повседневной жизни принято сначала ответить на вопрос зачем, а потом уже делать. Это мне напоминает человека которого посадили в самолет и он должен лететь ориентируясь на свои ощущения: чувство высоты, земли, направления, скорости и тд. Эти чувства у него есть и они хорошо работали на земле, но в небе они часто бесполезны, так как там исчезли привычные ориентиры, там облака, там темнота, там не видно земли, там не чувствуешь скорость, там невозможно отличить верх от низа, там непонятно падаешь ти или поднимаешься…

Что делает человек? Он кричит: где земля, почему ничего не видно, куда лететь, какая скорость, где причины, не вижу тренда, кто мне объяснит почему Бунд поднимается, почему маркет не падает, куда и как лететь, что делать, а куда летите вы, а как далеко я от вас, а знаете ли вы где конец этому безобразию. Человек потерялся и конец у него такой же как у лаптя за штурвалом — падение и крах.

Что делает летчик. Летчик летит по приборам, только по приборам. Они покажут ему куда лететь, высоту, скорость, направление и все остальное. И вопрос куда дует ветер у него не возникает. Прибор показывает направление ветра, скорость и летчик летит. И он долетит, пока верит в приборы.

Вам нужно создать приборы на основе ТА или ФА, ни один из них не отвечает на вопросы зачем и почему, ни один из них не покажет вам своевременное место входа и выхода, но даст примерное направление и примерные правила работы. Да у летчиков приборы точные, у нас нет, за это тем кто сумел работать на наших неточных приборах маркет платит больше, намного больше чем летчикам...:))

Учитесь работать по приборам.

Это исключительно тяжело сначала создать эти приборы, потом заставить себя в них поверить и поставить на свою веру собственные деньги. Одним из важнейших факторов этого процесса должен быть полнейший абсолютный уход от вопросов «Почему?» Более того вы должны всячески препятствовать развитию у себя мнения о том что происходит на маркете, а тем более, что будет происходить. Я потратил уйму времени стараясь отбить у себя привычку делать выводы, вместо этого концентрируя свои усилия на правильном чтении приборов. А не имея мнения, не слушаю и чужих мнений, что я делаю — это слежу за работой приборов и слежу за тем как я реагирую на их сигналы. Все. Таким образом я могу со временем увидеть что если прибор работает хорошо, но я плохо реагирую значит надо больше работать над собой, если я реагирую как надо, но результаты плохие, то значит пришла пора настроить приборы.

Вот и все. Следующий раз когда увидите здесь вопросы «Почему?» вы будете знать: иx задает человек в падающем самолете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал