Избранное трейдера D-trade

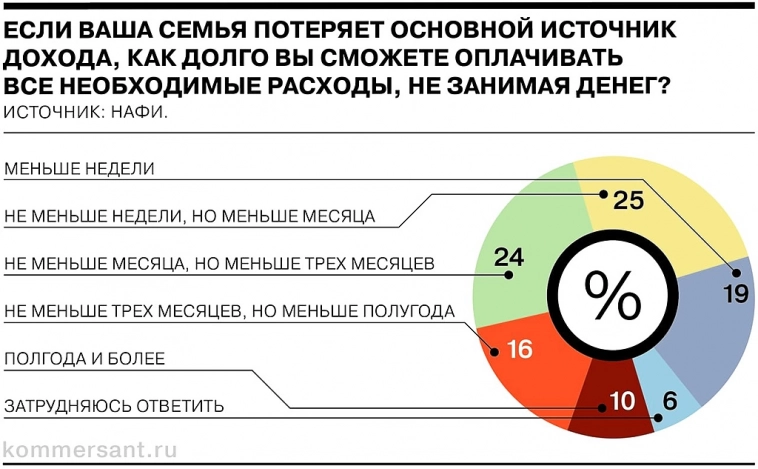

Денег нет, и что? 68% россиян не имеют сбережений, позволяющих прожить от 3 до 6 месяцев.

- 17 сентября 2023, 09:24

- |

68% россиян не имеют сбережений, позволяющих прожить от 3 до 6 месяцев, сообщает Аналитический центр НАФИ (инфографика Ъ).

19% жителей РФ «в случае чего» сбережений хватит на срок менее 1 недели. Чаще всего это молодежь – 25% среди опрошенных от 18 до 24 лет.

25% считают, что смогут прожить на сбережения больше 1 недели, но меньше 1 месяца. Здесь преобладают жители небольших населенных пунктов (31%).

24% россиян смогут жить на сбережения от 1 до 3 месяцев.

16% говорят, что накоплений хватит на срок от 3 до 6 месяцев, а 10% – более полугода. Наибольшая доля «обеспеченных» — среди жителей «миллионников» (35%)

И о чем это говорит, с «точки зрения экономики»?

Ни о чем.

Просто 19% опрошенных посчитали нужным сказать, что «денег нет»

И в опросах ФОМ есть эта цифра — 18% россиян оценивают свое материальное положение как «плохое»

И те же самые россияне в опросах ФОМ говорят, что «полностью удовлетворены своей жизнью»

И какой вывод из этого должно делать начальство? Да нормально все.

( Читать дальше )

- комментировать

- 7.7К | ★4

- Комментарии ( 172 )

Доллар не спешит падать, новая ставка ЦБ, новые выпуски облигаций, ключевая ставка. Воскресный инвестдайджест

- 17 сентября 2023, 07:32

- |

ЦБ осчастливил новой ставкой 13% и указал на то, что она будет высокой ещё как минимум полтора года. Рубль не спешит укрепляться. Акции не спешат возвращаться к росту. Разместились и готовятся к размещению несколько крайне интересных выпусков облигаций, а я пополнил портфель новыми бумагами и рассказал в традиционном инвестдайджесте о самом важном, что, на мой взгляд, произошло за неделю.

12% → 13%

12% → 13%Набиуллина объявила в пятницу новую ставку и повысила прогноз по ставке на следующий год. Она будет высокой. Подробнее я писал об этом в отдельном большом материале.

РубльРубль ещё перед заседанием по ставке поколбасило, в итоге он за неделю сначала укреплался, потом ослабевал, но всё в пределах 95–98 рублей за доллар. Пока 96,81. Ключевая ставка не так сильно прибивает курс доллара, как комплекс мер, если будет продажа валюты экспортёрами, можно будет и пониже курс увидеть.

( Читать дальше )

Правительство РФ рассматривает полный запрет экспорта нефтепродуктов для стабилизации цен на топливо внутри страны

- 17 сентября 2023, 06:55

- |

Правительство РФ рассматривает полный запрет экспорта нефтепродуктов для стабилизации цен на топливо внутри страны. Второй вариант — повышение экспортной пошлины до 250 долларов за тонну.

Об этом сообщает ТАСС со ссылкой на источник в правительстве.

Как передает агентство, данные меры обсуждались на совещании вице-премьера РФ Александра Новака с компаниями и ведомствами, которые выступили с рядом предложений по стабилизации цен на топливо на внутреннем рынке.

По словам источников «Интерфакса», намерение ввести заградительную пошлину вызвало серьезное сопротивление нефтяников. Один из собеседников агентства отметил, что введение пошлины только еще больше поднимет оптовые цены на топливном рынке. Кроме того, непонятно, как определять, где «серый экспорт», а где нет, а также как возвращать средства через обратный акциз, отмечает источник.

Стоимость бензина марки АИ-92 по итогам торгов на бирже в пятницу, 15 сентября, превысила 70 000 рублей за тонну и обновила исторический максимум. Стоимость АИ-95 поднялась до 76 403 рублей за тонну и приблизилась к рекордным значениям. С начала года цена бензина на бирже СПбМТСБ выросла почти вдвое, дизельное топливо подорожало в 1,5 раза. На АЗС стоимость 1 л бензина с начала года выросла на 4,8%, 1 л дизеля — на 0,6% при официальной инфляции в 3,4%.

( Читать дальше )

Герман Греф считает

- 17 сентября 2023, 00:08

- |

Курс рубля занижен, его справедливый уровень составляет 80-85 руб./$1, заявил Герман Греф, генеральный директор Сбербанка.

«Обменный курс рубля неоправданно занижен. Мы провели детальный анализ фундаментальной стоимости рубля, мы видим, что справедливый обменный курс должен составлять 80-85 рублей. То есть примерно на 10-15 рублей ниже того, что есть сегодня», — сказал он в интервью Наиле Аскер-заде в программе новостей телеканала «Россия 1».

«Я думаю, что мы достигнем примерно этих уровней, если правительство предпримет соответствующие шаги и найдет способ разрешить эту ситуацию», — сказал он.

Греф сказал, что видит причины ослабления рубля в высоком импорте в Россию и оттоке капитала из нее. Т.е. пациент лежит и у него постоянная высокая температура?!

«Я бы сказал, что здесь не принимаются во внимание два фактора. Первая — это резкое увеличение импорта, который в прошлом году был очень ограниченным, и это одна из причин высокого спроса на иностранную валюту. И второе — это отток капитала», — сказал Греф.

( Читать дальше )

Увидим ли мы ещё 2300 по индексу?

- 16 сентября 2023, 23:26

- |

( Читать дальше )

Как рождаются инсайты.

- 16 сентября 2023, 20:07

- |

Скачал с этих страниц списки американских акций

https://stockanalysis.com/list/nyse-stocks/

https://stockanalysis.com/list/nasdaq-stocks/

Запустил бэктестер, он последовательно проходит по бумагам — бэктестит одну, потом к следующей переходит и т.д., после каждой выводит результаты по бумаге и накопительные. Ну и я иногда поглядываю на процесс, смотрю нарисовались какие-то средние метрики после некоторого кол-во отбэктесченных бумаг, потом смотрю PF плюс минус стабильно стал падать и падать и падать, думаю ну кто его там этот рандом поймёт, но, подозрительно, в начале процесса бумаги выдавали стабильно 1.7-2.0 PF, а тут чёт всё больше вокруг 1.1-1.2 стали плясать и тоже подозрительно стабильно. В какой-то момент, смотрю, накопленные метрики начали расти опять, присмотрелся, средний бэктест опять ближе к 1.7-2.0. Ага, я положил список с NYSE тикерами, а справа прилепил Nasdaq и понимаю, что этот скачок был связан с переходом между биржами. Сомнений нет, это не просто рандом – пора идти смотреть, по какому принципу тикеры отсортированы, чувствую, не по алфавиту. Так и есть – по капитализации.

( Читать дальше )

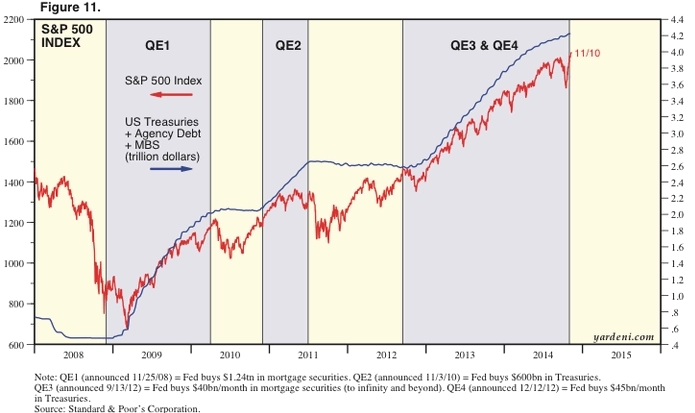

Нет денег, нет роста. SP500.

- 16 сентября 2023, 20:04

- |

Все мы помним одним из драйверов роста индекса SP500 были QE, фазы рынка с ними:

Одной из причин последнего касания на пике SP500 рост ликвидности, график обратного РЕПО рывок на 2 трлн. (график слева) и индекса SP500 (+30%)

(недельный план)

( Читать дальше )

Рубль по 94.5 уже в понедельник 18.09! Покупаемс господа.....

- 16 сентября 2023, 19:19

- |

Думаю минимум в 94.5 будет уже в пнд. — 18.09.23. Затем лишь рост! Тем, кто в лонге СИ сейчас, — совет- выходите, с понедельника резко . 21.09 — экспирация квартрл и недели! Но минимум будет в ПНД, — тут ловушка! А затем - девальвация рубля уже по-взрослому! Лучше покупки как по точке входа, так и по активу не придумаешь! Пользуйтесь, сам в путах по СИ! В ПНД.- переворот по 94.5. Всем счастья и добра! деньги не всем.....

( не удивлюсь, что все, что было с долларом и СИ на неделе ( отмены сделок и т.д. ) — часть большой спецоперации ЦБ сделать больно спекулянтам. И они таки сделають ЭТО большинству! ;))

«Мать и дитя» или «ЕМЦ»?

- 16 сентября 2023, 16:59

- |

Недавно отчитались две наши кипрские медицинские компании. Есть ли ещё апсайд к ценам, какой из бизнесов более рентабельный или дождаться размещения Медси. Стоит сразу оговорить что компании предоставляют услуги в несколько разных сегментах. “Мать и дитя” — это Федеральная сеть доступной медицины, а “EMC” больше ориентированы на премиум сегмент.

Редомициляция.

Начнём непосредственно с редомициляции компаний. “Мать и дитя” уже сменила депозитарий на дружественный, акционеры одобрили переезд компании и скоро у нас будут торговаться полноценные акции. Никаких дополнительных действий инвесторам делать не придётся. EMC также сменили депозитарий и теперь ждём редомициляцию на остров Октябрьский, что под Калининградом, по оценкам компании переезд займёт от 6 до 9 месяцев. Обе компании одни из первопроходцев в смене прописки бизнеса в текущих условиях. Собственно, в ценах акций это уже заложено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал