Избранное трейдера Дмитрий Новиков

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

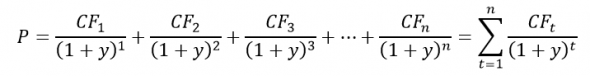

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

- комментировать

- 6.2К | ★43

- Комментарии ( 54 )

Американские фондовые рынки могут вновь обвалиться

- 09 июня 2018, 20:37

- |

Goldman Sachs предупреждает о риске новой коррекции на фондовых рынках США.

Ситуация на долговом рынке вызывает тревогу – американские долговые бумаги инвестиционного уровня повторяли движение акций в течение последнего месяца, однако в четверг произошла, своего рода, дивергенция: облигации пошли вниз, в то время как акции вверх.

В четверг 5-ти летний Markit CDX North America Investment Grade Index расширился на 3 базисных пункта на фоне сокращения спреда между 2-х и 10-ти летними облигациями.

Markit’s North American Investment Grade CDX Index состоит из 125 самых ликвидных в Северной Америке долговых бумаг, имеющих инвестиционный рейтинг.

В конце этой недели произошло расхождение между акциями и облигациями – доходность акций продолжила расти, а доходность от продажи страховки от дефолта по облигациям из Markit’s North American Investment Grade CDX Index напротив упала.

То есть кредитные инструменты покупались без энтузиазма, в отличие от акций, что говорит о фундаментальных расхождениях в оценке риска.

( Читать дальше )

Три доходности облигаций: на какую смотреть?

- 29 мая 2018, 12:54

- |

Если вы захотите купить облигации отдельных эмитентов, например, казначейства США или американских компаний, то вам придется иметь дело с тремя видами доходности (Yield): 1. Текущей доходностью (Current yield), 2. Купонной доходностью (Сoupon yield) и 3. Доходностью к погашению (Yield to maturity, YTM). Чем они отличаются и как по ним сделать правильный выбор? Сейчас разберем.

( Читать дальше )

investors.com: отбор акций по системе CAN SLIM William O’Neil (Уильяма O’Нэйла).

- 28 мая 2018, 17:37

- |

За время занятия трейдингом, и ещё раньше, до совершения первых сделок, прочитано множество книг посвященных финансовым рынкам. К некоторым из них, которые заинтересовали, но подчерпнутые из них идеи были отложены, периодически возвращаюсь.

Уильям O’Нэйл, сделавший состояние на торговле, основатель газеты «Investor's Business Daily» и сопутствующих сервисов в своей книге рассказывает про разработанную им интересную торговую систему CAN SLIM, сочетающую в себе фундаментальный и элементы технического анализа.

Книга:https://smart-lab.ru/books/kak-delat-dengi-na-fondovom-rynke/Система CAN SLIM представляет собою некий рейтинг, или отбор акций-лидеров по следующим критериям (каждая буква названия стратегии, соответствует одному из них):

C |

Current quarterly earnings per share (EPS) текущая поквартальная прибыль на акцию |

15 — 20% |

( Читать дальше )

индикатор горизонтального объёма в квик

- 24 мая 2018, 18:23

- |

простенький но информативный.без глюков

у меня работает норм

имхо, полезен для интрадейщиков, дополняет другие индикаторы и упрощает видение ситуации на графике

(перетаскивать его первым слева, в легенде, чтоб не закрывал собой график цены)

Settings={}

Settings.period = 500

Settings.Name = «xHV»

---------------------------------------------------------------------------------------

function FFF()

local CC={}

local LL={}

local VV={}

return function(ind, _p,_N)

local index = ind

local MAX = 0

local MAXV = 0

local MIN = 0

local RR = 0

local jj = 0

local kk = 0

if index == 1 then

VV={}

CC={}

LL={}

------------------

VV[index]=V(index)

CC[1]=0

return nil

end

------------------------------

VV[index]=V(index)

if index < (Size()-2) then return nil end

MAX = H(index)

MIN = L(index)

for i = 0, _p-1 do

MAX=math.max(MAX,H(index-i))

MIN=math.min(MIN,L(index-i))

end

----------------------------------------

for i = 1, _N do CC[i]=0 end

for i = 0, _p-1 do

jj=math.floor( (H(index-i)-MIN)/(MAX-MIN)*(_N-1))+1

kk=math.floor( (L(index-i)-MIN)/(MAX-MIN)*(_N-1))+1

for k=1,(jj-kk) do

CC[kk+k-1]=CC[kk+k-1]+V(index-i)/(jj-kk)

end

end

--------------------

MAXV = 0

for i = 1, _N do MAXV=math.max(MAXV,CC[i])end

( Читать дальше )

Переход на Америку

- 16 мая 2018, 11:00

- |

Внимательно изучаю возможности торговли на Американской бирже. Больше интересует рынок опционов, как наиболее маржинальный в плане риск/доход.

Пока открыл демку у IB. Не мудрствуя лукаво тренируюсь с ES ) Информации по Америке очень мало. Накопал некоторые ссылки по торговле, брокерам и терминалам. Может кому-нибудь пригодятся. Буду признателен если накидаете ссылок в ответ. Интересуют ликвидные и волатильные акции/фьючерсы и опционы на них.

www.long-short.pro/post/vnutridnevnaya-torgovlya-e-mini-es-kombiniruem-torgovye-strategii-na-gepe-s-analizom-diapazona-otkrytiya-307

smart-lab.ru/blog/424467.php

vk.com/topic-90134959_33504919

pammer-trader.com/trejding/level-2-chto-takoe-ecn-i-dark-pools.html

tradeinwest.ru/e-mini-sp-500/

smart-lab.ru/blog/470470.php

smart-lab.ru/blog/468799.php

forum.moex.com/viewtopic.asp?t=27500

www.investrim.ru/brok_us.html

В ссылках со смарт-лаба порой более полезно читать комменты.

Как устроены VarSwaps и почему знание этого важно?

- 20 марта 2018, 15:49

- |

ПЕРЕВОД (неполный)

Посвящается недавнему взрыву XIV ETN

Статья by Stuart Barton //How VarSwaps Work And Why Knowing Is Important//

Резюме

1. VarSwaps составляют значительную часть рынка волатильности на акции.

2. Розничные инвесторы ETF должны понимать, что лежит в основе этих продуктов на волатильность.

3. Знание динамики рынка волатильности может помочь инвесторам принимать более обоснованные решения.

4. Наблюдаемый чистый перевес в сторону short розничных продуктов на волатильность может вызвать значительную совокупную short convexity позицию на оптовом рынке волатильности.

----------

ETF и ETN на волу продолжают набирать популярность, и этот быстрый рост сравнительно сложного класса активов вводит многих инвесторов в заблуждение кажущейся их простоты

....

skip---skip

....

В начале 1990-х годов банки стали предлагать своим клиентам чистые ставки на волатильность — возможность купить или продать реализованную волатильность акции или индекса в течение определенного периода, скажем, шесть месяцев или один год. В 1999 году Дерман и соавт. опубликовали первое широкопринятое строгое описание этих свопов волатильности, а также введение в понятие своп дисперсии или VarSwap [Source: Demeterfi, K., Derman, E., Kamal, M., & Zou, J. (1999).

( Читать дальше )

Где можно посмотреть ГО на опционы фортс, например на RIH8?

- 05 марта 2018, 13:33

- |

Формула для расчета вероятности выхода опциона в деньги

- 25 февраля 2018, 18:50

- |

Для экономии места и времени я буду использовать кое-какие обозначения и преобразования, которыми я пользовался в посте "Функция нормального распределения в формулах стоимости опционов".

Рассмотрим логнормальное случайное блуждание:

где dX — Винеровский процесс.

Определим вероятность того, что цена из начальной точки S во время t окажется в диапазоне от a до b во время t':

( Читать дальше )

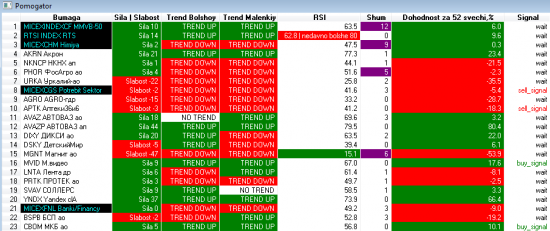

Робот Помогатор

- 19 февраля 2018, 10:09

- |

Робот предназначен для долгосрочных фундаментальных инвесторов. Это попытка подружить Уоррена Баффета с техническим анализом.

Робот анализирует отраслевые индексы и все входящие в них акции. В обойме робота 91 инструмент, в том числе Индекс ММВБ, РТС и три валюты: доллар-рубль, евро-рубль, евро-доллар.

---

В основе робота две скользящие средние:

1. Мувинг с долгим периодом 52 недели (год)

2. Мувинг с коротким периодом 13 недель (квартал)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал