Избранное трейдера Игорь Димов

Фильмы по теме - к длинным выходным

- 10 июня 2017, 21:59

- |

- комментировать

- 54 | ★13

- Комментарии ( 14 )

Как правильно рассчитать гарантийное обеспечение на фьючерс РТС?

- 10 июня 2017, 11:16

- |

К примеру, такая ситуация:

Базовое гарантийное обеспечение — 13 171,60р.;

Расчетная цена последнего клиринга — 103 020;

Лимит — 5160;

Цена заявки — 102 700;

Стоимость шага цены — 11,39530;

Радиус валютного курса — 12,00385.

Если я правильно понял, исходя из изменений в расчете ГО от 07.09.15, когда покупка совершается ниже расчетной цены, то формула подсчета ГО будет:

2L — (РЦ — Ц).

Если же совершается продажа ниже расчетной цены, то:

(РЦ — Ц) + 2L.

Исходя из этого, ГО в лонг и ГО в шорт должно быть:

1) (2L-(РЦ-Ц))*MinStepPrice/MinStep*(1+R/100) = 12 763,17 руб.(скидка при работе против тренда)

2) ((РЦ — Ц)+2L)*MinStepPrice/MinStep*(1+R/100) = 13 580 руб.(штраф при работе по тренду)

Имея на счету 15 620 руб. открыть позицию в 1 контракт, ни в лонг, ни в шорт, не представляется возможным (нехватка по лимитам). И только при наличии 20 000 руб. получается купить или продать 1 контракт, т.е. реальное ГО выходит 19757,4 руб.(3L). Опять же исходя из изменений от 07.09, ГО размером 3L должно быть только при покупке по верхнему лимиту или продаже по нижнему.

( Читать дальше )

От депозита и до полного слива - 6 советов

- 07 июня 2017, 08:40

- |

Поэтому решено действовать методом «от противного», давайте поговорим о том, как быстро и просто слить депозит.

1. Никогда не используйте демо-счёт!

Узнали, что такое биржа? Сразу открываем реальный счёт и пополняем его желательно с каждой з/п. Не забывайте при этом увеличивать риск в сделку, ведь депозит растёт! Открывать счёт лучше на форекс, зачем мучиться с документами на бирже, пару кликов и счет открыт! И не забудьте взять 100% бонус, чтобы депозит был еще больше!

2. Забудьте о стоп-ордерах, поэтому лучше открывать счёт сразу у брокера бинарных опционов, только у этих брокеров вы имеете замечательную возможность потерять всё сразу через минуту!

( Читать дальше )

Ошибки, которые мы допускаем в трейдинге

- 06 июня 2017, 13:54

- |

Вы решили попробовать торговлю на финансовых рынках? Вас всегда завораживали фильмы о Wall Street? Но не все уж так радужно, как на картинке. Путь трейдера нелёгкий и довольно тернистый, на котором Вам придется совершать неоднократные ошибки. Для начала я хочу рассказать вам об ошибках новичков:

1. Чрезмерные ожидания. Это наверное самая большая ошибка, которую каждый допустил, когда решил полностью изменить свою жизнь, погрузившись в торговлю. Каждый надеется, что стабильный заработок будет получать уже сразу, после того как обучился основам. Но даже спустя время бывают и взлеты, и падения. На самом деле все приходит с навыками и опытом, на обретение которых может уйти не один год.

2. Ожидание, что тренд повернётся в твою сторону. Тренд — твой друг! И это должно быть золотым правилом каждого, кто хочет заниматься торговлей на финансовых рынках. Скажу из личного опыта, что не всегда тренд идёт в сторону открытой позиции. Вполне нормальное явление, если он идёт против прогнозируемого направления. Что в таком случае делать? Время помогает понять, когда все же сделка не превратиться в прибыльную, и когда ее нужно закрыть и принять убытки.

( Читать дальше )

Нужно ли терйдеру смотреть фильмы именно в КИНОТЕАТРЕ?

- 04 июня 2017, 17:09

- |

Возможно, не всем понятна моя мысль и сейчас я отвечу почему я так считаю. Знаете ли Вы кто такой Галерист? Это профессиональный искусствовед. Например, чтобы разобрать картину «Медный змий» у опытных людей из Познавательного ТВ ушло больше часа, при этом разбор не закончен. Чтобы разобрать картину «Явление Христа народу» 48 минут и тоже не до конца. Ротшильды пошли по этим же стопам великих художников — делая обложку журнала Экономист и зашифровывая там информцию о мировых трендах. Но, потом я увидел, что в каждом фильме заложены те же принципы зашифровки информации. На эту тему я написал пост Плитка шоколада — Россия обманывает? и пост

( Читать дальше )

индикаторы работают (нет)

- 02 июня 2017, 16:11

- |

Сегодня проверим предсказательную силу индикаторов. Возможно, это сильно сказано. На основе своего скромного опыта, я считаю, что данные это первично. Если данные дерьмовые, что к ним не применяй, пользы от них не будет больше. А сами индикаторы, лишь другой вид на эти самые данные и как показывает опыт, первичные данные гораздо более удобоваримы для компьютерного интеллекта, чем данные с индикаторов. Зачастую последние системе приходится отсеивать как некий рандомный шум, хотя ты то знаешь, что даешь системе качественный «контент» в виде дополнительного индикатора RSI или ChaikinMoneyFlow))

В качестве оценщика будет выступать обычная feedforward нейронка, RNN тут не будет, мы попытаемся найти какую-то линейную функцию от показаний конкретных индикаторов и дальнейшем движением цены close.

Боеспособность нейронки проверим на искусственном датасете, который сгенерен по некой функции с несколькими параметрами. Вот график цен закрытия, сгенеренный по данной функции. Он даже визуально вполне прогнозируемый, хотя и не повторяется абсолютно.

( Читать дальше )

Фазы тренда | QUIK | Индикатор

- 02 июня 2017, 14:16

- |

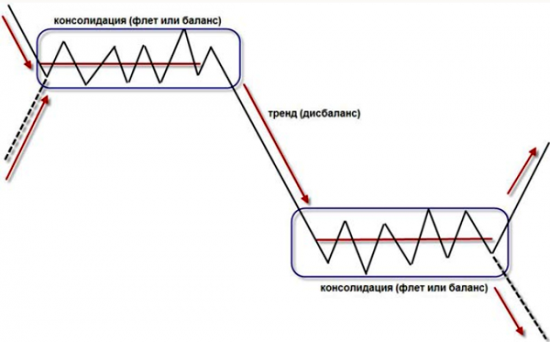

Фазы рынка/тренда. Метод Вайкоффа.

Суть метода Вайкоффа состоит в том, что крупный игрок не может просто купить или продать по рынку столько актива, сколько ему нужно, поэтому он использует для набора позиций узкие зоны консолидации, а потом начинает толкать рынок в нужную ему сторону, где он скинет набранный объем.

В момент, когда крупный игрок набирает позицию, на рынке наблюдается фаза баланса.

Ну а тренд – это дисбаланс.

Соответственно, если понять и принять такую структуру рынка, то несложно определить – цена всегда ходит в широком боковике, двигаясь от баланса к балансу.

( Читать дальше )

Индикатор звукового сигнала VR Alert

- 27 мая 2017, 12:19

- |

Индикатор VR Alert предназначен для своевременного оповещения трейдера о достижении ценой или временем заданного уровня. Основная задача программы привлечь внимание трейдера к торговому символу, на котором произошло касание ценового уровня установленного трейдером. Уровни могут быть как прямо горизонтальными так и под углом, что позволяет контролировать пробой тренда. Ценовые уровни индикатора можно двигать в ручную мышкой на графике, для этого нужно уровень выделить двойным кликом мыши.

Важно заметить, что начиная с версии 17.05 можно установить зону работы индикатора. Другими словами, если цена пересекает линию то будет звуковой сигнал. Пример: Вы растянули линию в направлении тренда с 01.02.2017 года по 15.05.2017 года так вот индикатор выдаст звуковой сигнал только в том случае если линия будет пересечена именно с 01.02.2017 года по 15.05.2017 года. Таким образом Вы можете ограничить по времени зону в которой хотите получить сигнал.

( Читать дальше )

Акции, которые не боятся кризисов: США

- 25 мая 2017, 16:58

- |

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько цена акции коррелирует с ценами большинства акций на рынке или с общерыночными фондовыми индексами типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобнее активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но и показывают стабильный многолетний рост котировок. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал