Избранное трейдера Евгений П.

Вам не кажется что что-то тут не так?🤔

- 31 июля 2025, 15:23

- |

С точки зрения логики, мне казалось, что сейчас резервы должны расти в первую очередь по юрикам, а не по физикам.

Ведь доходы физлиц растут, безработица рекордно низкая, ставки по кредитам физиков фиксированные.

У юриков все наоборот! Доходы падают, налоги растут, ставки рекордные и т.п.

На деле же мы имеем ровно обратную картину:

В отчете за полгода:

+10 млрд резервов по кредитам юрикам на портфель 16 трлн

+87 млрд резервов по кредитам физикам на портфель 7,5 трлн

Вам не кажется что что-то тут не так?🤔

(у сбера такая же картинка примерно)

- комментировать

- 6.8К | ★4

- Комментарии ( 49 )

Робот, который живёт в стене: мой опыт автоматизации торговли на Python

- 20 мая 2025, 05:13

- |

В предыдущих статьях я рассказывал, как пришёл к идее создания собственного торгового робота. Мотивация проста:

Автоматизация — алгоритм не спит, не нервничает и не занят своими делами.

Дисциплина — робот исключает эмоции, следуя правилам.

Тестирование — любую идею можно проверить на исторических данных, прежде чем рисковать деньгами.

Я всегда разделял два этапа: разработку торговых идей (логика стратегии) и реализацию механизма исполнения (отправка заявок, автотрейдинг). Сначала — бэктестинг и базовая оптимизация, и только потом — реальная торговля.

Поскольку я нахожусь в активном поиске подходящего решения для автотрейдинга и уже опробовал несколько рабочих вариантов, то эта статья представляет мои размышления об этом механизме исполнения заявок. Ваша критика или поддержка идей приветствуется.

Почему я не хочу использовать QUIК и Windows?

По моему мнению QUIK архаичен, нестабилен для автоматизации и требует оконной среды. Он не предназначен для headless-серверов (это компьютер без монитора, клавиатуры, мыши). QUIK + LUA или внешнее ПО — это сложная, криво документированная и уязвимая связка.

( Читать дальше )

10 лет назад я торговал на миллионы. Теперь я работаю в Яндекс еде за 150 рублей в час

- 18 февраля 2025, 20:12

- |

Звать меня Лысый. Аккаунт можете посмотреть, сколько ему лет, чтобы убедиться, что я не несу бред и не сошел с ума. До этого у меня еще года 4 был аккаунт на Комоне, кто помнит такую соцсеть. В общем, в качестве каких-то пруфов откопал вам какие-то старые записи, можете читать их по порядку.

Когда это все началось?

Не знаю, началась давно. Трудно выделить какой-то один момент, когда все пошло не так.

Сейчас мне почти 37. Я продал дедову квартиру в вложился в акции, когда мне было 22. Долгое время жил с трейдинга.

Потом несколько неудачных сделок, я испугался и купил квартиру и машину, шоб все как у людей. Но быстро понял, что это не мое. Лично я выделаю для себя этот момент как точку невозврата. Нет, не когда я продал эту квартиру. Когда повелся на песни «недвижимость — это надежно» и вытащил деньги с рынка, чтобы поиграться в инвестора в недвижимость. Большую часть своего капитала в абсолютных цифрах я потерял в бетоне. С тех пор у меня стойкая аллергия на недвижку.

( Читать дальше )

Прометей восставший!

- 02 декабря 2024, 22:39

- |

Перепросмотр — это ключевая практика для повышения качества своей жизни. Нужно вспомнить всё, что с тобой было, начиная с рождения. Перепросмотреть значимые фигуры из твоего прошлого.

Эта техника берет начало в книгах Карлоса Кастанеды. Мексиканские маги, в традиции которых обучался Кастанеда, проводили перепросмотр жизни из поколения в поколение на протяжении тысяч лет. Как они открыли эту технику, история умалчивает, а вот психолог Станислав Гроф пришел к ней вполне научным путем, проводя эксперименты над пациентами. Этот опыт описан в его книге «Области бессознательного» в главе о конденсированном опыте. Пациенты с тяжелыми психическими расстройствами исцелялись, когда вспоминали, осознавали первичную травму, событие из глубокого прошлого.

Возможно, что вам всего этого мало и вы хотите посмотреть на технику перепросмотра жизни еще с одной стороны. Понимание облегчается, когда читаешь про одно и тоже, написанное разными словами и авторами. Предлагаю вам точку зрения Роберта Антона Уилсона, изложенную в его книге «Прометей восставший (Психология Эволюции)».

( Читать дальше )

Новые облигации СФО Сплит Финанс: все вопросы – к Яндексу

- 02 декабря 2024, 22:29

- |

- AAA (ru.sf) от АКРА 25.11.24

- купон 24-24,5%, ежемес. (YTM до 27,4%)

- ~2,5 года (ориентир), 7,7 млрд. Сбор с 02.12 (уже идет)

- СФО выкупает у Банка пул кредитов и под их обеспечение выпускает облигации

- Заемщики платят проценты по кредитам, СФО платит из них купоны

- А по мере планового и досрочного погашения кредитов – облигации амортизируются пропорционально объемам погашения

Сам Сплит – маркетинговый инструмент банка для привлечения новых клиентов, по факту там довольно низкие ставки получаются, вокруг 20% плюс-минус, откуда и у кого получается 35% я не очень понял. Кроме того, размеры платежей по сплиту фиксируются сразу при выдаче, и досрочно его гасить никакой финансовой целесообразности нет, это имеет смысл только если клиент исчерпал кредитный лимит и хочет его восстановить под новую покупку

( Читать дальше )

Почему я торгую НОНФАРМ? 3 техники биржевой торговли

- 02 декабря 2024, 22:19

- |

Какая самая главная новость которую ждут трейдеры по всему миру каждый месяц? Какая биржевая новость имеет второе название - зарплата трейдера? Какое событие даёт возможность реализовать мечты о независимом финансовом будущем и «уволить себя» с наёмной работы? Конечно же это НОНФАРМ.

Что такое Нонфарм?

Nonfarm Payrolls это данные о занятости в несельскохозяйственном секторе США и выход этой новости провоцирует сильную волатильность которая даёт возможность хорошенько поторговать и за несколько часов сделать неплохую прибыль. Как это сделать если вы только начинаете изучать биржевую торговлю? Расскажу три техники которые использую сам.

Роман Корнев — Стратегия торговли нонфарм

Роман Корнев — Стратегия торговли нонфармЗа 30 минут до выхода этой новости я предупреждаю своих подписчиков в телеграм-канале, поэтому подписывайтесь чтобы не пропустить.

Если вы только начинаете торговать на валютном рынке, то важно выбрать надёжного брокера, который даёт торговать на новостях. Некоторые брокеры не дают вывести прибыль после того как вы заработали на нонфарме. Чтобы не наступать на эти грабли, рекомендую выбрать этого брокера. После открытия счёта обязательно напишите мне в телеграм, ведь всем кто пополнит счёт от 300$ я даю бесплатно свой курс по трейдингу для начинающих.

( Читать дальше )

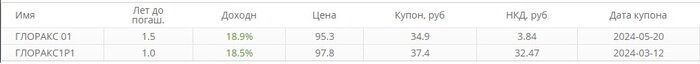

Новые облигации: Глоракс 001Р-02. Застройщик Glorax снова жаждет наших денег

- 11 марта 2024, 09:04

- |

Не буду скромничать: мне кажется, меня уже можно назвать главным «Глораксоведом» в инвест-сообществе. Только за последние 5 месяцев это уже третий обстоятельный разбор девелопера Глоракс и его облигаций от меня.

🧐Учитывая, что я держу оба предыдущих выпуска бондов Глоракса и отзываюсь о самом застройщике и его облигациях во вполне позитивном ключе (можно сказать, работаю внештатным PR-менеджером на всю свою немаленькую суммарную аудиторию), Глораксу пора бы начать меня поощрять. Можно квартирами, но в принципе я согласен на деньги или хотя бы на почётную грамоту в рамочке.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

А теперь серьёзно (хотя это тоже было серьёзно 😐).

🏗️Эмитент: ООО «Глоракс»

Глоракс (Glorax) — относительно молодой быстрорастущий девелопер из Петербурга. За 9 лет компания построила 18 объектов в Москве, Питере и Нижнем Новгороде. Глоракс также планирует возвести несколько жилых проектов общей площадью не менее 500 тыс. м2 в Казани.

( Читать дальше )

🔥 Облигации и банковские вклады: в топку! (результаты февраля)

- 03 марта 2024, 14:04

- |

Добрый день, друзья!

Искренне умиляюсь, когда на Смарт-Лабе публикуют очередную подборку самых выгодных банковских депозитов или самых доходных облигаций.

Ребята, Вы понимаете, что с помощью вкладов и облигаций можно в лучшем случае сохранить свои сбережения от инфляции, но ни в коем случае не обогнать её?

Сберегательные инструменты с нулевой реальной доходностью вполне допустимы при коротком горизонте планирования. А в длительном периоде (10-15 лет) сберегательная стратегия для настоящего инвестора недопустима (зачем вообще инвестировать, если реальная доходность равна нулю?).

Иначе – Вы не инвестор и на Смарт-Лабе Вам делать нечего.

👉 Если Вас интересуют банковские вклады, то вместо Смарт-Лаба Вам лучше почитать про мази от радикулита и другие новости для пенсионеров. В этом случае можете нажать на крестик, поскольку нижеследующее адресовано только настоящим мужикам истинным инвесторам.

___________

Возможно Вы считаете, что фьючерсы являются сугубо спекулятивным инструментом и поэтому несовместимы с долгосрочными инвестициями. Это означает, что Вы просто не умеете их готовить.

( Читать дальше )

- комментировать

- 17.2К |

- Комментарии ( 88 )

Облигации Глоракс на размещении

- 29 февраля 2024, 07:28

- |

Девелопер Глоракс в третий раз собирается выйти на рынок заимствований с запросом ни много ни мало на 1 000 000 000 рублей. Давайте посмотрим что это за эмитент и что он из себя строит.

Глоракс — это федеральный девелопер, который начал свою строительную деятельность с Санкт-Петербурга, и в последствии расширил её до всей области, Москвы, Нижнего Новгорода и Казани. Компания строит жильё от комфорт-класса до премиум-класса.

За 9 лет работы компания построила 1,4 млн. кв.м. в 18 проектах. Самый крупный проект компании — «Лиговский Сити» (800 тыс. кв.м) в Санкт-Петербурге. На сайте компании указаны 11 проектов в продаже ( в основном Санкт-Петербург) и 3 проекта на стадии «скоро в продаже».

В настоящий момент в обращении находятся 2 выпуска облигаций с остатком 2,5 млрд. рублей.

У компании имеются долгоиграющие планы выхода на IPO до 2026 года.

👀Что там по выпуску облигаций?

🏠Дата размещения — 15.03.2024г.

🏠Дата погашения — 05.03.2026г., то есть совсем короткие ресурсы, особенно для недвижимости.

( Читать дальше )

Что такое G-спред? Разбираемся, что творится на рынке облигаций

- 16 января 2024, 10:00

- |

Осенью 2023 на долговом российском рынке сложилась парадоксальная ситуация: некоторые корпоративные облигации с не самым высоким кредитным рейтингом предлагали МЕНЬШУЮ доходность к погашению, чем наши любимые сверхнадёжные ОФЗ с аналогичными сроками погашения. Что за … ?

Это наглядно показывает так называемый G-спред, по которому удобно отслеживать риск-премии облигаций в разных сегментах.

Обзоры инвестиционных инструментов, авторская аналитика и инвест-юмор — в моем телеграм-канале.

Понятие «G-спред» (от англ. G-spread), как и многие другие финансовые термины, пришло к нам от дурацких янки. Буква «G» является отсылкой к слову «government», т.к. спред по своей сути представляет собой разницу между доходностью облигации и интерполированной точкой на спотовой кривой доходностей государственных облигаций США (для облигаций в USD).

Аналогичный спред для рублёвых облигаций, соответственно, рассчитывается с привязкой к самым надежным российским долговым бумагам – облигациям Минфина РФ, они же ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал