Избранное трейдера CVIGUS

+1 Квалифицированный инвестор

- 25 февраля 2021, 16:07

- |

Преамбула или мой ответ Чемберлену Набиулиной

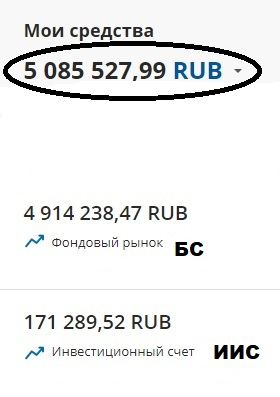

Завел в ВТБ брокерский счет и ИИС в ноябре 2019 года и так помаленьку осваивал биржу, читал книжки, смотрел вебинары и т.п. Весь суммарный оборот за 2020 год около 1,5 млн. И тут наш ЦБ и Набиулина в частности озаботилась судьбой бедных инвесторов, они ж неграмотные все. А давайте загоним их в стойло разрешим им только строго определенные действия. Вот так я и решил получить этот статус КИ — не для того, чтоб пуститься во все тяжкие, а просто не люблю, когда ставят ограничения и решают куда мне идти.Действие первое — набор оборота в 6 млн.

Почитав smart.lab, задав вопрос здесь и в службу поддержки ВТБ, начал действовать. Из ответа ВТБ узнал, что на текущий момент, для расчета берут данные, начиная с 01.04.2020. Считается по всем счетам и по полной цене фьючерса, а не по ГО.Завел 42 000 рублей на срочный рынок и за 3 рабочих дня накрутил фьючерсами SIH1 необходимый оборот в >6 млн.рублей. Обошлось это мне… в + 2000 рублей. Немного?, но и не минус. По своим ощущениям, сравнивая фондовый рынок и FORTS — это как едешь на первой передаче, и перешел на вторую… до третей (опционы) не дошел. Более спокойный вариант, можно покупать-продавать VTBM, но это либо в убыток (потери на комиссиях биржи), либо долго, да и денег надо побольше.

( Читать дальше )

- комментировать

- 7К | ★16

- Комментарии ( 12 )

Прогноз курса доллара, рубля (USDRUB), евро (EURUSD) и фунта (GBPUSD) на январь 2021 года

- 11 января 2021, 00:32

- |

Прежде всего дам ссылку на свой долгосрочный прогноз курса валют: Доллар 64/110, евро 180, EURUSD 1,7 и отдельно на прогноз курса евро (EURRUB) на 2021-2023 годы.

Криптоинвесторов избавит от эйфории статья с прогнозом по биткоину на 2021 год. И в ней нет хороших новостей.

А здесь рассмотрю ближайшие целевые уровни, которых может достичь цена в парах доллар/рубль (USDRUB), евро/доллар (EURUSD) и фунт/доллар (GBPUSD) в январе 2021 года. Материал написан 10 января 2021 года.

Одна картинка лучше тысячи слов.

прогноз курса доллара на январь 2021 года

Таким образом я ожидаю в январе 2021 года достижение целевого уровня 70,5 в паре доллар/рубль. Чуть ранее мной рассматривался сценарий временного укрепления доллара до 76-77, но после углубленного анализа графической картины и фундаментальных факторов, я его отмел (вероятность 1/10).

( Читать дальше )

Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

снизить процент по ипотеке за 1 минуту в день..

- 23 декабря 2020, 23:04

- |

Ипотека у меня лишь полтора года, брал не в банках «большой пятёрки», а в региональном ростовской области.

А вот когда взял — месяца через 2-3 бац! и ставки по ипотеке снизились на 0,5-1%. Да, тогда я огорчился, было. Но бОльшие неудобства доставляло отсутствие комфорта от размера общего долга и суммы переплаты банку. К тому же, до покупки квартиры рассчитывал на сумму кредита в 4,5 млн, а купил таки за 6 млн. ) Лучше больше, да лучше, ага. Тоскливо было, я не очень хорошо спал ночами, всё думалось что зря я так, погорячился, взял задорого.

Спустя месяцев 5 перечитал кредитный договор и взгляд зацепился за право писать в банк прошения об изменении ставки, пересчёта графика в связи с переплатами, ну и в целом, возможность пересмотреть условия. Ну, и написал, что типа хочу ниже процент, потому как… хочу! =) шучу… потому как снизилась ставка по ипотечным договорам с момента заключения договора мной. Меня вежливо послали, без объяснения причин, как и регламентировано текстом договора.

( Читать дальше )

❤ Пенсионный фонд "Кубышка". Итоги 172 мес. инвестирования в дивидендные акции РФ. Сентябрь 2020. "Вынужденная" ребалансировка в акциях Газпрома.

- 30 сентября 2020, 05:36

- |

Я инвестирую уже 14 лет — 172 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 тыс. руб, с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 170 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 520 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-сентябрь 2020 г.= 378 270 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 54 )

О чём надо думать вместо эмиграции. Россия в шаге от того, чтобы стать наилучшей для жизни страной

- 10 августа 2020, 22:59

- |

Природные ресурсы обеспечивают необходимый стартовый объём внутреннего рынка для быстрого достижения технологической независимости и душевого ВВП, превосходящего Германию.

Чтобы применить необходимую для этого активную промышленную политику государства, достаточно сбросить с глаз либеральные шоры, освободиться от интеллектуального порабощения либеральными догмами. Всего-то вчитаться и уразуметь «Как богатые страны стали богатыми, и почему бедные страны остаются бедными». Эту книгу написал Эрик Райнерт. Либералы делают вид, что её не существует.

Если бы в 2016 прошло её всенародное обсуждение, россияне не отвергли бы 98.5% голосов единственную программу выхода России из технологической отсталости. Новый шанс может быть в 2021.

Увы, россияне не подозревают, как плотно их сознание опутано либеральными догмами. Ну как «мещанин во дворянстве» не подозревал, что всю жизнь говорил прозой.

Демократия, права человека и прочая либеральная шелуха, — вся эта надстройка вырастает на материальной базе конкурентоспособной обрабатывающей промышленности и богатства страны. Об этом с самого начала пишет Джо Стадвелл в книге «Азиатская модель управления». Япония переняла эту модель у канцлера Бисмарка в Германии. Эта модель выхода из отсталости универсальна, на все страны и времена.

( Читать дальше )

Режь убытки, дай прибыли течь!

- 28 июля 2020, 17:19

- |

В начале я определяюсь с максимальным объемом позиции с которым я могу себе позволить войти в рынок по данному инструменту, потом разбиваю этот объем на три части.

Как только определился с точкой входа, вхожу в рынок с 1/3 этого объема и устанавливаю стоп лосс. Дальше всё просто если цена идёт не в мою сторону, то я принимаю убыток меньше чем бы получил входя всем объемом.

Но, допустим цена пошла в мою сторону и пробила нужное мне сопротивление, я открываю ещё одну сделку переводя первую сделку в безубыток, и устанавливаю стоп лосс на уровне безубыточности первой позиции.

Теперь я рассчитываю что цена пойдет намного дальше, и если так происходит перевожу вторую сделку в безубыток и открываю последнюю позицию после пробитья очередного сопротивления.

Это классика и это работает, это очень эффективный метод и позволяет терять мало когда ошибся и зарабатывать много когда был прав, но требует определенных навыков.

Нужно быть готовым к тому что большинство сделок окажутся убыточными, но с таким подходом у трейдера есть шанс остаться на плаву.

Именно такой подход и отличает игру на бирже от игры в казино, делая спекуляцию ближе к бизнесу!

Изменись или умри.

- 08 июня 2020, 19:30

- |

Это уже пятая статья моей истории «10 лет в трейдинге». Если вы не читали предыдущие две части, рекомендую эту отложить и прочитать часть 3 и часть 4, иначе вам будет тяжело понять всю суть повествования этой главы.

Что же мы имели к середине 2013 года? — Полностью сформированную стратегию, четкие правила по торговле, отсутствие стопов, целый ряд правил по “роллированию” позиции, а также, самое важное правило — это когда наш счет достигает отметки -20%, мы обязаны закрыть все позиции.

Торговля ребят в офисе развивалась хорошо. Мы увеличиваем свои объемы, зарабатываем проценты к своим счетам и торгуем, в целом, стабильно. Появлялись новые идеи. Под них писались правила. Эти правила внедрялись в нашу торговую систему. Практически каждый день я и наш инвестор встречались у него дома, часто по выходным, где мы искали новые паттерны, совершенствовали старые, и находили неэффективности нашей торговли, которым практически сразу находили объяснения, делали правила для торговли, чтобы в этой неэффективности не оказываться. Все шло по нарастающей вверх. Система дает хорошие проценты. Мы расширяем офис и приглашаем новых трейдеров, обучаем их. Думаем об открытии филиала в Киеве. Ряд трейдеров начали делать роботов и с утра до вечера занимались написанием программ для автоматической торговли. Короче, все «цветет и пахнет».

( Читать дальше )

Экономический дайджест 17.05.2020

- 17 мая 2020, 19:30

- |

Пара доллар/рубль на прошедшей неделе подросла и закрылась на уровне 73.58. Среднесрочно пара, возможно, находится в волне 2 конечного диагонального треугольника с 86 (или закончила её), который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 2 400 с 4 100 до 6 500. Индекс РТС упал и закрылся на уровне 1107.49, есть все основания полагать, что он находится в волне Е треугольника с 2008 года или уже закончил её (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) вырос, установил новый исторический максимум (608.16) и закрылся на нём. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

( Читать дальше )

Правила выживальщика на Московской бирже(пост 214)

- 10 мая 2020, 16:37

- |

Итак, поехали:

1. ограничивать риски;

2. торговлю новичку начинать с акций;

3. не торговать на плечи;

4. не торговать срочный рынок первые 3-5 лет;

5. не торговать опционы вообще;

6. не торговать на заемные деньги;

7. не брать в (рот) ДУ;

8. не следовать рекомендациям аналитиков;

9. депозит должен быть более 500 тыс. руб. и выше нет ограничений;

10. не следовать автоследованию;

11. понимать стакан и график;

12. торговать валютными парами;

13. научиться терпению;

14. не тильтовать;

15. не делать сделки от того чтобы только сделать;

16. не торговать наскоками, а отдаваться рынку полностью;

17. знать четыре арифметических действия, проценты и сложные проценты;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал