Избранное трейдера Burunduk

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

- комментировать

- 372 | ★103

- Комментарии ( 37 )

Вся суть политики ФРС – в прогнозах FOMC

- 27 сентября 2016, 13:31

- |

Изучаем прогнозы Комитета по открытым рынкам, чтобы разобраться в процессах, происходящих в глубинах центробанка США.

Не будем рассматривать заявление Йеллен, как не будем читать и сопроводительное заявление Комитета по открытым рынкам по результатам заседания. А изучим прогнозы членов FOMC, так как именно они содержат в себе самое правильное выражение мыслей и мнений чиновников, принимающих решения за весь Федеральный Резерв. От заседания к заседанию эти прогнозы меняются, и меняются не в лучшую сторону, что лучше всяких громких слов говорит нам об отношении «профессоров из ФРС» к состоянию штатовской экономики.

Несомненно, любые текущие данные не скажут нам ничего без изучения динамики изменения этих данных, поэтому прогнозы FOMC интереснее всего смотреть, начиная от истории к настоящему времени. Не нужно уходить во тьму веков, достаточно взглянуть на прошедшие пару лет, этого будет достаточно для осмысления процессов, происходящих в глубинах Федерального Резерва.

( Читать дальше )

Лидеры пятилетнего роста, но не пузыри. Европа

- 14 сентября 2016, 00:06

- |

Мы открываем осеннюю серию обзоров о компаниях, прибыли которых сильнее всего выросли за 5 лет (с сентября 2011 до сентября 2016), и которые, при этом, не являются пузырями.

( Читать дальше )

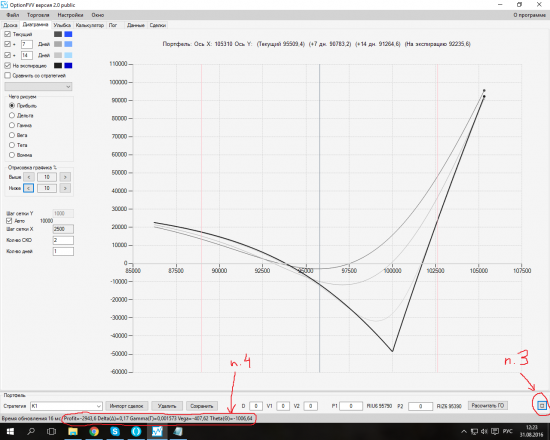

Анализатор опционных позиций. OptionFVV. Версия 2.0 public

- 31 августа 2016, 13:09

- |

В моем анализаторе большие изменения, поэтому версия сразу 2.0. Основная тема данной версии, это DDE сервер и скорость.

DDE сервер мне писал профессиональный программист Дмитрий, я ему безумно благодарен, потому что он мне его писал абсолютно бесплатно, без всякой корысти и жажды наживы. Всегда восхищался такими людьми, так что Дмитрий «партия» тебя не забудет.

Я бы конечно написал когда нибудь DDE сервер, но у меня руки до него дошли бы только через 2 года, наверное.

Итак изменения (очередность такая как я программировал):

1. История улыбки теперь не сохраняется если сделаны сделки только фьючерсом. История сохраняется, если были сделки только над опционами.

2. При удалении стратегии, файл истории этой стратегии теперь тоже удаляется, раньше не удалялся в итоге эти файлы росли.

3. Сделал возможность скрытия портфеля нажатием одной кнопки, при нажатии её еще раз, портфель примет предыдущее состояние.

4. Сделал отображение греков и профита в подвале главной формы. Это необходимо для того чтобы контролировать их при свернутой форме «Портфель».

( Читать дальше )

Высокодивидендные, но надёжные компании. Европа.

- 23 августа 2016, 00:39

- |

Виктор Аргонов представляет очередной рейтинг акций — на этот раз мы поговорим о европейских компаниях, регулярно радующих инвесторов высокими дивидендами.

( Читать дальше )

Библиотечка для алготрейдера

- 02 августа 2016, 10:26

- |

1-я часть

2-я часть

3-я часть

4-я часть

5-я часть

6-я часть

7-я часть

8-я часть

Полный список текстов:

> list.files(«E:/syst/lib»)

[1] "_algo_ algotrading.pdf"

[2] "_algo_ IntroductionToAlgorithmicTradingStrategies.pdf"

[3] "_algo_ stan.pdf"

[4] "_bayes_ applied bayesian modelling.pdf"

[5] "_bayes_ bajesovskie seti… logiko-veroyatnostnyj podxod.djvu"

[6] "_bayes_ bayesian statistical modelling.pdf"

[7] "_bayes_ BayesNets.pdf"

[8] "_bayes_ байесовские методы маш обуч.pdf"

[9] "_bayes_ введение в методы байесовского статистического вывода.djvu"

[10] "_caus_ Application of adaptive nonlinear Granger causality.pdf"

[11] "_caus_ Causalities of the Taiwan Stock Market.pdf"

[12] "_caus_ granger causality — theory and applicts.pdf"

[13] "_caus_ grangercausality.pdf"

[14] "_caus_ sugihara-causality-science.pdf"

[15] "_caus_ Причинный анализ в статистических исследованиях.djvu"

[16] "_change_ adaptive filtering and change detection.djvu"

[17] "_change_ detection of abrupt changes.pdf"

[18] "_change_ Efficient Multivariate Analysis of Change Points.pdf"

[19] "_change_ nikiforov_i_v_posledovatelnoe_obnaruzhenie_izmeneniya_svoist.djvu"

[20] "_change_ zhiglyavskii_a_a_kraskovskii_a_e_obnaruzhenie_razladki_sluch.djvu"

[21] "_change_ адаптивный метод обнаружения нарушений закономерностей по наблюдениям.pdf"

[22] "_change_ Момент разладки Чернова.pdf"

[23] "_change_ обнаружение изменения свойств сигналов и динамических систем.djvu"

[24] "_change_ обнаружение моментов разладки случайной последовательности.pdf"

[25] "_change_ обнаружение нарушений закономерностей по наблюдениям при наличии помех.pdf"

( Читать дальше )

Структурный продукт "FinEx на стероидах - еврооблигации"!

- 24 июля 2016, 11:31

- |

На Мосбирже торгуется ETF FXRU, которая повторяет индекс еврооблигаций российских компаний. Способ репликации — физический (т.е. ФинЭкс реально покупает облигации), при этом купонные платежи реинвестируются. Инструмент имеет базовую валюту доллар США, но торгуется в рублях (в пересчете по курсу). То есть подвержен валютному риску — когда доллар растет к рублю, растет и цена FXRU, когда доллар падает — цена тоже падает. Нам бы хотелось купить этот облигационный индекс и получать доход от роста индекса и реинвестирования купонных платежей. Но при этом не зависеть от курса доллара. Важный момент, если мы сможем избавиться от влияния курса, то купонная доходность индекса (около 5%) будет долларовой, в пересчете на рубли. А 5% долларовой доходности это по нашим временам — это огого!

( Читать дальше )

Нефть + ставка по EURODOLLAR = нефтедоллар

- 18 июля 2016, 11:08

- |

Вводная

Всегда, когда слышал слово «нефтедоллар» понимал, что речь идет о нефти как источнике энергии и долларе как основной мировой валюте и слово воспринимал как характеристику современного времени и никогда не думал, что увижу самую высокую корреляцию между двумя этими продуктами в реальности. Об этом собственно и пост.

Кто не сталкивался с EURODOLLAR, то стоит глянуть данную статью по ТОП-10 самых ликвидных фьючерсов в мире http://ru.saxobank.com/trading-products/futures/top-10-samih-likvidnih-fychersov-v-mire и там EURODOLLAR — это ТОП-1, учитывая, что это ставка заимствования в долларах, то речь идет от 13 трлн. (минимальная оценка, что слышал) до 19,3 трл.долларов (долг США, http://www.abird.ru/articles/USA_debt )

График EURODOLLAR

График фьючерса EURODOLLAR очень скучный, вот к примеру данные за последнею неделю с 11.07.2016 по 17.07.2016 (Скрин 1). Цена ставки = 100% — ставка в долларах. Кто покупает фьючерс в 1 лот берет на себя обязательство взять в долг 1 млн.долларов по ставке, которая в цене, кто продает берет на себя обязательство дать в долг 1 млн.

( Читать дальше )

Нефть и спреды: Объемы из спредов нашлись в объемах фьючерсов

- 16 июля 2016, 14:05

- |

Вводная

Для всех кто читал пост «Нефть: Откуда объемы? Из спредов вестимо..», ссылка http://smart-lab.ru/blog/338943.php, думаю обратили внимание, что в ходе дискуссии, а попадают ли объемы из спреда в объемы фьючерса, было 2 скрина с объемами во фронтальном фьючерсе по нефти (АВГ16) и фронтальном спреде по нефти (АВН16-СЕН16), на основе которых был сделан вывод, что вроде бы объемы не попадают сразу, а попадают в конце дня и поэтому объемы из спреда не должны существенно влиять на фьючерсы.

Так вот это не так, по итогам всех исследований этой темы оказалось, что объемы спредов есть в объемах фьючерсов и появляются они там в момент сделки на спредах. Об этом собственно и пост.

Немного истории вопроса

Привожу те самые 2 скрина, на которых явно видна разница в объемах между спредами и фьючерсами.

Скрин 1. Объем в спреде нефти АВГ16-СЕН16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале

( Читать дальше )

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал