SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Bass

Автообновление ленты

- 15 ноября 2015, 10:37

- |

Теперь тут http://smart-lab.ru/allblog/ есть автообновлятор ленты 1 минутный.

Удобно, если много мониторов, кинул на один эту ленту и все время видишь что новенькое появилось:)

Что еще запилить?:)

Удобно, если много мониторов, кинул на один эту ленту и все время видишь что новенькое появилось:)

Что еще запилить?:)

- комментировать

- 11 | ★7

- Комментарии ( 50 )

Хочу, как Вася

- 14 ноября 2015, 17:35

- |

Товаристчи! Я в трейдинге новичок, веду торговлю интуитивно, черточками и пр. не пользуюсь, куплю бумажку-другую и держу ее долго, иногда на селте $ прикупаю и все. А сейчас хочу купить т.н. «синтетику» или «рубле-бочку», а как это сделать — не знаю, т.к. с фьючерсом не знаком. Так то механизм понятен: купил нефть и $, один вниз — другой вверх, или наоборот, дождался нужной цены — скинул; но какие пропорции выбрать? Почему Василий советует брать в пропорции 2:1 www.itinvest.ru/analytics/reviews/daytrading/9019/? Почему не 1:1? Ответьте, плиз, кто знает, желательно поподробнее, позануднее, разжевывая все детали (для вас они могут показаться априори понятной мелочугой, а для меня важной информацией для принятия решения). Заранее благодарю…

Редактирование стакана котировок

- 13 ноября 2015, 20:14

- |

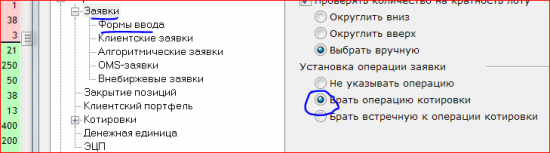

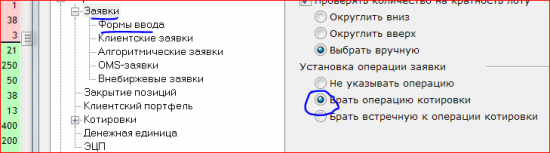

Вчера задал такой вопрос: В инструкции к квику не нашел как поменять, что бы при щелчке левой кнопкой мышки по нижней части стакана, устанавливалась заявка на покупку, а по верхней — продажу. Сейчас нашел ответ

Опционы для подростков. (крайняя, десятая история)

- 13 ноября 2015, 18:20

- |

Рассмотрим некоторые нестандартные стратегии. Ну те, о которых я не читал. Но они имеют право быть. Первая это гибридная бабочка. Если это так можно назвать. Мы знаем активы которые входят в индекс. Как правило, они двигаются параллельно, но могут и возникать арбитражные ситуации. Как их различать вопрос отдельный. Здесь реализация с помощью опционов.

Я покупаю два спреда. На путах и на колах. Мишкин и Бычковый. Но на разных активах. РИ и Сбер. Примерно на одну сумму. Но так, что бы прибыль от РИ компенсировала убыток от Сбера и наоборот.

( Читать дальше )

В чем особенность торговли фьючерсом на RTS?

- 13 ноября 2015, 05:45

- |

Всем привет! Давно уже торгую акциями, но фьючерсами не торговал. Написал я робота, который судя по тестам неплохо работает на сбере. Но комиссия все сжирает и сводит эффект на нет. Прогнал на данных по фьючерсу RTS — норм., работает. Комиссия там насколько я знаю меньше. У ВТБ 4 рубля за контракт. Вопрос что такое контракт? Это сделка вся целиком или цена за лот? Какова минимальная цена входа на FORTS? Как открывать счет FORTS? Какие еще особенности? Что с ликвидностью на протяжении месяца? Я так слышал, что ближе к 15 числу месяца ничего не возможно продать.

Нефть: Рублебочка перескакивает в новый контракт, вью на завтра...

- 12 ноября 2015, 23:57

- |

В последние дни нефтянное ралли дает интересные кейсы при торговле парой СИ-Брент, т.е. нефтью за рубли на фортс.

для непосвященных — это одновременная покупка/продажа некого количества наиболее близких и ликвидных контрактов СИ и Брент.

До вчерашнего дня таковыми были SiZ5 и Br-11.15 текущая пропорция 12 брентов на 5 сишек в ноябрьском контракте и завтра массово переходим на новый декабрьский BR-12.15 c декабрьской же сишкой в пропорции 11/5

Мой прогноз перехода примерно такой:

ноябрьский контракт

Декабрьский контракт:

( Читать дальше )

для непосвященных — это одновременная покупка/продажа некого количества наиболее близких и ликвидных контрактов СИ и Брент.

До вчерашнего дня таковыми были SiZ5 и Br-11.15 текущая пропорция 12 брентов на 5 сишек в ноябрьском контракте и завтра массово переходим на новый декабрьский BR-12.15 c декабрьской же сишкой в пропорции 11/5

Мой прогноз перехода примерно такой:

ноябрьский контракт

Декабрьский контракт:

( Читать дальше )

Обзор сканера Уоррена Баффета

- 09 ноября 2015, 17:57

- |

Компании, попавшие в сканер Баффета, это потенциальные компании-кандидаты, которые бы возможно приобрел Баффет, не будь у него такого большого капитала. Сканер Баффета ProValue – это прежде всего качественный анализ компаний, в отличие от одного лишь количественного, который применял Грэхем.

Любимая цитата Баффета «Лучше купить чудесную компанию по приемлемой цене, чем заурядную компанию по чудесной цене» всегда налагает некоторую премию на хорошие компании. Такие компании всегда торгуются выше балансовой стоимости (book value) и купить их ниже практически невозможно, разве что во время сильнейшего кризиса.

Основные критерии компании Баффета:

( Читать дальше )

Любимая цитата Баффета «Лучше купить чудесную компанию по приемлемой цене, чем заурядную компанию по чудесной цене» всегда налагает некоторую премию на хорошие компании. Такие компании всегда торгуются выше балансовой стоимости (book value) и купить их ниже практически невозможно, разве что во время сильнейшего кризиса.

Основные критерии компании Баффета:

- Компания 10 лет получала прибыль и у нее росла внутренняя стоимость (book value или tangible book value)

- Высокая рентабельность акционерного капитала (ROE) и всего капитала (ROIC)

- Текущая цена компании позволяет получить самую высокую доходность (Earnings Yield = Earnings/Price)

- У компании благоприятные перспективы на будущее. (Данный критерий тяжело автоматизировать на базе сканера Баффета и поэтому требует дальшейшего ручного вмешательства аналитика, после выборки результатов. Чтения пресс-релизов, годовых и квартальных отчетов)

( Читать дальше )

Отраслевой анализ российского рынка облигаций

- 08 ноября 2015, 17:38

- |

В какой-то момент стало интересно взглянуть на российский рынок облигаций шире, чем просто анализ торгуемых бумаг в настоящее время.

Рынок облигаций в России достаточно молодой, тем не менее, далеко не каждый кто давно работает на рынке инструментов фиксированной доходности (fixed income), сможет рассказать о таких общих аспектах рынка как: общее количество выпущенных облигаций; количество уже погашенных и непогашенных; количестве представленных на рынке эмитентов и их отраслевой принадлежности, а также об общем размещенном совокупном размере обязательств в прошлом и в настоящем.

Анализ облигаций, находящихся в обращении, несомненно, превалирующий момент в оценке рынка долговых инструментов в целом. Но без учёта исторических данных текущий анализ, будет выглядеть не полным.

1. Анализ общих данных российского рынка облигаций

Анализ рыночных облигаций затрагивает период последних 18 лет (1997- 3 ноября 2015).

Приблизительное количество размещенных рублевых выпусков облигаций за этот период составило ~ 3 167 на общую сумму порядка ~ 31 трлн. рублей. Из которых 59% выпусков облигаций уже погашено.

( Читать дальше )

Рынок облигаций в России достаточно молодой, тем не менее, далеко не каждый кто давно работает на рынке инструментов фиксированной доходности (fixed income), сможет рассказать о таких общих аспектах рынка как: общее количество выпущенных облигаций; количество уже погашенных и непогашенных; количестве представленных на рынке эмитентов и их отраслевой принадлежности, а также об общем размещенном совокупном размере обязательств в прошлом и в настоящем.

Анализ облигаций, находящихся в обращении, несомненно, превалирующий момент в оценке рынка долговых инструментов в целом. Но без учёта исторических данных текущий анализ, будет выглядеть не полным.

1. Анализ общих данных российского рынка облигаций

Анализ рыночных облигаций затрагивает период последних 18 лет (1997- 3 ноября 2015).

Приблизительное количество размещенных рублевых выпусков облигаций за этот период составило ~ 3 167 на общую сумму порядка ~ 31 трлн. рублей. Из которых 59% выпусков облигаций уже погашено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал