SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Bullet

Немного о себе

- 20 марта 2013, 13:03

- |

Привет!

Я интересуюсь торговлей опционами, а именно пытаюсь сделать

— прогноз улыбки;

— сформулировать основы построения улыбки;

— арбитраж улыбки.

В ближайших планах:

— построить модель подъема крыльев,

— сделать свою рыночную биржевую улыбку .

Пишу роботов самостоятельно.

Готов общаться на темы опционной торговли.

Я интересуюсь торговлей опционами, а именно пытаюсь сделать

— прогноз улыбки;

— сформулировать основы построения улыбки;

— арбитраж улыбки.

В ближайших планах:

— построить модель подъема крыльев,

— сделать свою рыночную биржевую улыбку .

Пишу роботов самостоятельно.

Готов общаться на темы опционной торговли.

- комментировать

- 427 | ★4

- Комментарии ( 44 )

Волатильности достаточно?

- 19 марта 2013, 20:21

- |

Некоторое время назад все сетовали на низкую волатильность. Ну как, теперь хватает? Много выигравших от её увеличения? Рынок ходит как в старые дорые времена. И это только начало. Надеюсь все в профитах.

А вообще, лично меня, раздрожает когда кто-то начинает пенять на рынок и винить его в своих ошибках. Какие бы ни были условия на рынке в данный момент — он всегда прав. А ты, трейдер (это я себе), или приспосабливайся или уё… й.

ответы на вопросы по опционам (фуршет)

- 19 марта 2013, 13:50

- |

Так получилось, что я пропустил месяц февраль. Главная причина - я просто вымотался за последнее время. К тому же хотел ответить на один вопрос для завтравки, но вопрос оказался слишком емким и требующим размышлений, на которые у меня просто не было сил, я поздно сообразил что это ловушка и я так и не начну отвечать :-) Так что начну топик с чистого листа.

В настоящее время я временно прекратил торговлю — нужен приличный отд ых (3-6 месяцев). Буду заниматься другими делами, но все так или иначе связано с рынком. В настоящем топике постараюсь ответить и на накопившиеся вопросы и на заданные здесь.

В настоящее время я временно прекратил торговлю — нужен приличный отд ых (3-6 месяцев). Буду заниматься другими делами, но все так или иначе связано с рынком. В настоящем топике постараюсь ответить и на накопившиеся вопросы и на заданные здесь.

Мини-опционы на CBOE

- 18 марта 2013, 20:48

- |

В понедельник, 18 марта 2013, Чикагская биржа ( Chicago Board Options Exchange, Inc («CBOE»)), запустит торговлю мини -опционами на 5 акций:

Более подробно на сайте биржи CBOE http://www.cboe.com/micro/mini/

Источник: http://optiontraders.ru/

- Apple — тикер AAPL

- AMAZON — тикер AMZN

- SPDR Gold Shares — тикер GLD

- GOOGLE- тикер GOOG

- SPDR S & P 500 ETF — тикер SPY

Более подробно на сайте биржи CBOE http://www.cboe.com/micro/mini/

Источник: http://optiontraders.ru/

Торговые роботы на Wealth-Lab в народ!

- 18 марта 2013, 19:18

- |

Программировать торговых роботов это просто и недорого !

С радостью хотим сообщить Вам, что у StockSharp стартует свой собственный курс обучения по программированию и запуску торговых алгоритмов в Wealth-Lab с использованием адаптера S#.WealthLab для интеграции с Quik,PlazaII и другими торговыми платформами!

Сейчас есть возможность записаться на курс с дисконтом в 30 %!

Все подробности тут!

А так же ознакомительное видео по курсу с использованием адаптера:

WealthLab from StockSharp on Vimeo.

Также с радостью ответим на все возникшие у Вас вопросы:

lesson@stocksharp.com

В свете поста про проницательность брокера

- 18 марта 2013, 18:21

- |

Я помню в начале лета 1998 года году когда я был маленький и наепнулась Российская биржа с ее рекордными оборотами по фьючерсам то расчетные фирмы просто всех кинули. Но кинули в разных пропорциях. Кому то из клиентов заплатили 3% от суммы средств на брокерском счете, кому то 5%, а кто то и ничего не заплатил своим клиентам. И только банк Российский кредит заплатил своим клиентам, в том числе и мне, 51% от суммы средств, гордо говоря что они самые лучшие и проницательные. На самом же деле как потом оказалось банк просто уводил деньги с биржи для затыкания текущих проблем своего платежного баланса. Ведь впереди был август 1998 год когда «замерло все до рассвета» :)

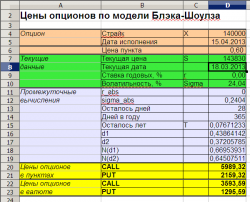

Калькулятор цен опционов

- 18 марта 2013, 14:54

- |

Калькулятор цен опционов по модели Блэка-Шоулза, в формате OpenOffice Calc, но вроде это и Excel это умеет читать.

( Читать дальше )

( Читать дальше )

Послевкусие от встречи Smart-Lab + ЭкОнОмЕтРиКа без формул

- 18 марта 2013, 12:39

- |

Smart-Lab 16.03.13: Адреналин от выступления, новая информация, знакомство с интересными людьми – получены!..=) Печаль, что была необходимость уехать раньше.

Хочется сказать спасибо Тимофею за поддержку и организацию, выступающим за доклады, аудитории за вопросы!..

Тяжело было осветить за полчаса поднятую мной тему. Для тех, кому интересно, периодически буду выкладывать информацию, относящуюся к эконометрическому моделированию.

…начну с простого:

В самом общем смысле временной ряд – это последовательность количественных характеристик какого-либо процесса, измеренных через одинаковые промежутки времени. Временными рядами в трейдинге являются, к примеру, цены закрытия часа либо дня, годовые доходности актива (тиковые данные не являются временным рядом). Принципиально важными свойствами временных рядов является строгая упорядоченность и стационарность.

- Упорядоченность – информацию несут не только сами значения количественного показателя, но и их расположение относительно друг друга.

( Читать дальше )

System of "sanches". Бесплатный грааль.

- 15 марта 2013, 23:35

- |

Совсем перестали колллеги выкладывать что то интересное, на чём можно заработать денег на ФР РФ.

Стыдно, товарищи!!!

Начинать приходится с себя...

Стратегия следующая:

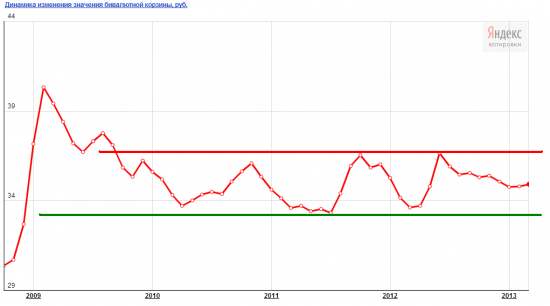

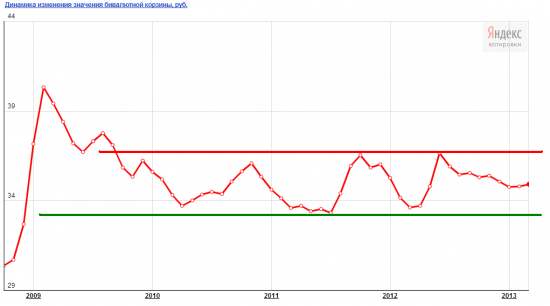

ЦБ РФ держит корридор по бивалютной корзине уже в течении 3х лет.

Открываем два графика — рубль-доллар и рубль-евро:

( Читать дальше )

Стыдно, товарищи!!!

Начинать приходится с себя...

Стратегия следующая:

ЦБ РФ держит корридор по бивалютной корзине уже в течении 3х лет.

Открываем два графика — рубль-доллар и рубль-евро:

( Читать дальше )

Математические досуги

- 13 марта 2013, 23:52

- |

Занимательный трактат о роли случайности в работе трейдера с точки зрения математической науки

Как выяснилось на «финансовом супермаркете», хозяин данного заведения очень любит математику. (Правда рассуждает о ней так, как подобает истинному гуманитарию :-) Поэтому думаю, не будет оффтопиком, если я опубликую некоторые результаты своих упражнений в математике. Обещаю изложить всё максимально популярно, доступно, не грузить энтропией, принципом неопределённости, и прочими заумными штучками :-) Только старая добрая теория вероятностей и математика уровня выпускного класса средней школы. Но сразу хочу предупредить, я – старый графоман и букв будет много!На самом деле, надо сказать Тимофею спасибо за саму идею поднять математическую тему. Я, знаете ли, ещё не настолько крут в трейдинге, чтобы писать на извечную тему «куда пойдёт рынок» (хотя у меня такое впечатление, что многие из пишущих знают о рынке даже меньше, чем я ;-). А вот по математике я вроде ещё что-то помню со школьно-институтских времён :-)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал