SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Bullet

Сапунов А. ИССЛЕДОВАНИЕ: ПОКУПАЙ ЗА 3 ДНЯ ДО КОНЦА МЕСЯЦА, А ПРОДАВАЙ ТРИ ДНЯ ПОСЛЕ НАЧАЛА МЕСЯЦА

- 27 ноября 2013, 20:59

- |

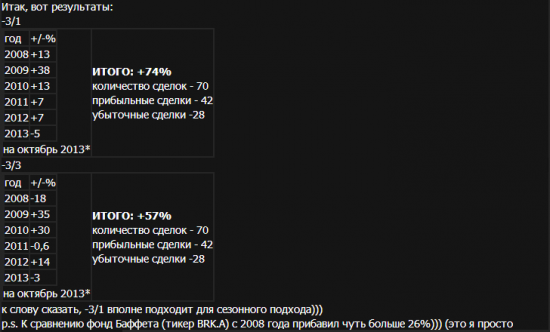

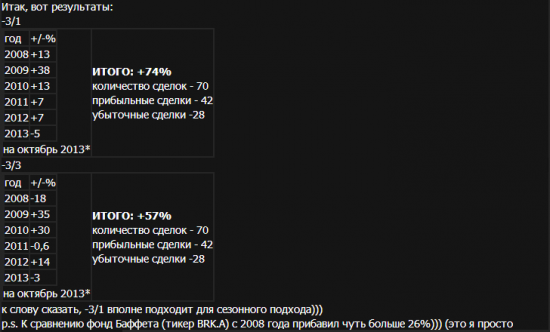

Команда samurinvest.com решила провести ряд доходных статистических исследований на предмет различного рода закономерностей. Сегодня мы подготовили свое мнению о том, что движение на рынках часто случаются в течении следующего периода: три дня до нового месяца и три дня после его начала. Мы взяли данные по фьючерсу на индекс РТС с 2008 года и подсчитали, что было бы если следовать данному периоду, то есть покупать за три дня до и продавать спустя три дня нового месяца. Сразу оговорюсь мы комбинировали периоды -3/1;-2/1;-1/1;-1/2;-1/3 и т.д. В итоге оптимальным периодом вышел -3/3 и -3/1. Итак, вот результаты:

Оригинал-

http://samurinvest.com/blog/?page=post&blog=main&post_id=62

Оригинал-

http://samurinvest.com/blog/?page=post&blog=main&post_id=62

- комментировать

- 12 | ★13

- Комментарии ( 10 )

При каких плечах рынок превращается в казино

- 25 ноября 2013, 10:46

- |

Все-таки вчерашняя дискуссия заставила меня точно подсчитать границы плечей для приращений 5-ти минуток (без междневных гэпов), при которых любое статотличие цен от абсолютно непредсказуемой последовательности будет «съедено» существующей непредсказуемой составляющей в ценах. Как и в любом статисследовании мы получим две цифры:

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

отзывы и советы по языку C#

- 24 ноября 2013, 22:37

- |

Профессионалы своего дела, поделитесь с чего начать для изучения C# тем кто в програмировании вообще не шарит. И подойдет ли данный язык для алготрейдеров? спасибо

Строил хижину годами...

- 23 ноября 2013, 16:59

- |

Строил хижину годами… Под этими словами я подразумеваю следующее: я честный россиянин стал заботится о своем будущем чуть ли не с детских лет. Недоедал ночами, все копил, собирал в норку. Разбивал суммы по банкам в смысле наилучшего процента на депозите. Думал, что так и проживу остаток жизни спокойно, наслаждаясь процентами и не парясь, гоняя на бирже где-нибудь на Таити и кушая арбузы по два -четыре контракта. Переводя пособие на жизнь(пенсию ) на карточку.

И вдруг какие-то дядьки из Мастер банка опрокинули мою надежду о безбедной старости. Причем, я совсем не касался этого банка. НО все в жизни взаимосвязано. Пузатые дятьки опрокинули мою надежду из-за своей чрезмерной жадности к наживе, к легкому получению процента за отмывание безнала в нал((((.

Сломали мои настройки с депозитами, пришлось срочно все перестраивать, разбивать активы на суммы, меньшие чем покрывает АСВ и бегать по кредитным организациям и т.п.

( Читать дальше )

И вдруг какие-то дядьки из Мастер банка опрокинули мою надежду о безбедной старости. Причем, я совсем не касался этого банка. НО все в жизни взаимосвязано. Пузатые дятьки опрокинули мою надежду из-за своей чрезмерной жадности к наживе, к легкому получению процента за отмывание безнала в нал((((.

Сломали мои настройки с депозитами, пришлось срочно все перестраивать, разбивать активы на суммы, меньшие чем покрывает АСВ и бегать по кредитным организациям и т.п.

( Читать дальше )

Интервью с Константином Бронштейном из Тройки, который чуть не похоронил Кит Финанс на опционах

- 22 ноября 2013, 15:09

- |

Константин Бронштейн был руководителем опционного деска и партнером «Тройки Диалог» в возрасте, когда многие только приступают к работе. Проработав в компании семь с половиной лет, покинул «Тройку» после слияния ее со Сбербанком в конце 2012 года. Сейчас торгует на собственные средства, дорабатывая свои модели и стратегию управления будущим фондом. О пути от простого стажера до руководителя деска, о своих достижениях и первых ошибках, о сделках во время кризиса 2008 года и об атмосфере трейдинг-деска г-н Бронштейн рассказал в интервью Financial One.

— Когда у Вас появился интерес к трейдингу?

— О существовании фондового рынка я узнал из трилогии Драйзера («Финансист», «Титан», «Стоик». — Примечание FO), но зацепило меня в 2003 году после прочтения приложения к «Ведомостям» «Путеводитель частного инвестора». В тот же день я скачал демо-терминал «Альфа-Банка».

( Читать дальше )

Куда б потыкать

- 22 ноября 2013, 12:42

- |

Опционщик, обычно, не долбит по клавишам, как дятел, а сидит, тупо уставившись на экран, и лениво почёсывает одной рукой мышку, другой — что придётся.

И в этом созерцательном состоянии нет-нет, а захочется от безделья курсором потыкать да почитать что-нибудь этакое. И чтоб не какая-нить фибоначчина или ебитда, а в тему, к телу поближе.

Тока не видать добру молодцу на просторах рунетных буйства красок ресурсов опционных — видать судьба такая — сидеть, да почёсывать...

А где-то есть среди нас куркули, хранящие в закладках браузерных знание

тайное — опционное, да на языке родном (ну или на крайняк — на басурманском).

Эй, куркуль, — не жмотись, покупай живопись, ссылью нарытой, коль тебе не впадлу, поделись.

Для затравки — общеизвестное :

на родном

moex.com/a2100 — спецификации срочных контрактов

moex.com/a1876 — программа «Опционный аналитик ФОРТС»

( Читать дальше )

И в этом созерцательном состоянии нет-нет, а захочется от безделья курсором потыкать да почитать что-нибудь этакое. И чтоб не какая-нить фибоначчина или ебитда, а в тему, к телу поближе.

Тока не видать добру молодцу на просторах рунетных буйства красок ресурсов опционных — видать судьба такая — сидеть, да почёсывать...

А где-то есть среди нас куркули, хранящие в закладках браузерных знание

тайное — опционное, да на языке родном (ну или на крайняк — на басурманском).

Эй, куркуль, — не жмотись, покупай живопись, ссылью нарытой, коль тебе не впадлу, поделись.

Для затравки — общеизвестное :

на родном

moex.com/a2100 — спецификации срочных контрактов

moex.com/a1876 — программа «Опционный аналитик ФОРТС»

( Читать дальше )

Исследуем рынки с помощью коэффициента Херста

- 17 ноября 2013, 17:09

- |

Показатель Херста широко применяется для исследования свойств рынков. Мы попробуем выяснить насколько рынки контртрендовые или трендовые. А возможно рынки похожи на случайное блуждание? Есть ли статистическое преимущество у трендовых алгоритмов на развитых финансовых рынках? В чем основной недостаток исследования рынков с помощью коэффициента Херста? На эти вопросы мы найдем ответы в ходе нашего исследования.

ОПЦИОНЫ. Сегодня даме в проданных путах, Щекотно стало в нескольких местах…

- 13 ноября 2013, 20:59

- |

… А джентльмену счёт с продажей гаммы

Пилило с диким визгом пилорамы.

Вот за что я люблю наш рынок, это за то, что Кукл нашего рынка -это такой рубаха-парень, который в нужный момент не бросит и не подведёт, а кроме того, и слово своё держит)) Ну мужик, чо! То есть если он нам показал, что экспы весёлые нам обеспечит, то уж будь добр, держи обещание… и держит!

Вот я перед сентябрьской экспой в топике, как раз посвящённой предэкспирационным танцам, давал картинку. И с тех пор эту картинку периодически дополняю, внося текущие изменения.

.

И тем интересней было наблюдать, как накануне, т.е. при подходе к той самой «точке отсчёта» (день экспы минус 5) волатильность нашего рынка приняла аномально низкие параметры. Это «ж» не просто так, думал я. Это «ж» может вылиться в очень большую «Жо», подумал я, посмотрев на свои дикие продажи ноябрьских колов и путов. На картинке ниже видно, какие микропроценты изменений наш рынок показывал на протяжении довольно большого числа дней перед началом движа. И, конечно, рвануло как раз тогда, когда обычно и начинались эти «критические дни».

( Читать дальше )

Пилило с диким визгом пилорамы.

Вот за что я люблю наш рынок, это за то, что Кукл нашего рынка -это такой рубаха-парень, который в нужный момент не бросит и не подведёт, а кроме того, и слово своё держит)) Ну мужик, чо! То есть если он нам показал, что экспы весёлые нам обеспечит, то уж будь добр, держи обещание… и держит!

Вот я перед сентябрьской экспой в топике, как раз посвящённой предэкспирационным танцам, давал картинку. И с тех пор эту картинку периодически дополняю, внося текущие изменения.

.

И тем интересней было наблюдать, как накануне, т.е. при подходе к той самой «точке отсчёта» (день экспы минус 5) волатильность нашего рынка приняла аномально низкие параметры. Это «ж» не просто так, думал я. Это «ж» может вылиться в очень большую «Жо», подумал я, посмотрев на свои дикие продажи ноябрьских колов и путов. На картинке ниже видно, какие микропроценты изменений наш рынок показывал на протяжении довольно большого числа дней перед началом движа. И, конечно, рвануло как раз тогда, когда обычно и начинались эти «критические дни».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал