Избранное трейдера Андрей Новиков

Транснефть: трубы и нефть, инфляция и дивиденды

- 17 сентября 2024, 21:27

- |

• Коротко:

Бизнес компании транспортировать нефть и нефтепродукты и бизнес идёт хорошо, несмотря на снижение добычи нефти в РФ.

• Подробно:

«Транснефть» — крупнейшая в мире трубопроводная компания в области транспортировки нефти и нефтепродуктов. Масштаб можно оценить по схеме магистральных трубопроводов (рис 1). Монопольное положение позволяет стабильно зарабатывать, а тарифы индексируются на инфляцию.

Источник: www.transneft.ru/?sort=date&page=5&re=en

Источник: www.transneft.ru/?sort=date&page=5&re=enВ конце 2020 правительство утвердило ежегодный рост тарифов «Транснефти» до 2030 по формуле «инфляция минус 0,1%». Т.е. это представитель компании которая автоматически абсорбирует инфляцию ежегодно повышая тарифы.

А что у нас с инфляцией коллеги? Правильно, как недавно заявили в ЦБ: «Устойчивое инфляционное давление в целом остается высоким и пока не демонстрирует тенденцию к снижению.»

Т.е. основной доход это произведение объёма прокачки на тариф прокачки. А тарифы ежегодно индексируются.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Селигдар: отчетность за 1-е полугодие и дивиденды внушают инвесторам оптимизм

- 17 сентября 2024, 15:11

- |

Селигдар недавно отчитался за 1-е полугодие, отчет вышел весьма достойным.

Добыча за 1-е полугодие вышла на исторический максимум и приближается к 3 тоннам (у Селигдара есть некая сезонность, во втором полугодии добывают в разы больше, чем в первом)

Основную выручку и продажу золота также увидим через полгода — компания растёт в натуральных показателях и не имеет проблем с сбытом.

( Читать дальше )

Что за ерунда от Мосбиржи?

- 17 сентября 2024, 11:47

- |

В упор не вижу ничего ненормального в сентябрьских и декабрьских фьючерсах

Сентябрьский

Декабрьский

( Читать дальше )

Почему я не любитель фондового рынка РФ

- 17 сентября 2024, 10:03

- |

Не только из-за его доходности (которую я уже обсуждал в предыдущем посте, сравнивая с BTC, золотом и S&P 500), но и из-за многочисленных рисков, связанных с этим рынком.

Некоторые из них я уже упоминал ранее, но сейчас хочу раскрыть тему шире.

•Изъятие в пользу государства. В России это может называться по-разному: от 100% налога до желания «продать бизнес и заняться футбольной командой». Суть остается неизменной — риск того, что ваши активы могут быть принудительно изъяты в пользу государства, существует!

•Риск произвола биржи. Хоть мы и являемся владельцами активов, но прямого доступа к их использованию не имеем. Поэтому, помимо простой заморозки, есть риск произвола со стороны биржи, как было с отрицательными нефтяными фьючерсами в 2020 году, когда люди потеряли свои деньги из-за действий биржи.

•Риск «изъятия» дивидендов. Когда вы покупаете акции компании, вы ожидаете, что она будет приносить вам прибыль, в том числе в виде дивидендов. Однако на российском фондовом рынке существует риск, что дивиденды, на которые вы рассчитываете, могут быть «изъяты в пользу государства». Пример «Газпрома» здесь очень показателен.

( Читать дальше )

Почему я продал ОФЗ 26238

- 16 сентября 2024, 08:44

- |

В конце июля я решил сделать интересную ставку, купив на 10% от портфеля ОФЗ 26238, но спустя 1.5 месяца я решил закрыть данную позицию в ноль учетом НКД. Постараюсь подробно объяснить свое решение.

📌 Почему принял такое решение

— План ЦБ 🗣. На последнем заседании ЦБ поднял ставку до 19%, а на заседании в октябре почти наверняка поднимет до 20%. От таких действий больше всего старадают именно длинные облигации с фиксированным купоном. И вроде может показаться, что это финал, но не все так просто...

ЦБ настроен максимально жестко и готов душить инфляцию до конца, но вот беда: для этого он готов только дальше шарашить ставку вверх, убивая реальный сектор, хотя мог бы, например, повышать банковские нормативы по выдаче кредитов.

Да и попытка заглушить инфляцию вообще не состыкуется с действиями других ветвей власти, которые повышают утиль сбор с 1 октября на 70%. Инфляция снова весело помашет ручкой от такого решения! Значит ставку могут повышать и дальше! Пока все происходящее к сожалению напоминает Эрдогановщину 🇹🇷 1 в 1: денег становится больше, количество товаров и услуг не меняется, поэтому растущую инфляцию пытаются задушить ставкой. Если перегнуть палку (мы сейчас близки к этому), то можно получить обратный эффект и реальная ценность длинных ОФЗ уйдет в пол!

( Читать дальше )

Безумие ЦБ, ключевая ставка 19%, рынку конец. Сколько теперь стоит ипотека? Дивиденды, крипта, облигации и другие новости. Воскресный инвестдайджест

- 15 сентября 2024, 08:03

- |

Задраить люки, убрать перископ, погружение продолжается! ЦБ подтвердил опасения граждан и влупил ключевую ставку 19%. Рубль при этом ведёт себя так, будто ничего не происходит. Сколько теперь стоит ипотека по рынку и насколько упал спрос? Кто заплатит дивиденды? Эти и другие новости в дайджесте смело можно читать даже натощак, аппетит не перебьётся, го!

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Доллар топчется на месте

Доллар продолжает топтаться на месте. Курс за неделю немного снизился 90,34 → 89,99 руб. за доллар (курс ЦБ немного поднялся 90,82 → 90,93). Юань 12,62 → 12,76 (ЦБ 12,53 → 12,71).

Можно посмотреть на свежие бонды ФосАгро в юанях. Не верите в сильный рубль? Вот ещё долларовые облигации Русала, Полюса и Новатэка, юаневые облигации ГТЛК, Акрона и Русала.

( Читать дальше )

Ключевая ставка 19%. Какие последствия и что буду делать с акциями?

- 14 сентября 2024, 09:37

- |

Ставки сделаны, господа, ставок больше нет. Вот и успокоились все эксперты и блогеры в разговорах о том, поднимут ключевую ставку или не поднимут. Эльвира Сахипзадовна дала понять твердо и четко, что это еще не вечер и в октябре, возможно, увидим и 20% по ключу. Почему, зачем и для чего? И что делать нам, маленьким частным инвесторам?

Че происходит?

Инфляция не успокаивается, 6,5-7% к концу года, о которых говорил ЦБ в июле, возможно, данные цифры будут превышены. Проинфляционные ожидания повышаются.

Безработица на минимуме, вследствие чего, работодатели в борьбе за работников, повышают заработные платы.

Главное, что не допустит ЦБ, так это замедление экономики, рецессия сейчас никому не нужна. Если придется, то ставку и при высокой инфляции начнут снижать.

Изменение ключевой ставки

( Читать дальше )

Шадрин и АФК Система часть 2

- 14 сентября 2024, 00:28

- |

Хочу дать свой дилетантский совет, уважаемому Шадрину который перечитал тонны(г) отсчетов компаний.

Особенно позабавила эта фраза «В чем подвох? Может акции удвоятся...» Настолько все печально, но надежда умирает последней.

https://smart-lab.ru/blog/1060217.php

Афк Система. То что агитировал покупать Шадрин все это время.

( Читать дальше )

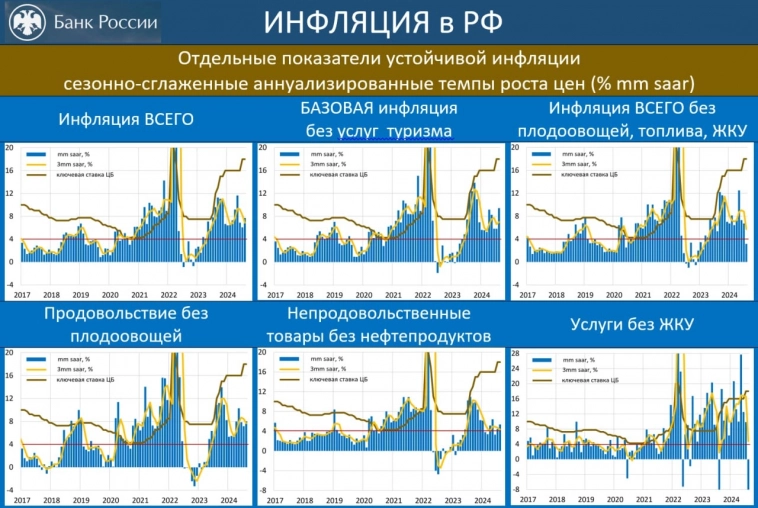

Картина инфляции глазами ЦБ.

- 13 сентября 2024, 20:46

- |

КАРТИНА ИНФЛЯЦИИ ГЛАЗАМИ ЦБ: УСТОЙЧИВАЯ ИНФЛЯЦИЯ В АВГУСТЕ ЗАМЕТНО УВЕЛИЧИЛАСЬ

ЦБ опубликовал сезонно-сглаженные индексы цен (https://cbr.ru/Content/Document/File/108632/indicators_cpd.xlsx).

Текущие темпы роста цен:

• ИПЦ: 7.6% mm saar (16.2% в июле), средняя за 3 мес – 11.1%

• БИПЦ (базовая инфляция): 7.7% (6.1%), 6.9%

• БИПЦ без услуг туризма: 9.4% (5.8%), 7.0%

• ИПЦ без плодоовощей, бензина и ЖКУ: 3.1% (6.7%), 5.7%

• Проды без плодоовощей: 8.0% (7.1%), 7.7%

• Непроды без бензина: 5.3% (4.4%), 4.3%

• Услуги без ЖКУ: -8.1% (9.8%), 4.7%

Большинство показателей устойчивой инфляции в августе очень существенно выросли, и это очень плохой сигнал (не надо обращать внимание на те показатели, в которые входит услуги туризма; они стали очень волатильными, и их, по-хорошему, надо исключать из анализа устойчивой инфляции).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал