Избранное трейдера dividends, yeah!

⚠️ Расходы выросли на 64%, FIRE под угрозой?

- 14 ноября 2025, 09:41

- |

Занес наконец данные по семейному бюджету за текущий год в отдельную информативную табличку и вот, что могу сказать:

📌 За 10 месяцев 2025 года потрачено 1,165 млн ₽

Это на 454 тыс руб больше чем за такой же период в 2024. Рост составил 64%, и здесь уже точно можно сказать, что такой значительный скачок в расходах вызван не столько инфляцией, сколько ростом потребления.

📌 Среднемесячный уровень расходов увеличился с 72 751₽ до 110 615₽

За год прирост составил 37 864₽, и это в расчете еще участвуют ноябрь и декабрь 2024 года, то есть ежемесячный прирост в 40к+ более чем реален по итогу 2025.

📌 Объем сбережений за текущий год составляет 59%

Это на 11% больше, чем за 10 месяцев предыдущего года. Несмотря на то, что расходы существенно увеличились, доходы тоже неплохо выросли.

📌 В среднем депозитные продукты (НС и вклады) приносили — 30,5к/мес

В отдельные месяцы процентные выплаты приносили больше 1/4 от общей суммы дохода. Спасибо высокому ключу и Эльвире Сахипзадовне.

📌 Появилось 2 новые категории расходов: «Красота» и «Блог»

( Читать дальше )

- комментировать

- 3К | ★4

- Комментарии ( 23 )

⭐️ Кому в действительности принадлежит Балтийский лизинг? И будет ли 🚙Балт нести ответственности за грехи 🚚Контрола?

- 14 ноября 2025, 08:49

- |

Почему проблемы CTRL лизинга влияют на котировки Балтийского лизинга? Действительно ли Балтлиз будет спасать Контрол и платить по его долгам? Стоит ли их покупать облигации? И что вообще будет с компанией? Разбираемся!

На прошлой неделе была мини-распродажа в бондах Балтийского лизинга: флоатеры и фиксы снижались в моменте до 2%

( Читать дальше )

💥 Дивидендные фавориты: топ дивидендных акций прямо сейчас

- 14 ноября 2025, 08:13

- |

Дивиденды — это не просто цифры, но ещё и радостный звук эсэмэски;) А Цифра — вообще брокер, который любит считать, кто сколько заплатит. Посмотрим, кого аналитики считают лучшими за 9 и за 12 месяцев 2025 года.

Я активно инвестирую в дивидендные акции, а также в облигации и фонды недвижимости, тем самым увеличивая свой пассивный доход. Акций в моём портфеле уже на 2,7+ млн рублей, и к выбору выпусков я подхожу ответственно. В основном дивидендные.

🔥 Чтобы не пропустить новые классные обзоры дивидендных акций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры акций, облигаций, фондов и много другого крутого контента.

Смотрите также:

- Топ-15 дивидендов на ближайший год: кто больше всех заплатит?

- Топ-13 дивидендов по фундаментально сильным акциям

- Лидеры по дивидендной доходности на ближайший год для пассивного дохода

- Лучшие акции банков для пассивного дохода — что выбрать?

- Топ-5 дивидендных акций для пассивного дохода на 2026 год от Сбера

( Читать дальше )

10 облигаций с ежемесячным начислением купонов, доходностью до 22% и погашением в 2027 году

- 14 ноября 2025, 07:59

- |

В среду вышли новые данные по официальной инфляции: недельная инфляция составила 0,09%, неделей ранее было 0,11%. Годовая инфляция к 10 ноября уменьшилась до 7,73% с 7,89%.

Но судя по тому как развивается ситуация с дефицитом бюджета, повышением НДС, то как минимум весь следующий год ЦБ будет продолжать жесткую денежно-кредитную политику. Это значит что для рынка акций будет продолжаться боковик. Что кроме акций? Можно рассмотреть фонды денежного рынка, но у них доходности снизились (ставка RUSFAR, от которой зависит доходность фондов составляет 16,45%). Также можно рассмотреть фонды недвижимости, но там есть свои нюансы.

Одним из самых понятных инструментов с точки зрения ожидаемой доходности являются краткосрочные облигации. Ставки по накопительным счетам и вкладам продолжают снижение (например средняя ставка по вкладам на 1 год составляет 13,4%).

Посмотрим какие сейчас есть интересные облигации с доходностью к погашению до 22% (YTM), которые подпадают под критерий ежемесячного начисления купона, погашения в 2027 году, рейтинга А- и выше, без оферты, наличие амортизации указано в скобках после названия (А). Доходность указана без учета налога с учетом реинвестирования купонов.

( Читать дальше )

МТС vs Ростелеком: телекомы разогрелись, но интересней всё равно Ростелеком

- 13 ноября 2025, 21:09

- |

Телекомы — это про большие долги и медленные стратегические сдвиги. Обе компании предоставили результаты за III квартал 2025 по МСФО, посмотрим на этом разницу между гигантами.

Коротко:

И МТС, и Ростелеком показали хороший квартал. Оба бизнеса проходят фазу восстановления. МТС к тому же остаётся «дивидендной коровой» для материнской компании. Но если смотреть не только на цифры, а на то, куда движутся компании, то Ростелеком получается интереснее.

Подробно:

1. Финансовые результаты: рост у обоих, но по разным причинам.

• МТС

— Выручка: 213,8 млрд руб. (+18,5% г/г).

— OIBDA: 71,8 млрд руб. (+16,7% г/г).

— Чистая прибыль: 6,0 млрд руб. (+4,9% г/г).

— CAPEX: 31,8 млрд руб. (–5,3% г/г).

— Net Debt / OIBDA: 1,59× (LTM).

Рост МТС связан преимущественно с потребительским сегментом и расширением экосистемных сервисов. Сокращение CAPEX впервые за несколько периодов снизило нагрузку на денежный поток, но это снижение пока ограниченное.

( Читать дальше )

🔥 10 облигаций для создания пассивного дохода. Ежемесячные купоны с доходностью до 22% на один год и более

- 13 ноября 2025, 20:54

- |

Продолжаем богатеть на облигациях. Сегодня у нас в подборке 10 выпусков с ежемесячными купонами от 20% годовых на один год и более для регулярного денежного потока и рейтингом А-. Погнали, посмотрим!

Финансовое состояние компании, долговую нагрузку оставляю другим каналам. Здесь только хардкор и выбранные мной параметры для того, чтобы получать деньги ежемесячно, ну или до первого дефолта, смотря кому как повезет.

🥹 Что нам не интересно?

Выпуски с офертами, про нее можно забыть и получить купон 0,1%, такое уже бывало, также неинтересна амортизация, хочется стабильных купонов.

⚙️ Из каких параметров приготовлена подборка?

✅ Начнем с добротного рейтинга А-, уже далеко не шлак.

✅ Текущая купонная доходность от 19% годовых.

✅ Купоны ежемесячные и без амортизаций.

✅ Выпуски на один год и более.

Еще больше интересного в моем телеграм-канале. Подписывайтесь, чтобы не потеряться, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

( Читать дальше )

Пассивный доход на привилегированных акциях Татнефти: сколько их нужно, чтобы не работать?

- 13 ноября 2025, 11:03

- |

Привет, инвесторы и ценители пассивного дохода! Сегодня на «радаре» — Татнефть-ап. Да-да, та самая. В моем портфеле есть префы Татнефти, а это значит, что нужно посмотреть, есть ли у нее шансы стать источником «не работать и жить только на пассивный доход», или всё это — иллюзия дивиденда-мечты.

👋 Представлюсь

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Почему Татнефть? Все просто: компания дивидендная, бизнес устойчивый (добыча, переработка, все как полагается), а значит идеально подходит для моих целей. Префы — потому что доходность выше!

( Читать дальше )

💰 Мой путь от нуля до 8 млн, пассивный доход растёт, или каждый следующий миллион быстрее предыдущего

- 13 ноября 2025, 08:19

- |

Мой портфель в октябре превысил 8 млн рублей. Отметка в 7 млн была в июне. За это время были разные события, связанные с твитами Трампа, переговорами, санкциями, медленным смягчением ДКП. В итоге, несмотря на волатильность, следующий рубеж пройден.

🫠 Не зря говорят, что первый миллион самый сложный.

- Ещё не в полную силу работает сложный процент.

- Психологически не сразу осознаёшь, что бывают просадки, нервничаешь и можешь принимать ошибочные решения.

- Привычка вырабатывается не у всех и не сразу.

- При благоприятных обстоятельствах доходы должны расти, а с ними и пополнения.

Я посмотрел, сколько времени потребовалось на каждый из семи миллионов рублей. Все они зафиксированы у меня в канале, где я публикую отчёты о результатах первого числа каждого месяца. Идёт пятьдесят третий месяц.

🍋 Миллион 1 — 10 месяцев (16 в уме)

- июль 2021 — апрель 2022

Я начал в июле 2021 года, взяв за точку отсчёта 360 000 рублей (оно идёт как пополнение в июле). Если бы я начал с нуля, то месяцев было бы около 16 (в месяц пополнения были бы по 60 000). В плюс портфель в этот период так и не вышел, но первый миллион накопился.

( Читать дальше )

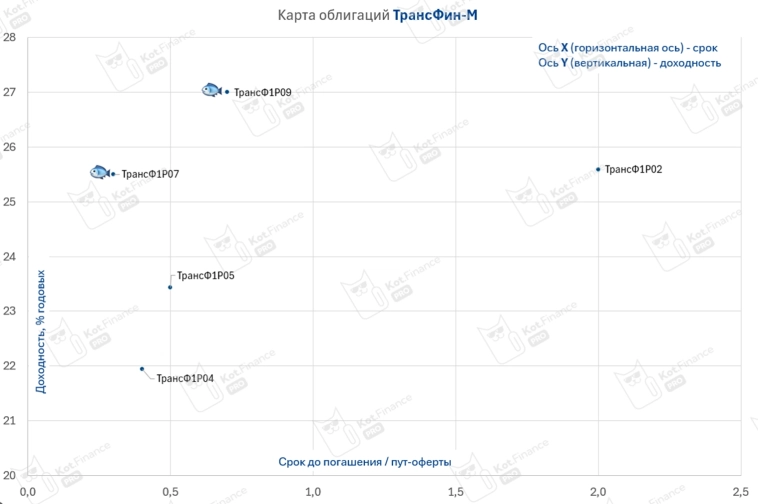

⭐️НРА присвоило кредитный рейтинг ТрансФин-М A+ со стабильным прогнозом. Смотрим 🃏карту облигаций

- 12 ноября 2025, 21:45

- |

НРА присвоило ТрансФин-М рейтинг A+ со стабильным прогнозом.

📈 Сильные стороны: высокая рентабельность по EBITDA, устойчивый капитал, сильные позиции на рынке, грамотное стратегическое управление и диверсификация бизнеса.

⚡️ Риски: высокая долговая нагрузка, отрицательный свободный денежный поток из-за активных инвестиций, ограниченная прозрачность структуры собственности и слабая динамика отрасли

У компании 6 выпусков, все в рублях. 4 фикса, 2 флоатера (отмечены 🐟). Флоатеры посчитаны методом total return, т.е. при снижении ключевой ставки реальная доходность будет ниже (прим.: а при повышении выше 😉)

Во всех выпусках оферта, а это уже настораживает, потому что оферты ТрансФин-М часто требуют внимания

📘Почитать по теме:

👵Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

👶Портфель внучков – ТОП 10 в кредитном рейтинге от А- с офертами

Полезно? Ставь👍

-

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

( Читать дальше )

🛢️ Татнефть, что с дивидендами? Сильный рубль, падение добычи. Когда ждать достойных выплат? Перспективы компании

- 12 ноября 2025, 20:52

- |

Продолжаем прожарки наших дивидендных компаний. Сегодня на очереди крепкий, региональный нефтяник – Татнефть. Плохо на данный момент всему нефтегазовому сектору. Давай пройдемся по цифрам, как обстоят дела с дивидендами и как платила компания последние 5 лет, погнали!

🛢️ Татнефть — одна из крупнейших российских нефтяных компаний, занимается разведкой месторождений, добычей, переработкой и поставкой на рынок нефтепродуктов.

Еще больше интересного в моем телеграм-канале. Подписывайтесь, чтобы не потеряться, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Когда встает вопрос, покупать акции той или иной компании (по крайней мере у меня), это не про купить сегодня, а продать завтра и заработать разницу, вопрос больше в фундаментальных вещах, таких как: бизнес-модель, кто управленец, какой сектор, и какие у этого сектора перспективы на ближайшие 10-20 лет. Сегодня поговорим о перспективах Татнефти.

📊 Цифры за 9 месяцев 2025

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал