Избранное трейдера Alexey Salangin

Элвис Марламов - лучшее выступление на прошлой конференции смартлаба

- 14 сентября 2016, 14:44

- |

На предстоящей конференции 24 сентября Элвис расскажет больше о практике тех самых агрессивных инвестиций.

Записываемся, кто ещё не с нами.

А вот короткий промо-ролик с нашей конференции 2 года назад. Тоже зацените, кто не видел

- комментировать

- 45 | ★26

- Комментарии ( 28 )

Helicopter money. Неизбежная эволюция количественного смягчения

- 14 сентября 2016, 13:06

- |

Концепция «Вертолета с деньгами» (Helicopter money), с которого просто так разбрасываются банкноты последний год широко обсуждается в самых высоких экономических кругах. Особенно серьезно о нем размышляют в Японии — стране, которая уже более чем 20 лет страдает от низкого экономического роста вызванного избыточным сбережением.

Концепция

Helicopter money представляет собой скоординированную монетарную политику центрального банка и правительства — так или иначе, прямую печать и передачу денежных средств гражданам (прямая покупка у правительства облигаций с их немедленным погашением также, по сути, является такой передачей) в условиях когда процентные ставки близки к нулю, а экономика — к рецессии. В базовой теории центральный банк будет напрямую покупать облигации правительства (или просто кредитовать счета), а оно будет решать как лучше стимулировать экономику. Здесь множество вариантов — от снижения налогов до инвестиций в инфраструктуру.

( Читать дальше )

Работа в трейдинге.

- 14 сентября 2016, 01:38

- |

Введение.

Если пишу, то пишу крайне по делу. Некие гайды. Наверное созрел и для этого. Все таки кой ни какой опыт на собирался. Готов поделиться и этим. Я знаю, многие ребята, мечтают продвинуться дальше, устроиться куда, но страх препятствий и мысль о непробиваемой стене заставляет их сидеть дальше в частных трейдерах в домашнем кресле. Скажу сразу, любого собеседника — частного трейдера, занимающийся ручным трейдингом, я ставлю сразу в ранг бесприбыльного трейдера. Для чего это я сказал?… Извините, ночь на дворе, теряю уже мысли. А. Я считаю, что любой трейдер, проторговавший дома и принимающий решение дальше развиваться в трейдинге, обязан расти. И мое мнение — расти в коллективе. Там и только там. Нет, конечно, есть исключения. Решпект например, или Вестников, или… мда, ну в прочем они не хотят публичности, называть их не буду.

Страх и самооценка.

Ну конечно. Это первое о чем думает домашний трейдер. Кому мол мы там нужны? Там все по блату. Скажу сразу, я тоже жил такой же мыслью. И только когда меня зажало, я начал действовать. Русские, что сказать. Вторая середина 2015г была для меня не айс. Я принял решение окончательно уходить от скальпирования, потому что уже угорел. + Ушли деньги со срочного рынка, я перестал что либо вообще там видеть. Было тяжко и я плавно проедал со своей семьей все наработанное раннее несколькими годами. Ах да. Проедал и довносил, естественно же. Вообщем, русского прижало. Действуем.Действуем.

Я буду продолжать писать в полушутливой форме. Но где то там внизу, оформлю это все в план действий. Хотяяя. Чего шутить. Рубим с плеча сразу. Для началу, вам нужно решить. Какие у вас сильные стороны. Какие слабые. Обязательно должны решить, кем вы хотите работать в идеале в итоге. Ну например, вы с программистским уклоном и вы не против где то там, что то там по программировать для рынка. Или вы любите рыться в отчетах, цифрах, составлять какую то аналитику, а торговать вообще не можете. Ну или например, вам нравится, когда вам говорят сходить купить, вы идете покупаете. А в конце строите дневные отчеты. Скажу сразу. В том что я увидел и вижу, желание — прийти и управлять счетом компании — это вообще не вариант для диванного трейдера. Хотя, если вы считаете уже себя исключительно сформировавшимся трейдером и вам есть, что показать, вы можете просто дальше не читать и сразу идти разговаривать в компанию, например АТОН =)). Но сразу скажу, не все так просто. Везде сидят хитрее вас люди и много где будет подвох.Вообщем. Наконец то определились с пунктом 1. Это — кто я, где я и что я. Это очень важно. Скажу про себя, я пришел к этому, спустя аж 2 месяца поисков. Если бы я подумал об этом сразу, а не «лишь бы попасть куда нибудь», это сильно бы срезало время и качество поиска.

Далее. Далее у нас пункт 2. Нужно засесть на крупные порталы вакансий и начать изучать похожие для вас. Они есть и будут всегда. Да. Спустя год, я уже знаю, есть сезонные факторы, летом например их нет. Вот сейчас они пошли. В начале года они тоже активно шли. Не торопитесь составлять свое резюме. Это очень важно. Каким бы умным не были, какое бы учреждение не закончили, сколько бы опыта не было, а ни по одной вакансии вы не пройдете. Ну вот так. Подобрав за 3-4 недели набор вакансий, вы уже будете понимать, что хотят в этой предметной области. Ну например для программистов хотят знать основные протоколы биржи. Как вариант. Для помощников трейдеров плюсом будет знать блумберг (убейте, не знаю почему, ни разу не использовал), возможно даже и язык SQL. Честно говоря, давно было, это что первое пришло на память.

Пункт 3. Естественно готовимся. По всем нужным пунктам. Расскажу сразу. У меня было как то 2 собеседования, я одно завалил по скайпу (а это второй этап собеседования), а одно завалил уже при личном общении (а это один из последних этапов). И все потому, что я просто не сделал ни пункт 2, ни пункт 3. После этого я поумнел быстро. На одну вакансию я тогда просто мечтал попасть. Был зол на себя и сел готовиться.

Пункт 4. Когда вы уже поверхностно, за недельку пробежали глазами весь материал, можно пробовать составлять резюме. Забегу вперед. Теперь я точно знаю. Мое резюме было провальным. Даже смешно на него сейчас смотреть. Нет, не смешно. Стыдно. Как представлю, что это читали. Поэтому пункту рекомендаций не будет. Знаю только одно, что резюме нужно заточить под требования вакансии. И отобразить в нем то, что вы умеете и что хочет от вас работодатель. Но тут вилка. Реально вы будете знать, каким должно быть отличное резюме, это когда уже отработаете в индустрии хотя бы месяца 4.

Пункта пять наверное не будет. Все остальное нужно выделить в отдельную главу.

Процесс

Здесь конечно вы получите больше всего опыта трудоустройства в индустрии =)). Забегу вперед. Работу я искал 3 месяца. Отправил 146 резюме только на одном портале (146 — это говорит о том, что вакансии все таки есть). Да кстати. Как я уже сказал, меня тогда поприжало. И я спаммил своим резюме везде где только можно. Внимание!!! Я даже писал А. Герчику, А. Веденееву, Кселиус, В. Олейнику (в личку), абсолютно всем брокерам, абсолютно всем проп. компаниям которые можно найти в инете (а их оказывается не мало), обеим биржам. Как я уже сказал, резюме мое — и смех и грех. Какое резюме — таков и ответ. То есть пустота =)). Хотя нет, на Бирже я собеседовался. Слава Богу, они меня не взяли =))К чему нужно готовиться:

— вся работа только в Москве. Даже не в Питере. В Москве ее валом. Поэтому нужно готовиться к переезду.

— к полному безразличию. С провинции вы никому не нужны. Я даже пошел на хитрость и написал, что я с Питера. Тогда стали звонить хотя бы форексники. Вы знаете, когда ни одного звонка, ты даже рад и им. Просто хотя бы поболтать

— обращаясь в крупные компании или банк, вы должны быть готовы, что ваше резюме попадает в кадровое. Там молодые девочки, ничего не понимающие в специальности, проверяют ваше резюме на предмет совпадения с вакансией и решают, передавать ли его дальше. Так же вы должны быть готовы тут встретиться с враньем. Они будут говорить, что передали его начальнику на стол и теперь только он решает. А сами выкинули его в корзину рабочего стола. Я точно знаю. Кстати про начальников. Я даже находил ФИО начальников отделов банков и писал им в фейсбуке… ну очень хотелось устроиться =)))

— вы должны быть готовы к пустышкам. Я так думаю, компании хотят набрать банк резюме и размещают вакансию. Вы думаете, что вот вот вы уже трудоустроены, а на самом деле чуть не так. Возможно, часть смартлабовцев тут себя узнает =))

Вообще жути нагнал. Ну да. Когда ты не подготовленный, это все сильно удручает, возможно кто то и свесит руки. Ко мне обращалось несколько так же простых ребят с регионов, с просьбой поделиться опытом. Вы знаете, все в ваших руках. Время показывает, все реально. Ребята тоже трудятся.

Цифры и все таки...

Да. Вроде заголовок такой громкий сделал. А по факту получили обобщенный текст про все профессии. Давайте про самое интересное. Ночь на дворе. Я еще сижу на работе и пытаюсь структурировано закончить.1) Вы студент 4-5 курс и мечтаете о работе.

Да не вопрос. Банки любят набирать на практику. Это я говорю не как изучивший вакансии. У меня получилось пройти собеседование в n банков, я видел их просто там. Сбер мне еще запомнился. Супер условия. Набирал студентов на практику. Платили около 20 первый испытательный + с последующим трудоустройством сразу на 35-40т. На начинающего помощника трейдера.

2) Вы уже поторговали. Пару лет. Квик, блумберг, ексель, биржевые отчеты… все с закрытыми глазами делаете. Ваш путь в помощники трейдера (джуниор). Это в Мск 50-60т руб. В Питере до 50. Нужны в банки обычно. Это самое реальное, на что можно претендовать. Потом все зависит от вас. Нужно рыть зубами.

3) Вы программист. Не совсем уверенный в силах, так как вроде c++ знаете, а кодите все на mql. Ну это тоже джуниор. 50т руб. Дальше все от вас зависит.

4) Вы очень толковый программист. За спиной у вас стоят разработки, вы уверенный, вы можете доказать, обосновать, но никогда еще не работали для рынка. 80-100т руб.

5) Вы программист, отработали в индустрии. Со многим на короткой ноге. Различные тонкости можете рассказать во сне. От 150т руб.

Про проп и предложения поторговать чужие средства компании не знаю. Не сложилось. Почему то в последний момент представители таких компаний пропадали. Я даже не успевал себя презентовать. И вообще думаю, это не для диванного трейдера. Слава Богу, меня не повело по этой стезе, а то пришлось бы отдавать долг, как инвесторам =)).

Вместо выводов...

Бесконечно завидую ребятам, которые спустя лет 6 трейдинга, так же и остались частным трейдером. Я не Шмог =)). У меня наверное все впереди. НО. Я теперь придерживаюсь следующего мнения. Что частный трейдер обязан развиваться. Как бы он хорошо не торговал. А я кстати торговал (скальпировал) очень даже до 2015. И обязан развиваться он в коллективе, в индустрии. Здесь знания катятся как снежный ком с горы на человека. Это раз. А два — у вас появляется постоянный доход, например оклада. Хорошо конечно, если вам удается еще договориться о проценте с разработок (а такое везде практикуется). Так вот постоянный доход… Тогда ваша торговля нереально стабилизируется =)) Таков мой опыт. Я закончил, извините если что не так. Допишу чуть чуть.

Этапы собеседования обычно так:

— скайп беседа с агентством (если вакансию распространяет агенство)

— первое знакомство по скайпу с представителем компании

— если да, то расширенная скайп беседа со специалистами

— если да, собеседование личное. Придется ехать уже.

ps. Забыл совсем. Домой наверное хотелось. Если просто хотите работать рядом с рынком, идите на Московскую Биржу. Вакансий валом, разных, интересных, сложных, не сложных. Самое то.

15 минут, которые изменили мир. Зефирное дело

- 13 сентября 2016, 14:43

- |

На днях обсуждал такой вопрос, как отсрочка положительного эффекта. Человеку нужен был результат немедленно или почти. Я же настаивал, что видимый результат будет через 2-3 месяца, а может и больше. И привел такой пример: Стэнфордский зефирный эксперимент, кто не знает в кратце расскажу. Так вот в 60-ых, 70-ых годах ХХ века провели серию экспериментов. Где подопытными были дети, суть эксперимента сводилось к следующему перед ребенком 3-4-5 лет клали на тарелку зефир, печенье или другую сладость и предлагали, что если он подождет какое то время 10-15 минут, то получит и этот зефир и еще один сверху. Так вот не многие дети смогли прождать, большинство съедало сладость в течении нескольких минут. Но были и те что дождались. Самое интересное в другом, что большинство тех детей кто дождался второго зефира в жизни значительно преуспели. Казалось а при чем тут биржа, рынок и вообще все что связанно с акциями? А попробуйте взглянуть на эту историю с другой стороны, а если с воображением совсем не просто замени слова дети, зефир, второй зефир на трейдеры, инвесторы, акции, облигации, удвоение счета. Как мне кажется, что наш зефирный тест продолжается до сих пор хотя многим уже за 20, 30 и 40 и более лет. Может стоит подождать?

З.Ы. эта и другие статьи читайте в моем блоге. Ссылка в личном кабинете

Fenix о повышении тарифов срочного рынка Московской Биржи

- 13 сентября 2016, 13:26

- |

Дорогая биржа стала еще дороже.

Часто спрашивают, а что ты про это думаешь. Не хотелоь даже ничего писать, так как эффекта будет столько же, сколько от выборов в эти выходные, но пару слов выскажу.

Биржа вроде правильно все говорит, но постоянно путает теплое с мягким. Да, Биржа это коммерческая штука, которая должна зарабатывать больше денег для акционеров. Но, если вспомнить аргументы при объединении бирж, то там было почему то все про другое. Объединить биржи, чтобы снизить косты, повысить доступность для трейдеров, МФЦ, вот это все. А не «давайте поглотим конкурента РТС, чтобы потом поднять цены и побольше нажиться».

С другой стороны, это тоже как с выборами. Формально, Биржа просто предложила, а Комитет проголосовал. К кому претензии то, к Бирже или к участникам Комитета? За кого голосовал любимый Дронин?

По идее, должен быть кто то, кто следит за использованием монопольного положения для повышения цен и это ЦБ или ФАС. Но какой спрос с ЦБ, если он сам на грани того, чтобы угробить срочный рынок новыми законами? Повышение тарифов ударит только по маркетмейкерам, которые предоставляют ликвидность. Ну не будет срочки, как в Белоруссии или Северной Корее, и что. Страны разве развалились без нее? Нет.

Обороты срочки с начала года упали, рынок еле живой. Повышение тарифов в данной ситуации какой цели служит, кроме временного обогащения сотрудников на бонусах за KPI, а потом екстись оно все конем? Понятно, что временно, это добавит денег, а потом вообще хз что будет. Проблема в том, что у Биржи при любых изменениях политика такая, что если стало больше оборота, так это благодаря нововведениям, а если хуже, то «просто рынок поменялся».

Это как на примере с ДКС на валюте, который что уже очевидно направлен на ограничение конкуренции. На недавней конфе команда Dmitry Belousov представила расчеты, где анализировалось соотношение оборота до ДКС и после и было видно, что стало хуже. Биржа была готова к вопросу и ответила, что «просто рынок поменялся, нельзя сравнивать». — Так мы и не сравниваем абсолютный оборот, сравниваем отношение СЭЛТ — ФОРТС. Видно, что стало хуже. — Так, это рынок поменялся — хором ответила биржа. В итоге, мгновеннная ликвидность, как обещала Биржа, не увеличилась, но отказывать назад уже никто не будет, так как это означает признать ошибку.

Вернемся к новым тарифам на срочке. Хорошо видно, что ценообразование от балды. Цены ладно от оборота в %%, но почему процент то разный? Разные затраты на обслуживание? Вы серьезно?

Отовсюду торчат уши эффективного менеджмента, пытающегося компенсировать уменьшение доходов с ГО, которое даже пока у них не отняли. В итоге единой СУР еще нет, а источники уже активируются, хотя на сегодняшний день Биржа явно не сводит концы с концами и не бедствует.

Повышение тарифов убьет большое количество алготрейдеров, которые поставляют ликвидность, значит ее станет меньше. А что Биржа сделала для них взамен? Твайм? Твайм превратился уже в какую то помойку с дикими задержками и «пробками» на сервере (по слухам, единственном). На любом мало мальском всплеске активности, сервер исскуственно тормозят. Биржа ничего предпринимать по этому поводу не планирует. Получается, что отчитались для галочки и все, а логины приходится теперь покупать и на плазу и на твайм. Была одна беда — ломаный роутер, стало две. Добавился еще и катастрофически тормозящий твайм. Как тот дракон, которому головы рубят.

И на этом фоне куда-то утекают миллиарды рублей на развитие IT-инфраструктуры без ощутимой отдачи. А на Твайм поставили один сервер. Один. Миллиарды на IT. 50 одномоментных заявок валят сервер. ПЯТЬДЕСЯТ!!! Одного логина на 60 транзакций в принципе достаточно, чтобы валить твайм. 21 век. Улучшили сервис для алготрейдеров.

Тут что то кажется идет не так.

Если представить рынок в виде бассейна, то там есть трубы откуда втекает и вытекает. Втекают затраты участников на хеджирование, на сам трейдинг, а вытекают трубы с доходами самой биржи и доходами поставщиков ликвидности. Если слишком сильно расширить биржевую дырку, то вода просто не достанет до труб поставщиков ликвидности, и там начнет заводится плесень и все стухнет. Биржа просто хочет отобрать доходы у алготрейдеров и забрать их себе, не дав ничего взамен.

Все это печально, но живем, где живем. Замкнутый круг. Без конкуренции нет возможности менять что то к лучшему, а конкуренцию никто не допустит. Быть монополией прикольно и весело. А думать о будущем и о чем то, кроме повышения дохода здесь и сейчас неприкольно и невесело.

original: www.facebook.com/alexandre.zhavoronkov/posts/1203412729722863

В конце останется только один...

- 13 сентября 2016, 07:37

- |

Старушка вроде как померла вчера. Сегодня уже показывали двойника. Жаль, если так — мы бы еще много могли с нее поиметь...

Conspiracy theorists think Hillary Clinton has been replaced with a body double after her collapse

Read more: http://metro.co.uk/2016/09/12/ conspiracy-theorists-think-hil lary-clinton-has-been-replaced -with-a-body-double-after-her- collapse-6122915/#ixzz4K3iBGot 1

( Читать дальше )

Начиная чтение, никак не думал, что эта книга окажется настолько интересной

- 12 сентября 2016, 13:41

- |

Вообще, перевод названия книги вводит в заблуждение. Потому что книга называется на самом деле "100 идей, которые дизайнеры должны знать о человеке". Это менее попсовое и более точно раскрывающее суть книги название.

У меня есть критерий полезности книги — количество страниц на которых я оставляю пометки. В этой книге я оставлял пометки на каждой странице, а это значит что её КПД равен 100%. Лично я выписал себе 41 идею для дальнейшей проработки.

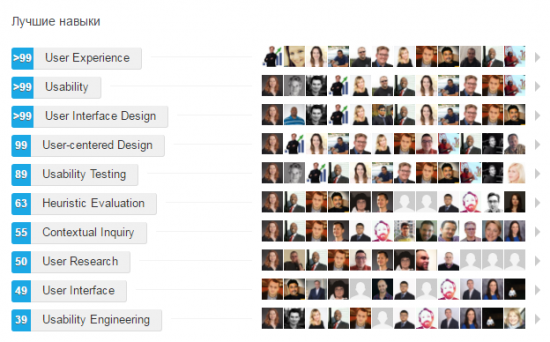

Одна из идей, которая меня посетила, что в России просто нет экспертов уровня как Сьюзен Уэйншенк. А если они и есть, до тихо сидят себе под забором, и ни с кем не делятся своим знанием. Посмотрите на навыки автора книги на LinkedIn:

Да, мне нравится, например дизайнер Тёма Лебедев. Правда нравится не как дизайнер, а как апологет логического подхода ко всему. А как дизайнер, Лебедев — самоучка. Без образования. Может он и неплох… Но знаете в чем разница? В том, что под дизайном есть фундаментальная система, которая корнями уходит в принципы функционирования мозга человека в систему принятия решений человека. И вряд ли кто-то в России даже близко кто-то преподает дизайн на таком системном и фундаментальном уровне, на каком написана книга "100 главных принципов дизайна". Да и откуда в России взяться фундаментальным дизайнерам с соответствующим образованием, если все глубокие книги и научные исследования на эту тему написаны на английском языке?

( Читать дальше )

Лёд тронулся! Причины обвала американского рынка в пятницу.

- 10 сентября 2016, 00:46

- |

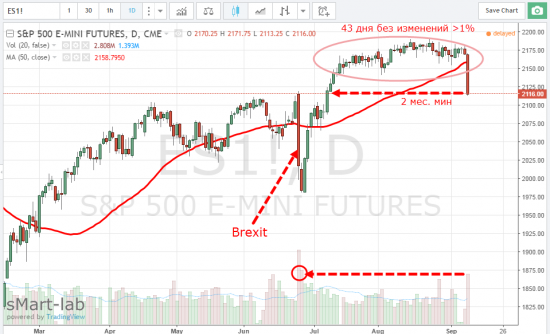

- S&P500 упал в пятницу на 2,5% до минимальных уровней за 2 месяца

- VIX +39.89% за день — максимальный скачок с 24 июня

- Индекс закрылся ниже 50-дневной скользящей средней впервые с 6 июля 2016

- Всемирный индекс MSCI World упал на 2.1% — максимальное падение с 27 июня.

- Падение нефти (-3,7%) стало максимальным за 5 недель

- Падение рынка акций США стало максимальным после Brexit

- До этого S&P500 43 торговых дня не закрывался изменением даже более чем на 1%

- В пятницу падали и облигации и рынок акций, что обычно происходит на ожиданиях более жесткой кредитно-денежной политики. Последний раз такое синхронное падение этих двух рынков было 3 декабря 2015, когда Йеллен объявила о выполнении условий для начала повышения ставок.

- Фьючерсы на ставку США показывают вероятность повышения до конца года равную 38%, +16 пунктов со среды.

- Аномально низкая волатильность очень часто заканчивается выносом. см. статью: Чрезвычайно низкая волатильность сигнализирует о том, что может быть большое движение по S&P500

- Величина корреляции между активами стала максимальной с финансового кризиса 2009

Причины?

- Эрик Розенгрин (ФРС) сделал "ястрибиные" комментарии. Он сказал, что слишком низкие процентные ставки могут перегреть экономику. До этого Розенгрин был традиционно в лагере голубей (то есть сторонников мягкой ден.политики)

- На рынке акций США наблюдалось падение в основном в секторах, которые чувствительны к повышению ставки (телекомы, энергетика), что косвенно подтверждает версию с ожиданиями повышения ставок

- Марио Драги(ЕЦБ) в четверг исключил новое QE в ближайшее время

- Отчеты Bank of America показывают, что управляющие активами выводят деньги из европейских фондов акций 31 неделю подряд

- А еще я бы посоветовал обрить внимание на растущую ставку LIBOR, вот еще одна статья со смартлаба: Ставка LIBOR продолжает бить рекорды.

Гении распила!!!

- 09 сентября 2016, 20:51

- |

Ролик №1 (Завод с лампочками обанкротился, планшеты в школах так и не появились)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал