Избранное трейдера Алексей Юрченков

МТС Банк: отличные финансовые результаты за 3Q25, ждем рекордную прибыль в 2025-2026 гг.?

- 19 ноября 2025, 00:40

- |

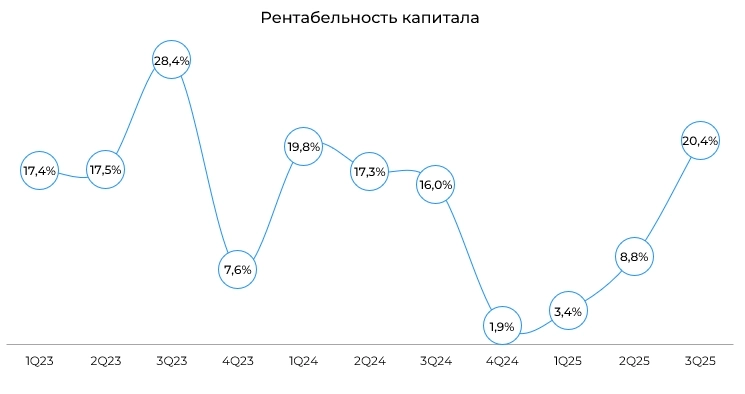

МТС Банк представил отличные финансовые результаты за 3-й квартал 2025 года. Рентабельность капитала 3Q25 превысила 20%, заработана рекордная квартальная чистая прибыль по МСФО. В последних обзорах отмечал, что в 1П25 Банк проходит циклическое дно и во второй половине года, вероятно, увидим рост ROE до 20%. В целом получается в рамках ожиданий.

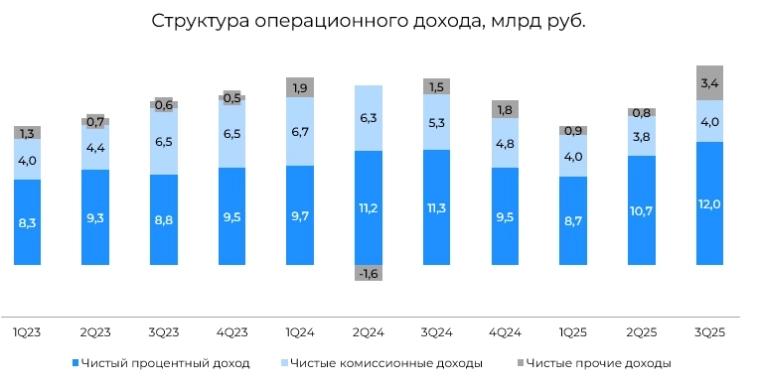

Операционный доход демонстрирует восстановительную динамику: видим рекордный квартальный результат. Главные драйверы: растущий чистый процентный доход и «прочие» доходы, где основной вклад внесли положительные результаты от операций на волатильном финансовом рынке (2,3 млрд) и доход от операционной аренды (1.2 млрд).

Чистый процентный доход растёт из-за восстановления NIM на фоне удешевления фондирования. Чистая процентная маржа в 3Q25 увеличилась до 6,6%. От дна, наблюдаемого в 1Q25, маржа прибавила 0,8 п.п.

Ещё один фактор роста чистого процентного дохода: увеличение активов, приносящих процентный доход. На фоне низкой рентабельности кредитного бизнеса в рознице Банк в первой половине года сделал ставку на ребалансировку активов: доля ценных бумаг увеличилась до 38%. Во втором квартале МТС Банк приобрёл портфель облигаций с базовым активом ОФЗ по стоимости 156 млрд рублей. Тогда я писал о том, что исходя из данных, которые мы видим на сайте раскрытия, можно сделать вывод о покупке с дисконтом к рыночной стоимости этого пакета. Индикативная величина дисконта ~10%. Это будет позитивно отражаться на финансовом результате в 2025-2027гг. Дюрация пакета около 2-х лет. Доходность к погашению может составить 22% годовых из-за структуры сделки, основной эффект придётся на 2026-2027 гг. Доходность формируют: дисконт, амортизация которого будет признаваться в финансовом результате, фиксированные купоны при дальнейшем снижении стоимости фондирования под снижение ставки. При этом сокращается кредитный портфель. Вероятно, это временное явление и при улучшении условий в рознице (макропруденциальные лимиты, прочие факторы), «выгашивании» приобретенного пакета ОФЗ МТС-Банк вернется к своему традиционному бизнесу.

( Читать дальше )

- комментировать

- 4.3К | ★2

- Комментарии ( 15 )

МТС: Без нюансов не обошлось...

- 14 ноября 2025, 10:37

- |

Открываем презу 4кв24

Что видим?

Чистый долг 477 млрд руб

Открываем презу 3кв25

Что видим?

Чистый долг 426 млрд руб

Типа чистый долг с начала года снизился на 50 ярдов.

Но это ж физически невозможно — подумал я!

Я думаю, тут используется креативная трактовка понятия чистый долг.

Ну и отгадка тут скорее всего в наличии банка в структуре, который привлекает депозиты

Первые три квартала операционной прибыли не хватало на уплату процентов по долгам МТС.

А ведь еще капекс + выплаченные дивы.

По моим расчетам, за 9 мес FCF -30 млрд руб

Плюс еще полтинник выплатили в виде дивов, то есть суммарно -80 млрд

То есть по моим грубым оценкам чистый долг должен был вырасти примерно на 80 ярдов.

Если считать долг без учета депозитов/займов, то «дельта» активов и пассивов составляет в районе 484 млрд чистого долга.

p.s. Кстати с рекордной выручкой за 5 лет тоже есть нюансики = там стрельнули продажи телефонов в рознице + выручка банка. Оба эти фактора привели к росту выручки суммарно +10пп год к году из +19%г/г

Я разобрался, каршеринг – это не бизнес на аренде авто

- 15 сентября 2025, 18:24

- |

Наши родители не могли о таком и мечтать!

Тебе исполняется 18 лет, получаешь права и уже можешь получить свою собственную машину на час или два, съездить погулять с друзьями или в ресторан с девушкой.

Заплатив за это всего 10-15 ₽ за минуту.

Но…

Так было, пока не упала маржинальность бизнеса на аренде авто. Выросла ключевая ставка, а цены на новые машины подскочили в 2 раза.

Сегодня вместе с машиной ты можешь получить штраф от 20 000 ₽ до нескольких миллионов рублей.

В этой статье я провел небольшое расследование каршеринга Делимобиль, которым сам пользовался пару лет, и выяснил, на чем и сколько зарабатывает каршеринг.

Всем привет! Меня зовут Слава Рюмин, уже 2 года я раз в неделю беру интервью у предпринимателей в рубрике “Упал, поднялся”.

За последние полгода сервис Делимобиль 3 раза требовал с меня денег за повреждения машины, которые я не делал. Я написал про это статью, и мне начали писать пострадавшие.

( Читать дальше )

- комментировать

- 52.3К |

- Комментарии ( 78 )

Что я осознал к 43 годам? (Да сегодня снова мой день рождения🥳)

- 09 июня 2025, 11:32

- |

Сегодня у меня день рождения и я по традиции хочу написать заметку с выводами, к которым я пришёл к своим годам.

Вещи, до которых я допёр к 43, будут сформулировано коротко, но они достаточно ёмкие, поэтому было бы неплохо если бы вы не просто наспех прочли, но и постарались осознать, что за этим стоит....

Итак, поехали!

✅Счастливым быть легко, когда тебя окружают только приятные тебе люди, когда тебя никто не расстраивает, и когда картинка каждый день перед глазами радует глаз. А ты попробуй сохранять состояние, когда близкие люди нервничают, когда что-то рассыпается и идёт не так. Вот тут наверное проявляется по-настоящему мужество и сила личности

✅Абсолютная база счастья — это здоровье, свобода и безопасность. Всё остальное только в твоей голове и ты на это можешь влиять.

В долгосрочной перспективе думаю, ты можешь влиять и на здоровье и на свободу и на безопасность. Это должны быть неотъемлемые векторы стратегии.

✅Энергия появляется тогда, когда начинаешь что-то делать. Пока лежишь и ждёшь, пока появится энергия, чтобы что-то начать, так можно долго лежать. Поэтому сначала начни, потом почувствуешь прилив сил.

Все что доставляет энергию — впускать в свою жизнь, все что отнимает энергию — удалять из жизни

✅Глупо кормить своё эго. Лучше кормить чужое эго😁 Задумайтесь.

( Читать дальше )

Бро, кто в депрессии? Есть такие?

- 08 июня 2025, 13:37

- |

В депрессию наверное очень легко попасть.

Это одно очень мощное негативное событие.

Или несколько друг за другом плохих событий.

Или много много накопившихся мелких неудач.

Все эти вещи на физическом уровне формируют впечатление, что будущее мрачное.

У вас все впереди. Если вам 20 лет и вы здрровы, вы можете еще прожить абсолютно любую жизнь и успеть достичь всего чего угодно.

Блин, это просто медицинский факт. 💯💯💯

Самый большой бред — унывать, если вы здоровы, молоды и свободны.

Это полный идиотизм!!!!

**

Что могло бы произойти плохого у меня?

( Читать дальше )

Какие дивиденды ждать от нефтяных компаний по итогам 2025 года?

- 05 мая 2025, 14:31

- |

( Читать дальше )

Размышление о ставках и перспективах рынка акций на 2025 год

- 12 декабря 2024, 18:46

- |

Я вижу сколько фокуса сейчас стало обращено на еженедельную инфляцию и попытки угадать пик ставок, хочу внести свою скромную лепту по этому вопросу.

Сценарий того, что будет происходить в случае затяжного военного конфликта, был описан нами еще 2,5 года назад. Там было написано и про дефицит бюджета и про рост налогов, который сейчас постепенно и повсеместно происходит, и про печатание денег, и про обесценивание длинных облигаций.

Лучший выход, который был предложен (смотри вывод): покупка физического золота (а тогда курс доллара был около 60) и квартир в ипотеку (т.к. кредиты с фиксированной ставкой будут обесцениваться в результате инфляции платить их со временем станет проще). Ну и главное предостережение — воздержаться от покупки длинных облигаций.

-

Что изменилось с тех пор?

👉Курс доллара вырос примерно на 70%

👉Золото в рублях выросло на 160%

👉Индекс гособлигаций RGBI снизился на 26%

_

( Читать дальше )

Стратегия Диасофта, точки роста и рейтинг акций от Mozgovik

- 10 декабря 2024, 23:52

- |

Вчера я был на первом дне стратегии Диасофта. Я специально поехал в Москву, чтобы составить лучшее представление о компании, чтобы постараться сделать более точную ее оценку для вас.

Сразу скажу, что в Диасофте мне нравится, что с вами готовы общаться ключевые акционеры компании (Глазков, Генцис), в отличии, например, от Аренадаты или Астры, что вселяет больше доверия.

Начну с основных наиболее важных впечатлений о поездке, а далее немного поработаем с цифрами.

=

Итак, общие впечатления:

👉Несмотря на высокие ставки и потенциальную нехватку капитала, расходы у банков (в т.ч. на софт) вряд ли сократятся

👉Основной посыл, который я увидел на стратегии, — Диасофт, это далеко не только про обслуживание банков.

👉Основные масштабируемые продукты, которые могут стать драйвером будущей выручки и повышения маржинальности — это базы данных (СУБД), а также Партнерская программа.

👉СУБД по сути тот же бизнес, что у Аренадаты, на базе PostgesSQL. Устанавливается вместе с решениями Диасофт в банках, плюс выиграли конкурс на поставку для Мосбиржи. Потенциал есть за счет расширения продаж СУБД для новых клиентов, не только банков. Еще пример: поставка СУБД для Синко-Банка.

👉Партнерская программа — это среда разработки ПО (платформа разработки), которую могут использовать сторонние софтверные компании. Это что-то вроде Apple Store, когда Диасофт просто будет получать свою комиссию 20% от сторонних разработчиков. По задумке это поможет существенно расширить число клиентов компании.

Так, например, я услышал, что 80% выручки SAP приходится именно от партнеров через их сеть.

На данный момент платформу уже использует компания “Искра Технологии”.

Рынок системного ПО по данным презентации компании может расшириться за 5 лет с 15 млрд до 43 млрд руб.

👉Еще один потенциальный драйвер — это системы управления предприятием (ERP) и замещение SAP в России. Диасофт в настоящий момент в диалоге со 100 компаниями, которые могут конвертироваться в новые подписанные контракты в 2025 году.

На дне стратегии выступил представитель НПО Машиностроения, который рассказал о внедрении у себя Digital Q.ERP от Диасофт.

Как я понял, проблема с ERP в том, что эти системы необходимо внедрять, то есть задействовать большое количество персонала, поэтому такие вещи как ERP скорее всего будут связаны с развитием партнерской программы (когда внедрением будут заниматься партнеры).

Кроме того, тут полное доминирование на рынке у компании 1С. Размер рынка оценивается в 55 млрд руб, но потенциальное расширение к 2030 году (+45 млрд руб) является самым многообещающим.

👉Помимо перечисленных, мы также узнали, что Диасофт делает софт для управления персоналом, софт для выпуска цифрового рубля, делают работу с госсектором (софт для Роспатент).

👉То, что я перечислил выше, — это перспективные направления. Традиционный рынок компании — это ПО для финсектора (рынок 32 млрд руб), тут Диасофт лидер с долей 1/3 рынка. Тут по-прежнему идет импортозамещение, которого хватит еще года на два точно.

****

Потенциал СУБД + Партнерская программа + ERP он большой, эти рынки по размеру существенно превышают размеры рынков банковского ПО.

Теперь самая большая проблема — как это все оцифровать в прекрасное финансовое будущее компании ?

Сама компания старается ответить на этот вопрос следующим образом: выручка от новых направлений вырастет в 6 раз к 2026 году,

Выручка от ПО для финсектора за 2 года +1 млрд и средства производства дадут +3 млрд. В процентах выручка для финсектора вырастет не так сильно.

Все оценки, которые дала компания, можно свести в табличку:

( Читать дальше )

Хэндерсон выручка за ноябрь - лучше октября, но без прорывов

- 10 декабря 2024, 04:48

- |

Хэндерсон опубликовал операционные результаты за ноябрь.

Выручка в ноябре выросла на +16,5% год к году и составила 2 млрд руб. За 11 месяцев темп роста составил +23,7% до 18 млрд руб.

( Читать дальше )

День инвестора Сбера. Смелый прогноз банка на 2025 год.

- 06 декабря 2024, 18:40

- |

Сбербанк провёл день инвестора, где подвел итоги первого года реализации стратегии 2026, поделился макроэкономическим прогнозом на 2025 год, актуализировал прогнозы по собственным ключевым финансовым метрикам.

В последние месяцы достаточно дискуссий о судьбе банковского сектора в следующем году. В целом отдельные банки в публичной и непубличной плоскости дают не самые плохие прогнозы на 2025 г. Для меня неплохой прогноз – это повторение результата 2024 года, либо просадка в пределах 10-15%. Центральный банк прогнозирует снижение чистой прибыли банковского сектора в 2025 году. Актуальные ожидания: 2.7-3.2 трлн руб. прибыли, против 3.5 трлн в текущем году.

Центральный банк считает, что наблюдаемый по банковскому сектору объём расходов на резервы не характеризует реального накопленного уровня риска, сохраняет прогноз по увеличению расходов на резервы в следующем году. Маржа находится на высоком уровне, позволяя банкам абсорбировать риски, оставаясь достаточно прибыльными. На слайде ниже цифры по всем банкам России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал