Избранное трейдера CIT-M

Копим с ИИС и сервисом «Копилка» ( много буков и картинок)

- 01 февраля 2019, 13:40

- |

Вполне жизненная ситуация когда у семьи есть небольшие накопления и возможность их ежемесячного увеличения на небольшую сумму относительно первоначальных накоплений. Но если откладывать их в «банку», то их покупательная способность будет теряться из-за инфляции. Что делать? Ответ однозначен: вкладывать под некоторый процент доходности.

Сервис «Копилка» дает такую возможность. Рассмотрим его результаты на примере нескольких стратегий.

Для начала возьмем стратегию Накопительная на 3 года — Копилка. Это стратегия покупки 2-3 ОФЗ с дюрацией портфеля около 2-х лет. Так как стоимость лота ОФЗ на Мосбирже составляет примерно тысячу рублей, то это означает, что Ваши деньги сразу начинают «работать» даже при довносе от 5 тыс. рублей. Но мы все же говорим об индивидуальном инвестиционном счете, а потому возьмем суммы, при которых мы сможем получить максимальный возврат НДФЛ – 52 тыс. рублей в год. Для получения такого возврата нам в течение года надо занести сумму на счет в размере 400 тыс. рублей. Так как для довнесения мы можем использовать и возврат, получаем, что «новых» денег мы должны внести 348 тыс. рублей или 29 тыс. рублей в месяц. Так как в первый год подключения у нас возврата нет, то недостающую сумму мы возьмем в качестве начальной — 200 тыс. руб… Довнесение возвращенных 52 тыс. на счет мы отнесем к концу июля, так как по моему опыту возвратов эти суммы приходят на счет налогоплательщика в июне-июле.

( Читать дальше )

- комментировать

- 6.7К | ★19

- Комментарии ( 30 )

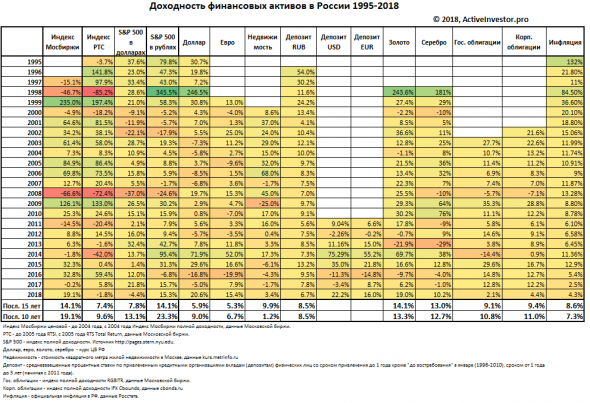

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

Новые требования от налоговой для владельцев зарубежных счетов

- 22 января 2019, 18:59

- |

Недавно мне пришло письмо из ИФНС с требованием предоставить пояснения и подтверждающие документы к отчету о движении денежных средств по зарубежным счетам. В письме приводится фрагмент ч.7 ст.12 Закона №173-ФЗ, в котором утверждается, что резиденты обязаны предоставлять отчеты с подтверждающими банковскими документами. Однако, в оригинале закона этот фрагмент имеет противоположный смысл, а именно, что все резиденты, кроме физических лиц… обязаны предоставлять отчеты и подтверждающие документы. Для физических лиц отдельно прописано, что они обязаны просто предоставить отчет о движении денежных средств в порядке, устанавливаемом правительством РФ.

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 28 )

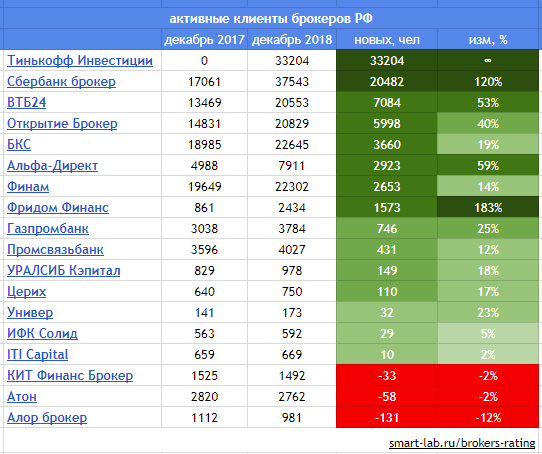

Какие брокеры круче всех отожгли в 2018 году?

- 11 января 2019, 18:41

- |

Количество загоняемого на убой «фарша» в 2018 выросло рекордными темпами:

ссылка на график: smart-lab.ru/brokers-rating/russia/stat

Поголовье активного инвестора на рынке выросло в 3 раза за 2 года и на 68% в 2018 году.

В декабре активное поголовье составило 201 151 человек.

Половину всего «мяса» доставили на рынок в прошлом году 2 банка: Тинькофф и Сбербанк.

Рейтинг брокеров на смартлабе: https://smart-lab.ru/brokers-rating/

По имеющейся у нас информации, большая часть из доставленного в последнее время на рынок товара не понимает ровным счетом ничего в биржевом деле, в акциях и уж тем более такой заумной штуке как фьючерсы.

Что касается оборотов на рынке Т+ Московской Биржи, то они в 2018 году ни у кого особо не росли. Единственное, рост наблюдался у Тинькофф Инвестиции, за счет старта с нуля:

( Читать дальше )

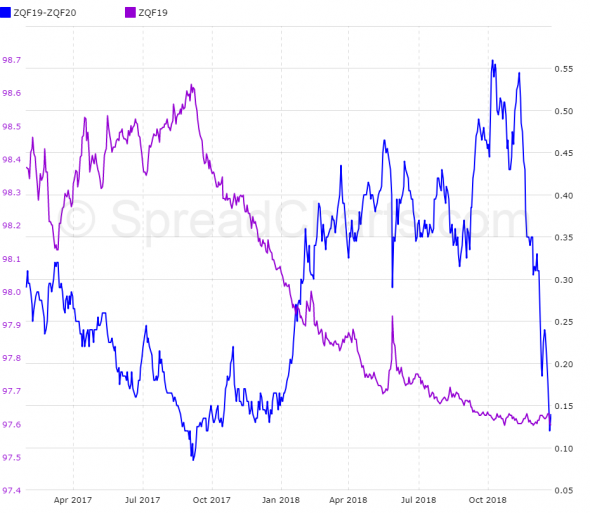

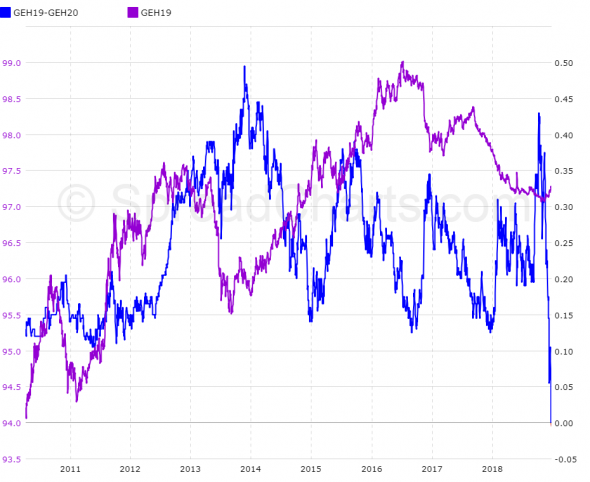

Денежный рынок США. Обзор недельных данных.

- 21 декабря 2018, 14:35

- |

Всем привет.

Уходит архиважная неделя, на которой прошло заседание Американского регулятора. Участники рынка, на мой взгляд, отреагировали неадекватно. Фактический, появились намеки и конкретные действия по запуску стимулирующей политики ФРС.

Ставки денежного рынка все никак не снизятся. В то время как ставки рынка капиталов притормозили со снижением.

На первой картинке годовой спред на фьючерсном рынке на короткие векселя США (30 дней) облигации — синяя линия. Сиреневая — фронтальный фьючерс.

Как видно с картинки, связь обратно пропорциональная, т.е. мы уже в спреде рухнули, фьюч должен начать расти, а значит ставки денежного рынка пойдут снижаться.

На следующей картинке тоже самое по Евродоллару (ставка Либор).

( Читать дальше )

Джеймс Кордье всё ...

- 17 ноября 2018, 18:44

- |

( Читать дальше )

Анонс: Илья Коровин. Ответы на вопросы по ситуации 9 апреля

- 06 ноября 2018, 18:38

- |

Начало передачи в 11:00 МСК на интерстриме трейдеров YouTrade.TV.

Кто не в теме, можно посмотреть видео ниже:

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал