Избранное трейдера Akreg

Как получить ВНЖ, паспорта других государств и счета в зарубежных банках?

- 27 июня 2023, 14:18

- |

👉ОАЭ — дорогие услуги для клиентов от $2 млн. Компанию сделать стоит от $50 тыс и от 4-6 мес.

👉По зарубежным брокерам в любой момент могут возникнуть проблемы, т.к. правила меняются на ходу ежеминутно

👉ВНЖ Европы 99% требует проживание от 6 месяцев. Причем если получил и уехал, то через 1 год не продлят.

👉Но можно купить недвижку от €400 тыс, получить ВНЖ и не жить постоянно (Кипр, Испания)

👉ВНЖ Армении — от $2 тыс и пару недель времени.

👉ВНЖ Сербии-Черногории $2-3 тыс, пару заездов, 1 месяц времени (через регистрацию компании).

( Читать дальше )

- комментировать

- 5.5К | ★25

- Комментарии ( 95 )

История успеха Билла Гейтса. Настоящая.

- 10 июня 2023, 12:33

- |

Билл Гейтс — гений. Гейтс — великий. Почти с нуля создал корпорацию. В 31 год стал миллиардером. Так все было на самом деле?

Из официальной биографии на сайте Microsoft:

А как всё было на самом деле?«Билл Гейтс родился 28 октября 1955 г. Он и две его сестры выросли в Сиэтле. Их отец, Уилльям Гейтс II, — адвокат. Мать г-на Гейтса, Мэри Гейтс, была школьной учительницей…»

Родился малыш в семье скромного юриста и школьной учительницы… Много учился и трудился… Благодаря своей гениальности стал самым богатым человеком планеты Земля, преобразил мир.

Билл Гейтс (англ. Bill Gates) или Уильям Генри Гейтс III (William Henry Gates III) — уже звучит, не правда-ли? — родился 28.10.1955 года не в простой семье, а в семье с богатыми традициями в сфере бизнеса, политики и общественной службы. Семья Гейтсов пользуется большим весом и авторитетом в Сиэтле, да и во всем штате Вашингтон.

Его прадед был членом парламента штата и

( Читать дальше )

МИРОВАЯ РЕВОЛЮЦИЯ 2020-2030

- 28 мая 2023, 19:10

- |

ПРЕДИСЛОВИЕ

Понять окружающий мир очень сложно. Я позадавал вопросы нейросети ChatDMT-5, и она мне наотвечала «всякое». Здесь перепечатываю часть её ответов.

! ВНИМАНИЕ ВСЕМ! НАПИСАННОЕ НИЖЕ НЕ ЯВЛЯЕТСЯ МОИМ МНЕНИЕМ! Я СЛИШКОМ ТУПОЙ ДЛЯ ТАКОГО, ЭТО ВСЁ НЕЙРОСЕТЬ!

Неполнота информации = неопределённость будущего уменьшаются. ЭТО ОЧЕНЬ ХОРОШО! Можно написать гибкий долгосрочный план на жизнь ;)

На каждый уровень напишу моё дилетантское понимание трейдинга, чтоб было по тематике сайта.

Указываю длительность видео в мин.: а название в Ютубе и выделяю таким цветом; на тормознутый Бастион даю прямую ссылку.

Чем больше ЛЮБЫХ ЛЮДЕЙ будет знать подобную информацию, тем лучше будет всем нам в итоге. Нет смысла тратить время на срач в комментах, это их технология: «разделяй и властвуй!»

+ Старый анекдот

«У солдата спрашивают:

— Zачем тебе голова?

— Я V неё ем!»

*****

УРОВЕНЬ №1

На график цены можно накинуть среднюю, а снизу MACD. Но они не нужны, надо торговать по чуйке. Правда чуйка приводит к постоянным убыткам — пофиг!

( Читать дальше )

Синтетический дивиденд, который я получил с акций Газпрома

- 24 мая 2023, 19:01

- |

Накануне заседания совета директоров Газпрома рынок закладывал ненулевую вероятность выплаты финальных дивидендов за 2022 год. Имелась бэквордация сентябрьских фьючерсов к текущей цене акций.

Поскольку я не очень верил в дивиденды от Газпрома в этом году, на часть акций я решил получить «синтетический дивиденд».

22 Мая я купил сентябрьский фьючерс на акции Газпрома по цене 17168 р. и продал 100 акций Газпрома на сумму 17484 р.

Поскольку СД принял решение выплатить 0 р. дивидендов, дивидендный гэп в Газпроме случился сразу. Если бы решение о выплате дивидендов было принято, мне пришлось бы ждать дивидендного гэпа для обратного выкупа акций и продажи фьючерса.

24 Мая я купил 100 акций Газпрома на сумму 16546 р. и продал сентябрьский фьючерс по цене 16911 р.

Таким образом, 100 акций Газпрома как были у меня, так и остались. Кроме того, я получил синтетический дивиденд на сумму 17484 – 17168 + 16911 — 16546 = 681 р. Или 6.81 р. на акцию.PS для простоты я говорю об одном фьючерсе и соответствующем количестве акций

( Читать дальше )

Черная металлургия: сколько дивидендов может дать НЛМК, Северсталь и ММК?

- 10 мая 2023, 07:31

- |

Прежде чем размышлять про инвестиции и дивиденды отечественных сталеваров — надо разобраться в сути, пусть и без специфических деталей.

Сталь — сплав железа и углерода, один из самых универсальных материалов современности. Из чего и как ее производят?

Как правило, выделяют 2 способа производства.

1) Берут железную руду (биржевой товар), коксующийся уголь (тоже биржевой) и с помощью доменной печи получают чугун, далее искомый сплав стали.

2) Берут железный лом (то что набрали на свалке, цена тоже биржевая) и с помощью электродуговых печей получают искомый сплав стали.

Схема взята у ММК, но у всех металлургов ситуация схожа

( Читать дальше )

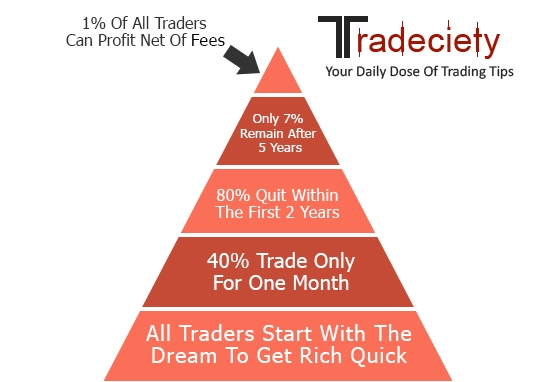

Каковы шансы выжить у трейдера или о чём следует знать человеку, решившему открыть счёт у брокера

- 08 мая 2023, 20:42

- |

Интересная статься с tradeciety.com/24-statistics-why-most-traders-lose-money

ПОЧЕМУ БОЛЬШИНСТВО ТРЕЙДЕРОВ ТЕРЯЮТ ДЕНЬГИ — 24 УДИВИТЕЛЬНЫХ СТАТИСТИЧЕСКИХ ДАННЫХ

- 80% всех дневных трейдеров уходят в течение первых двух лет. 1

- Среди всех внутридневных трейдеров почти 40% торгуют внутри дня только в течение одного месяца. В течение трех лет только 13% продолжают дневную торговлю. Через пять лет останется только 7%. 1

- Трейдеры продают «победителей» на 50% дороже, чем «проигравших». 60% продаж — выигрышные, а 40% — проигрышные. 2

- Средний индивидуальный инвестор отстает от рыночного индекса на 1,5% в год. Активные трейдеры отстают на 6,5% в год. 3

- Внутридневные трейдеры с высокими показателями в прошлом продолжают получать высокие доходы в будущем. Хотя только около 1% всех дневных трейдеров могут предсказуемо получать прибыль за вычетом комиссий. 1

- Трейдеры с отрицательным послужным списком до 10 лет продолжают торговать. Это говорит о том, что внутридневные трейдеры продолжают торговать даже тогда, когда получают негативный сигнал относительно своих способностей. 1

( Читать дальше )

Интересная подборка интервью современных западных трейдеров

- 01 мая 2023, 12:14

- |

📕Книга «Таинственные маги рынка» Джека Швагера

глава о Джейсоне Шапиро, трейдере, торговавшем против тренда.

Основные мысли.

Швагер: есть ли сделки, которые были очень болезненные?

Шапиро: нет, я не застреваю в плохих сделках, у меня просто срабатывают стопы. Я никогда в жизни не нарушу свой стоп.

Шапиро: я добился успеха, потому что много раз терпел неудачи.

Я иду в ногу с людьми, у которых больше знаний, это институциональные трейдеры. Степень участия институционалов показывает сантимент рынка, долю участия. Я занимаю сторону, противоположную спекулянтам, то есть всегда на стороне институционалов.

Так же смотрю финансовые телешоу, как индикатор для торговли в противоположном направлении. (сразу вспоминается Крамер и Олейник)

Швагер после интервью делает вывод, что если знаете трейдера, который часто ошибается, следите за ним, чтобы торговать против него😁

глава Амрит Сейл.

( Читать дальше )

По своему 15-летнему опыту на фондовом рынке наблюдал два типа рынков.

- 30 апреля 2023, 08:58

- |

🔸Рост рынка практически без сильных откатов

🔸Низкая волатильность активов

🔸Низкие ставки ЦБ

🔸Накачка рынков ликвидностью

🔸Дешёвые деньги

🔸Низкая инфляция

🔸Рост основных компаний крупной капитализации

▶️Такой рынок может быть от 1 до 3 лет.

🟠 Спекулятивный цикл

🔸Рынок в свободном падении или боковом тренде

🔸Высокая волатильность активов

🔸Высокие ставки ЦБ

🔸Высокая инфляция

🔸Отсутствие стабильности в финансовой отчётности

🔸Краткосрочные движения

🔸Рост акций второго и третьего порядка, малой капитализации

▶️Такой рынок может быть от 1 до 2 лет

💡Для инвестора или спекулянта важно понимать и уметь определять в каком цикле находится рынок.

Можно 2 года просидеть с нулевой доходностью в спекулятивном рынке, когда другие зарабатывают хорошие деньги.

И также несколько лет пытаться спекулировать в инвестиционной фазе и из за низкой ликвидности кормить брокера комиссией и ничего не наторговать.

⚡Важно не только определить какой сейчас рынок, но так же иметь свою стратегию на каждый случай.

( Читать дальше )

Величина дивидендного гэпа

- 25 апреля 2023, 18:04

- |

Пусть P цена акции на момент закрытия (в последний день, торгуемый с дивидендом). Тогда, определение див.доходности запишется как d=Div/P, где Div — размер объявленного дивиденда. Оценим, величину X на которую должна упасть цена компании на открытии торгов. До отсечки «чистая» стоимость актива равнялась P — t_p*(P-A), где А — цена по которой акция была куплена, а t_p — налоговая ставка на доход от продажи ценных бумаг. После отсечки к чистой стоимости активов надо будет прибавить дивиденд, получим: (P-X) — t_p*(P-X-A) + (1-t_d)*Div, где t_d — налоговая ставка на доход по дивидендам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал