Избранное трейдера Adam Kazimirovich

Ваша оценка СтокШарпу

- 31 мая 2017, 09:40

- |

- комментировать

- ★4

- Комментарии ( 59 )

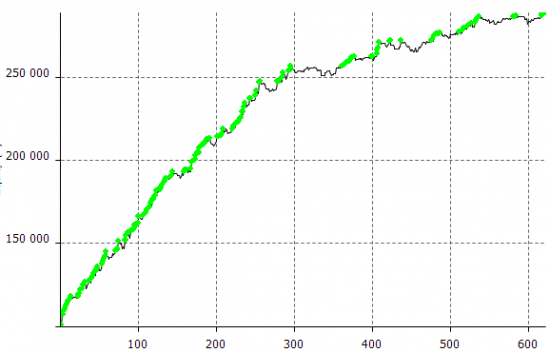

Грааль номер очередной

- 20 марта 2017, 00:11

- |

Торговать прямо как есть — наверное нельзя, но для начинающих — вполне подходящий шаблон для дальнейших исследований после типовых индикаторных систем или пробоев канала

Ри, 15 минут.

проверяем с параметром Х = 6. Без стопа, без временных окон.

Макс дродаун 9тыс пунктов, средняя сделка 300п, более 50% прибыльных сделок, пф 2 с чем-то.

Ни одного убыточного года, начало тестов 2008 год.

Видно, что в последнее время работает не очень, но повторюсь, это шаблон и не более.

Шорт тоже работает, но там все сложнее — временные окна, тейк профиты, стопы и так далее

Вопросы?

Защитим рыночный планктон или Комментарий к Плану ЦБ по защите инвесторов.

- 04 марта 2017, 18:38

- |

http://www.cbr.ru/Press/?PrtId=event&id=891&PrintVersion=Y&pid=finmarkets&sid=ITM_35876

Наша трейдерская публика попостила, побрызгала слюной и на этом все.

http://dartstrade.ru/blog/7986.html

В данном посте попробую прокомментировать нововведения ЦБ, разобраться чем это грозит, ну и конечно – «Что делать».

Прежде всего, когда ознакомился с перечнем изменений возникло двоякое чувство: с одной стороны новость положительная в том плане, что ЦБ все-таки не будет тотально перекрывать кислород инвесторам (о первоначальном варианте можете судить, например, по публикациям):

http://www.rbc.ru/finances/15/09/2016/57daa1289a7947c7cef90877

( Читать дальше )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Любимая рабочая лошадка с новыми подковами.

- 06 февраля 2017, 12:09

- |

Аццкая смесь Homoscedasticity, Fractal dimension и некоторых «секретных ингредиентов» Probability theory, породившая приемлемый Support and Resistance, не зависящий от субъективности и настроений «прокладки» между рынком и кошельком.

Пока была в LUA больше 3-4 запустить не получалось, не «повесив» QUIK, а сейчас:

( Читать дальше )

Случайность, Эффективность и ТехАнализ.

- 16 декабря 2016, 16:00

- |

Для грамотных математиков любящих графики случайного блуждания, распределения приращений и кибернетикам с априорными гипотезами без доказательств.

Сжатие данных - алгоритмическое преобразование данных, производимое с целью уменьшения занимаемого ими объёма, за счет устранения избыточности, содержащейся в исходных данных — повторяющихся последовательностей и значений.

Случайные сигналы, процессы, последовательности, белый шум не обладают свойством избыточности. Сжатие данных принципиально невозможно без потерь.

Гипотеза — если колебания цен есть случайный процесс то сжатие данных последовательности приращений не возможно и коэффициент сжатия не должен превышать 1.

Условия испытаний.

( Читать дальше )

Выбор системы Управления Капиталом для Новичка, Часть 4

- 26 сентября 2016, 15:14

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь:

Часть 1: http://smart-lab.ru/blog/349998.php

Часть 2: http://smart-lab.ru/blog/350673.php

Часть 3: http://smart-lab.ru/blog/351031.php

Рассмотрим систему Управления капиталом, предложенную Райаном Джонсом в книге «Биржевая игра. Сделай миллион – играя числами» М.:2001 г.

Во-первых, Райн Джонс разбил все системы Управления капиталом (УК) на 2 больших группы: Мартингейл и Анти-Мартингейл.

Мартингейл: Согласно этому методу, по мере уменьшения суммы счета размер последующей торговли увеличивается. Базовая концепция метода Мартингейл строится на том, что по мере уменьшения суммы в результате убытков возможность компенсации потерь либо увеличивается, либо остается прежней. Это популярный тип управления капиталом для игроков в азартные игры. Как было сказано Р.Винсом, никакой тип управления капиталом не может превратить сценарий с «отрицательным ожиданием» в сценарий с «положительным ожиданием». Поэтому игроки не пытаются изменить шансы, они стараются воспользоваться сериями.

( Читать дальше )

Дополнение о брокерах США.

- 03 августа 2016, 09:17

- |

Так вот, брокер TradeStation не открывает счета гражданам России. Таким образом, у граждан России есть три универсальных брокера для работы через лицензированного штатовского брокера. Это Intractive Brokers, optionsXpress, LightSpeed. Это так называемые брокерские универмаги, через которых с одного счета можно торговать различные ценные бумаги и товары: акции, ETF, бонды, опционы, фьючерсы, фьючерсные опционы… Для выхода на фьючерсные рынки есть целый ряд разных специализированных фьючерсных брокеров. Но фьючерсные брокеры не страхуют счета клиентов по системе SIPC.

Еще немного о новых впечатлениях. Оказывается, что брокер just2trade придерживает деньги клиентов и не дает их использовать по 2-3 дня. Ценные бумаги проданы, но деньги неизвестно где. Деньги у клиента на счете есть, но они не доступны для работы держателю счета. Я думаю, брокер их успешно использует в своих целях. Это черта субброкера — он делает с деньгами клиента, что хочет. Говорят, что еще и вывод осуществляют не очень резво — тоже за 2-3 дня… Таким образом, каждая сделка проводится за 2-3 дня. Это просто верх наглости!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал