Избранное трейдера VN

Где покупать квартиру инвестору?

- 20 мая 2020, 14:52

- |

Как то я смотрел цены за аренду однокомнатной квартиры в Москве и неожиданно для себя заметил логическую несопоставимость между ценой продажи квартиры в одном районе и ценой сдачи аналогичной квартиры находящийся неподалеку в 2 3 километрах.

В двух районах средняя стоимость месячной аренды однокомнатной квартиры была практически одинаковой, но стоимость квартир отличалась процентов таки на 40%. Обычный человек к данному факту отнесется скорее спокойно, но не математически подкованный. Я лично увидел то что в одном районе Москвы при сдаче в аренду квартира окупиться на 30% быстрее чем в другом! Ну не фарт ли? Но в топике я хочу написать не про среднюю окупаемость квартир между районами Москвы, а между 10 городами России! Про районы Москвы я напишу отдельный пост.

P.S Наверняка на форуме найдутся «короли недвижимости» которые увидев то о чем я пишу — просто покрутят пальцем у виска. Но я хочу предупредить о том что знаю что существует огромное количество нюансов влияющие на итоговую маржинальность бизнеса и что сложно определить сколько прибыли принесет тебе актив в будущем. Тут я хочу показать вам примерные цифры, а то-есть ознакомить с ситуацией в целом.

И так можно ли найти недооценённый город в России получив максимальную доходность с квадратных метров. На самом деле цена имеет свойство раскрывать все нюансы бизнеса, продукта, услуги. Но иногда активы переоценены за счет медийной востребованности, общего ажиотажа, большого объема спекуляций. Почему люди готовы покупать переоцененные компании когда на рынке можно найти компанию со схожими статистическими показателями предоставляющие те же услуги. Чаще всего это происходит из-за покупки бумаг без применения какого либо анализа и применения логики следуя первородным эмоциональным инстинктам.

( Читать дальше )

- комментировать

- 5К | ★18

- Комментарии ( 53 )

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

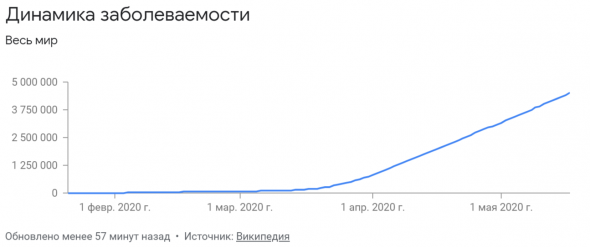

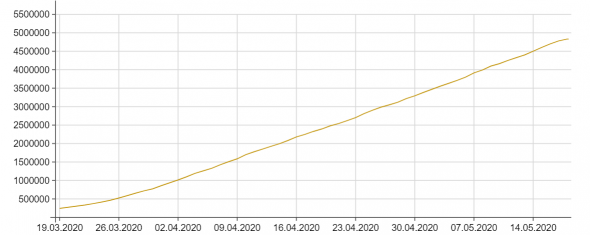

Динамика зараженных КОВИД-19: Идельная прямая

- 18 мая 2020, 16:50

- |

Хочется из других источников глянуть..

( Читать дальше )

Суд с Мосбиржей. 25 декабря 2018 г.

- 17 мая 2020, 11:50

- |

25 декабря 2018 года. Мосбиржа под тем же самым предлогом «регламента» нарисовала цены на Brent в 45$. Вопиющие нарушения правил повышения ГО и последующего снижения. Все это происходило в субботний день, когда весь мир вообще не торговался.

И если Мосбиржа в ситуации с CL-04.20 приостановила торги и отказалась их возобновить ни вечером, ни в последующий день, то 25 декабря 2018 г. во фьючерсах на Brent, в течении часа (с 10-00 по 11-00 МСК), 4 (!) раза раздвигались лимиты и повышалось ГО. При этом, в 14-00 МСК того же дня биржа сразу же вернула гарантийное обеспечение на показатели начала дня (!)

Удивительное двуличие. Разная трактовка одной и той же ситуации обвала цены 25.12.2018 и 20.04.2020.

Кто-нибудь владеет информацией, сколько раз менялся регламент торговли фьючерсами нефти на Московской бирже? Может быть, регламент меняли постфактум?

Пострадавшие 25.12.2018 г., если таковые есть, призываю вас присоединится к судебным тяжбам с Мосбиржей. Мы должны подать сразу два коллективных иска к Московской бирже.

Альфадирект налоги развод

- 13 мая 2020, 09:42

- |

Альфадирект удержал налоги за 2020!!! по положительным сделкам на фонде, а отрицательные на ФОРТС не учел. Раздевают средь бела дня.

Предистория: Торговал ФОРТС с убытком в марте (немного потерял на Ri фучах тк не ожидал такого веселья), все вывел на ММВБ и купил старых добрых папир и на отскоке закрыл дыру.

Проблема: вывел в апреле со счета деньги на карманнаые расходы и недосчитался 13% налогов за 2020. Эти деньги растворились в системе)

Позвонил в альфадирект — ответ вежливого менеджера по телефонным звонкам — «налоги по положительному результату ММВБ за 2020 сняли сейчас в полном обьеме, а вот убытки ФОРТС учтут в налоговом периоде 2021». Я немного прифигел. И пофиг им на то что налоговый период за 2020 будет только в 2021.

Мне видется здесь развод хомяков просто в особо крупных размерах.

Кто сталкивался с таким же? что за фигня такая? может коллективный иск сделаем?

Никогда такого не было и вот опять.. Немного о F63.0

- 11 мая 2020, 15:04

- |

Вроде бы все как обычно, но всегда есть небольшие нюансы и нотки отличия. Апрельский CL4.20 «повеселил» участников серьезными долгами. Если очень упрощенно, нюанс заключается в том, что «ладно бы, как обычно, депоху обнулили. Так уже тыщу раз делали. А в этот раз еще и долги. Это не по правилам». А почему вообще обнуляются депозиты? И почему фьючи и опционы? Это ведь инструменты для хеджирования рисков по базовому активу. Покупатель или поставщик хочет иметь предсказуемую стоимость нужного ему сырья в нужное время в нужном месте. Кстати, готовые сгонять в Кушинг в апреле с большой пустой бочкой, вернулись бы и с нефтью и с деньгами. Откуда берутся умники, которые уверены, что сделают деньги на хэджерах, ну или на крайний случай на других умниках, которые встали в неправильную сторону? И почему они считают, что у них, в долгосрочной перспективе будет все лучше чем у Майрона Шоулза или Роберта Мертона? Ответ неприятный, но его нужно озвучить.

( Читать дальше )

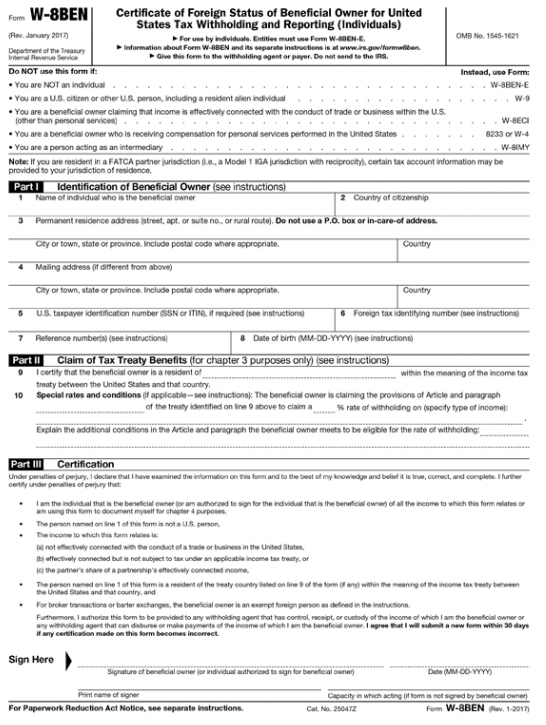

Налоги на рынке ценных бумаг для России и США

- 11 мая 2020, 11:32

- |

Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Прибыль инвестора, получаемая от операций с акциями на рынке акций США, облагается налогом на доходы физических лиц по ставке 13%. Что касается дивидендов, то, согласно конвенции, они облагаются следующим образом. Эмитент, выплачивая дивиденды, удерживает с физического лица-нерезидента налог в соответствии с местным законодательством (в США – это 10%). После этого получатель дивидендов выплачивает налог в своей стране.

( Читать дальше )

Заморозка вкладов

- 11 мая 2020, 11:09

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал