Избранное трейдера BydloTrader

Об оборотах торгов в индексе МосБиржи (история, структура, сезонность)

- 27 апреля 2019, 10:56

- |

Думаю, это будет полезной информацией для всех — как для новичков на бирже, так и для «бывалых»... Свежее исследование.

Индекс МосБиржи (ранее индекс ММВБ) и индекс РТС – два ключевых биржевых показателя, характеризующие состояние фондового рынка РФ. База для их расчета одинаковая, разница лишь в том, что индекс МосБиржи считается в рублях, а индекс РТС в долларах США.

На текущий момент индексы состоят из 43 бумаг. За историю с 2013 г. в индексе побывало в общей сложности 73 бумаги: какие-то из них задержались надолго, а некоторые выпали из расчета или даже совсем ушли с биржи.

Обороты биржевых торгов отражают, на какую сумму были совершены сделки с бумагами, входящими в индекс и соответственно насколько активно идет торговля. Чем выше обороты – тем ликвиднее рынок и тем больше интерес к российским активам.

По данным на конец апреля 2019 г. суммарный объем торгов по всем бумагам, входящим в индекс МосБиржи составил 715,2 млрд руб. На конец апреля 2003 г. тот же показатель составлял лишь 92,1 млрд руб. То есть можно сказать, что за последние 15 лет оборот торгов вырос почти в 8 раз. Но текущие значения оборота далеки от исторически максимальных.

( Читать дальше )

- комментировать

- 3.1К | ★8

- Комментарии ( 5 )

Мы сдаемся: Федеральный Резерв “смирился” с надувающимися пузырями

- 26 апреля 2019, 16:52

- |

После повышения процентных ставок и негативной реакции рынков на этот процесс в прошлом году, Федрезерв теперь, похоже, признает, что будущая денежно-кредитная политика может быть только мягкой, пусть даже ценою еще более масштабных и более дестабилизирующих финансовых пузырей. С одной стороны, это действительно эпохальное изменение. С другой стороны, это просто признание новой нормальности, наступление которой говорит нам о том, что центральные банки уже потеряли контроль.

Далее Bloomberg:

Федрезерв, вероятно, смирился с риском роста пузырей в попытке продлить экономическую экспансию

Некоторые управляющие Федеральным Резервом, похоже, смирились с повышенным риском роста пузырей активов и возникновением других финансовых эксцессов, стремясь продлить экономическую экспансию.

Таков один из месседжей, замаскированных в протоколе заседания Федерального комитета по открытым рынкам, состоявшегося 19-20 марта.

( Читать дальше )

Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок.

- 26 апреля 2019, 07:58

- |

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />Итак, завершился для меня апрель 2019 г., 154 месяц инвестирования в дивидендные акции РФ и облигации ОФЗ-ПД.

Алгоритм моих ежемесячных действий (1 раз в месяц).

1) Откладываю на счет 3 тыс. руб.

2) Покупаю дивидендные акции РФ по формуле Доходность>СтавкиЦБ. Доходность=Предполаг.Дивиденды/Текущая цена акции.

3) Акции не продаю 3 года, чтобы воспользоваться льготой по НДФЛ.

4) Использую связку ИИС+БС, делаю «переливания», чтобы возмещать 13% НДФЛ.

5) Все приходящие денежные потоки (дивиденды + купоны) реинвестирую, пользуюсь сложным процентом.

Проект называл Кубышка, так как деньги ни разу не изымал.

По состоянию на конец апреля 2019 г. в Кубышке активов на 3 млн.172 тыс. руб.

Дивиденды, полученный в прошлом году составили 235 тыс.руб.

Если разделить на 12 мес, условно получаем почти 20 тыс.руб. или 2 минимальные пенсии.

Цель на сегодня — продолжать инвестировать еще 15 лет, до выхода на пенсию (мне 50 лет).

( Читать дальше )

Китай — промышленная сверхдержава. Или почему экономическая экспансия Китая может быть намного опаснее, чем гегемония США.

- 25 апреля 2019, 10:18

- |

В прошлой статье я написал, что пора констатировать свершившийся факт — Китай в настоявшие время стал промышленной сверхдержавой. А теперь посмотрите на картинку под заголовком — это схема одного из вариантов «Нового шелкового пути». И это, по моему мнению, не просто инфраструктурный проект Китая. А способ, — которым Китай начнет глобальную экономическую экспансию с целью установления нового двухполярного мира. Где с одной стороны останется первый полюс в виде экономической и военной сверхдержавы США. А с другой появится второй полюс, представленный промышленной сверхдержавой Китаем. И в отличие от двухполярности прошлого, где первый полюс был социалистическим, а второй полюс был капиталистическим. В новой двухполярности оба полюса будут капиталистическими, потому что социализма в Китае уже давно нет. Сейчас там самый настоящий капитализм.

( Читать дальше )

Черный вторник для одного трейдера в Открытии

- 24 апреля 2019, 16:21

- |

Поднимите пожалуйста пост в топ, если не затруднит.

Случилась одна неожиданная история, как говорится прилетело откуда не ждал. Сегодня ночью на NLMK-9.19 некто, пожелавший остаться неизвестным (на данный момент), слил или перелил 420000 рублей по четырем маркет сделкам 100,35,20,10 контрактов на счете в Открытии. Слили бы больше, но деньги закончились на счете. Расследование инициировал у брокера, жду ответа оператора. Говорят, что сутки, двое или более ответят, а может отпишутся и ткнут мордой в уведомление о рисках. Понимаю, что такое не часто случается(наверное) и со мной первый раз за много лет, но черный гусь прилетел внезапно и надо признаться к такому повороту не был я готов. К стандартным обвинениям себя готов, но это не дает ответы на вопросы кто, как и зачем? Если просто гадость это один вопрос, если перелив счета это другой.

Торговлю веду только Si, редко RTS и только днем интрадей. Обнаружил сегодня утром на открытии рынка. В логах терминала МТ5 нет подключения с моего ПК. Как удалось подключиться, кому и откуда возможно сообщат из Открытия, а может ничего не сообщат. Подскажите куда писать, кого ловить и пытаться сажать в тюрьму можно в такой ситуации? Чем может помочь жалоба в ЦБ и на кого жаловаться? Сделки понятно не отменят, обратная сторона «не кухни». Как узнать контрагента по сделкам, чтобы понять кто выгодоприобретателем оказался? Полиция, Прокуратура, ФСБ или кто вообще таким висяком захочет заниматься? Какая доказательная база должна быть с моей стороны, что это не мои операции?

( Читать дальше )

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

Богатые люди умеют правильно терять деньги.

- 24 апреля 2019, 12:50

- |

Каждый год профессор Макс Базерман продает студентам MBA из Гарвардской школы бизнеса двадцатидолларовую купюру намного выше номинала.

Его рекорд – продажа $20 за $204.

А делает он это так: показывает купюру всему классу и сообщает, что отдаст $20 человеку, который даст за нее больше всего денег.

Правда, есть небольшое условие.

Чтобы было понятно – допустим две самых высоких ставки были $15 и $16. Победитель получает $20 в обмен на $16, а второй человек должен будет отдать профессору $15. Таковы условия.

Торги начинаются с одного доллара и быстро достигают $12-$16.

В этот момент большинство студентов выпадают из аукциона, и остаются только два человека с самыми высокими предложениями.

Медленно, но уверенно аукцион подходит к цифре $20.

Понятно, что выиграть уже невозможно, однако проиграть тоже не хочется, ибо проигравший не только ничего не получит – он еще вынужден будет заплатить профессору номинал своей последней ставки.

( Читать дальше )

Грааль имени лузеров

- 24 апреля 2019, 10:29

- |

Это не банальный вопрос, если задуматься – как вообще можно проиграть на бирже?

Большинство «трейдеров» проигрывает, но как это возможно? Они что, все совершают сделки тупо наоборот? Тогда если поменять местами их входы и выходы, мы получим рабочую систему, осталось снять с лузеров мерку, выведать их драгоценный секрет? Это было бы прекрасно, но мир жестче. Никакого секрета здесь нет. В среднем проигравший торгует с профит-фактором, стремящемся к 1, принимая его за что-то другое.

Перевернутый грааль лузера будет точно так же сливать.

Как это объясняется? Если большинство играет на бирже с профит-фактором, стремящемся к 1, откуда минус?

а). Транзакционные издержки, и это не только комиссии. Проскальзывание опаснее тем, что менее очевидно.

б). Асимметрия проигрыша и выигрыша: если иметь миллион, выиграть 50%, потом проиграть 50%, то будет не миллион, а 750 тысяч.

( Читать дальше )

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

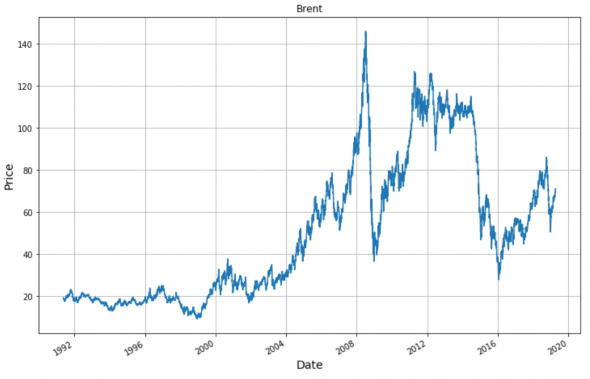

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

( Читать дальше )

Россия наращивает долг

- 24 апреля 2019, 07:30

- |

По данным, приводимым телеграм-каналом MMI (https://t.me/russianmacro), Россия в 1 квартале наступившего года впервые в постсанкционной эпохе нарастила внешний долг. Интересна его структура и динамика. Нам сложно осознать долговые проблемы США, Европы и Японии. В США госдолг превышает ВВП и равен 22 трлн.долл. В России государство и так не умело или не желало занимать деньги на внешнем рынке, а санкции 2014 года и вовсе вывели Минфин из международных заемщиков. Почти весь внешний долг – долг корпоративный. А государство предпочитает занимать деньги внутри страны. Внутренний долг по ОФЗ – около 200 млрд.долл., в 4 раза больше внешнего. Но и сложив все долги государства, получим скромные 10-15% от ВВП.

Совокупный долг корпоративного сектора больше – около 600 млрд.долл., 30-40% от ВВП. Итого всех долгов насчитаем около 850 млрд.долл., или около в 50% от ВВП. Основная часть долга покрыта накоплениями, в частности, международными резервами, размер которых достиг 491 млрд.долл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал