Избранное трейдера 2mkpsi

Стратегия для ленивых и нелюбопытных.

- 10 декабря 2024, 16:27

- |

Вот почти вся стратегия. А вы чего ждали? — все стратегии на бирже уже давно придуманы и описаны, изобрести что-то новое уже вряд ли удастся, разве, какие-либо нюансы.

Итак, обычно между фьючерсом и базовым активом есть контанго — это когда разница между ценой фьючерса и БА больше нуля. К экспирации фьючерса эти цены сходятся к нулю или почти к нулю. Покупаем БА — продаем фьючерс — к экспирации разница цен ваша. Ну, абсолютно ничего нового и интересного, но если есть свободные деньги, пурква бы и не па. Главное, чтобы при большом росте БА на обеспечение фьючерса денег хватило.)

( Читать дальше )

- комментировать

- 10.1К | ★27

- Комментарии ( 60 )

Математика сознания

- 09 декабря 2024, 21:32

- |

Как можно прорекламировать книгу одним абзацем, чтобы ее захотелось прочитать?

Роберт Уилсон в своем труде «Психология эволюции [Прометей восставший]» сделал такую рекламу другой книге между строк. Он писал:

«Неудивительно, что многие эсид-хэды [убежденные потребители ЛСД] замечали, что математика Брауна — это лучшее из когда-либо существовавших описаний „кислотного путешествия“.»

Что это за такая математика?

Роберт Уилсон ссылается на книгу «Законы формы» Дж. Спенсера-Брауна. Как показывает поиск, она еще не издавалась на русском языке, но есть кое-что получше! Труд Валериана Владимировича Попкова «Математика сознания», который посвящен работам Дж. Спенсера-Брауна.

Мы живем в удивительное время, нам впервые за всю историю человечества дана возможность доступа к знаниям мира в электронных библиотеках, миллионы книг. И мы первые, кто может проводить параллели, создавать связи между трудами авторов, которые друг о друге и не знали никогда.

( Читать дальше )

Боевые дроны OpenAI, а также коронавирусные разоблачения конгресса США

- 09 декабря 2024, 09:25

- |

Все самые важные и интересные финансовые новости в России и мире за неделю: доллар ниже 100 рублей, биткоин выше $100к, российские курьеры стали зажиточнее айтишников, страховые ассасины в США, корейский военный микропереворот, Трамп помазал нового криптоцаря, а также главные слова года в английском и русском языках.

Новости российского рынка

🐌 Курс доллара к рублю официально спустился обратно ниже 100 рублей, паника на дискотеке отменяется!

🐌 Тем временем, инфляция в России продолжает разгоняться: за прошедшую неделю цены выросли на 0,5%, а годовая инфляция превысила 9% (по прикидке Минэкономразвития). Набиуллина заявила, что возврата инфляции к целевым 4% придется ждать аж до 2026 года – а по пути, вероятно, придется еще поднимать ключевую ставку.

По этой части еще есть куда расти: в конце концов, мы в 1993-м и ставку в размере 210% годовых видали…

🐌 Антон Силуанов признался, что Минфин не ждет в 2025 году никаких дивидендов от Газпрома – с подтекстом, что «и вам, инвесторам, тоже сильно губу раскатывать не стоит». Кстати, fun fact: акции Газпрома начали торговаться на ММВБ в 2006 году по цене 225 рублей, а сейчас (почти 20 лет спустя) одна бумага стоит 115 руб.

( Читать дальше )

Записал 1490 покупок за последний год на сумму 2,34 млн рублей - узнал много нового о себе

- 05 декабря 2024, 11:33

- |

Уже несколько лет я веду детальный учёт наших семейных расходов. Делаю я это в первую очередь для того, чтобы для себя самого ответить на ряд вопросов: А сколько мы в действительности тратим денег в разрезе разных категорий? Какова динамика этих расходов во времени? И самое главное — какова наша личная инфляция?

О себе

Мне 35 лет. Я живу в Санкт-Петербурге.

Состав семьи: Двое взрослых и двое детей (1 класс).

О расходах: Среднемесячный показатель базовых расходов составил 165 800 ₽. А если брать средние расходы с учётом необязательных, то вышло аж 195 000 ₽/мес в среднем. Что это за обязательные и необязательные расходы — расскажу ниже.

О доходах: Сейчас я работаю аналитиком в IT и занимаюсь скромным блогом (который тоже приносит деньги). Доходы перекрыли расходы, и даже получилось сформировать существенные сбережения. Об этом тоже немного напишу, но пост всё-таки о расходах.

Динамика расходов: В 2024 году расходы выросли на 1,3% в сравнении с 2023 годом. Но это не означает, что мы не испытываем груз инфляции. Структура потребления в сравнении с предыдущим годом существенно изменилась, и цель этой публикации — разобраться в семейном бюджете и постараться наиболее точно вычислить личный показатель инфляции.

( Читать дальше )

Фонд ликвидности (LQDT, SBMM, TMON) вместо депозита - хорошая ли это идея? Провёл исследование!

- 04 декабря 2024, 09:23

- |

Помимо инвестиций, о которых я рассказываю на канале, вот мой портфель (скрин из сервиса учета инвестиций):

Часть своего капитала я держу на депозитах. На днях у меня закончился краткосрочный депозит и я стал искать вариант, где разместить деньги под высокий процент на пару месяцев.

В последнее время большую популярность обрели фонды ликвидности или фонды денежного рынка. Я решил выяснить, где выгоднее держать деньги — в депозите или в фонде ликвидности. Провёл сравнительный анализ доходности депозита и фонда ликвидности, результатами делюсь с вами!

Фонды ликвидности

На нашем рынке есть несколько наиболее популярных фондов:

- от СБЕРа - SBMM

- от ВТБ - LQDT

- от Т-банка - TMON

Их плюс в том, что они начисляют проценты ежедневно и инвестор может в любой момент быстро вывести свои деньги из фонда без каких либо ограничений или потерь.

Эти фонды являются близким аналогом накопительного счета с ежедневным начислением и выплатой процентов от Яндекс банка-Яндекс Сейв!

( Читать дальше )

🐑 Сам себе враг: Топ 5 самых глупых ошибок инвесторов во время сегодняшнего кризиса

- 03 декабря 2024, 21:07

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#80. За чашкой чая..

На фоне общей коррекции особенно интересно наблюдать за тем, как многие инвесторы ошибаются и не делают выводов.

Сегодня я решил разобрать самые глупые ошибки, которые инвесторы совершают в текущих условиях. Думаю, получилось достаточно интересно)

🧠 «Покупка на дне, которого не существует»

"Некоторые" Инвесторы мечтают о моменте, когда рынок пробьёт какое-то дно. А где оно, кто-нибудь знает? Я — нет, вы — нет, он — нет, они — нет… Получается, никто не знает.Помню, мне говорили, что дно — это 3000 пунктов, и нужно закупаться.

( Читать дальше )

Прометей восставший!

- 02 декабря 2024, 22:39

- |

Перепросмотр — это ключевая практика для повышения качества своей жизни. Нужно вспомнить всё, что с тобой было, начиная с рождения. Перепросмотреть значимые фигуры из твоего прошлого.

Эта техника берет начало в книгах Карлоса Кастанеды. Мексиканские маги, в традиции которых обучался Кастанеда, проводили перепросмотр жизни из поколения в поколение на протяжении тысяч лет. Как они открыли эту технику, история умалчивает, а вот психолог Станислав Гроф пришел к ней вполне научным путем, проводя эксперименты над пациентами. Этот опыт описан в его книге «Области бессознательного» в главе о конденсированном опыте. Пациенты с тяжелыми психическими расстройствами исцелялись, когда вспоминали, осознавали первичную травму, событие из глубокого прошлого.

Возможно, что вам всего этого мало и вы хотите посмотреть на технику перепросмотра жизни еще с одной стороны. Понимание облегчается, когда читаешь про одно и тоже, написанное разными словами и авторами. Предлагаю вам точку зрения Роберта Антона Уилсона, изложенную в его книге «Прометей восставший (Психология Эволюции)».

( Читать дальше )

У кого есть деньги несут их на рынок, все остальные в большинстве проклинают рынок.

- 02 декабря 2024, 21:41

- |

Самое интересное из отчёта для меня показалось следующее:

"Основной объем вложений обеспечили квалифицированные инвесторы, в том числе

состоятельные. Количество и объем активов инвесторов с портфелем от 100 млн руб.

увеличились, тогда как в категории от 100 тыс. до 1 млн руб. наблюдался отток клиентов

и их активов. Вероятнее всего, клиенты из второй категории отдавали предпочтение банковским

депозитам."

Тут комментировать только портить, но давайте разберём. В одном абзаце ЦБ нам рассказывает (1) что состоятельные и влиятельные люди несут сейчас деньги на рынок, (2) что людям с деньгами почему-то не очень нравится идея «морозить» деньги на банковских вкладах, пусть они и предлагают 23-25% годовых в моменте, (3) вместо вкладов они предпочитают инструменты фондового рынка, а самое забавное (4) что те у кого суммы небольшие, делают всё наоборот, уносят деньги с рынка и морозят их во вкладах.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 59 )

Канадские разработчики нефтяных песков сокращают операционные издержки за счёт перехода на беспилотные 400-тонные грузовики, доставляющие нефтяные пески с карьеров на заводы

- 30 ноября 2024, 19:57

- |

Так например, Санкор ориентируется на сокращение издержек на 23 миллиарда рублей в год за счёт применения 55 таких грузовиков.

Справочно: объём добычи углеводородов Санкором составляет 41 миллион тон в год, операционные издержки на добычу всех углеводородов составляют 1 триллион рублей. Удельная экономия — 2.3% от операционных расходов и 561 рубль на тонну.

Детальней про нефтяной рынок Канады: seala.ru/oil/neftkanada

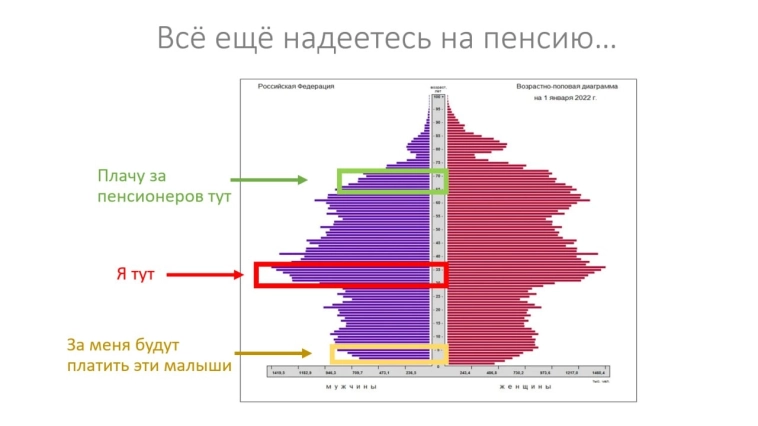

Всё ещё надеетесь на пенсию?

- 30 ноября 2024, 19:53

- |

Если вам сейчас 35 лет и меньше, вы до сих пор не откладываете на пенсию и верите, что государство обо всех позаботится — у меня плохие новости.

Не хочу сгущать краски и строить теории заговора, поэтому просто прикинем писю к носу на пальцах.

Сейчас в России на 6 работающих приходится 5 пенсионеров (одна из причин повышения пенсионного возраста). Уже напряглись, но это ещё далеко не катастрофа, есть страны со статистикой похуже.

Берём возрастно-половую диаграмму (нашел данные за 2022 год) и смотрим на картинку.

Даже со средним образованием понятно, что количество платящих 30-35 летних существенно больше, чем кол-во текущих пенсионеров в возрасте 65-70 лет и это хорошо.

НО (!) количество малышей, в возрасте от 0 до 5 лет, которые как раз и будут платить за нас текущих 30-35 летних существенно меньше. Их даже меньше текущих пенсионеров. И вот это жопа. Других слов у меня нет.

Кто бы что не говорил про движение FIRE (которого я придерживаюсь), но банально обеспечить себе пенсию уже сейчас — рациональное решение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал