Избранное трейдера 0beron4ik

Сижу сейчас и думаю, а не начать ли.....

- 06 мая 2024, 16:16

- |

( Читать дальше )

- комментировать

- 3.7К | ★2

- Комментарии ( 33 )

Доказательство того, что при инфляции акции не спасают от обесценивания денег

- 05 мая 2024, 13:05

- |

👉выручка и расходы растут вместе с инфляцией

👉цена акций постоянна (это нормально, так как купив акцию за 160, мы зафиксировали цену на весь последующий период роста инфляции)

👉инфляция меняется от 0 до 20%

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%. ( Читать дальше )

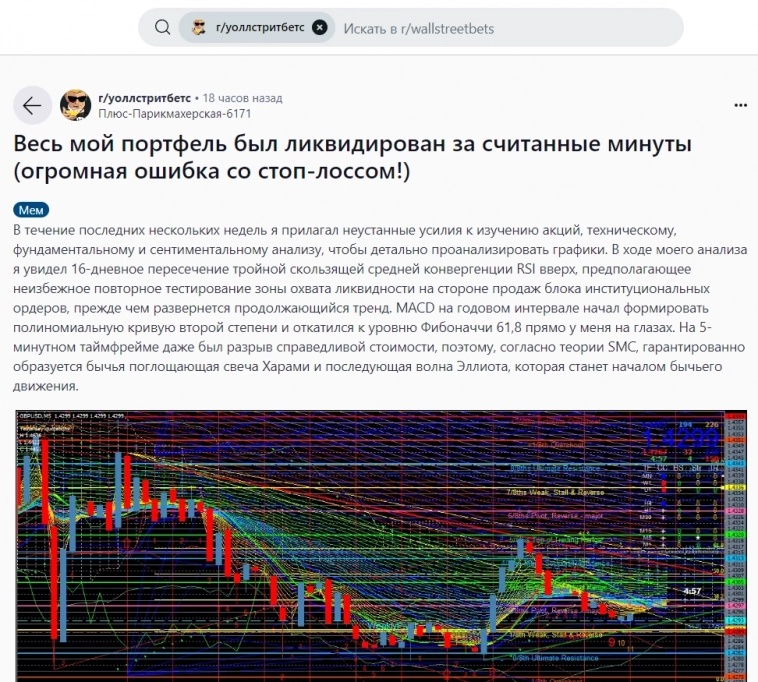

Американцы прикалываются на тему теханализа.

- 05 мая 2024, 11:50

- |

Кроме того, я также заметил красивый 6-сторонний треугольник, образующий восходящий канал с более низкими максимумами и более высокими минимумами, дополненный паттерном флага прорыва двойного дна на уровне сопротивления 1-секундного таймфрейма, который я затем перепроверил с профилем объема фиксированного диапазона. После добавления еще нескольких экспоненциальных скользящих средних и осциллятора объема с 9 периодами мое внимание привлекло то, что моя гипотеза ИКТ начала реализовываться, и после этого я подсчитал, что получу доходность как минимум 17500% минимум к закрытию сессии в четверг. 32 июня.

Увидев прорыв структуры линии тренда линейной регрессии, я перешел на 12-часовой таймфрейм, чтобы убедиться, что свеча закрылась за пределами параболической области поддержки, прежде чем открывать сделку. Я не видел этого там, но я видел это на 3-минутном таймфрейме, так что для меня этого было достаточно. Как только цена пересекла верхний диапазон фрактального индекса Вильямса с увеличением потока ордеров, все наконец сошлось и сетап показал себя красиво.

( Читать дальше )

🌐Газовый гигант под давлением: как изменился Газпром за 17 лет?

- 03 мая 2024, 07:58

- |

Снижение выручки, операционный и чистый убыток, и никаких перспектив?

В сравнении Мечел, который регулярно убыточный, а Газпром впервые

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😜

---

🏭Газпром опубликовал консолидированный отчет за 2023 год

В консолидацию входят добывающие, перерабатывающие, транспортные активы в России и за рубежом, НИИ, Газпромбанк, ГазпромНефть, ГазпромМедиа с учетом всех «внучек» и «правнучек», гостиницы и недвижимость, ...

🔻Выручка снизилась на 27% в рублях ❗️(курс рубля за 2023 г снизился на 27%) до ₽8,5 трлн

🔻Операционный убыток ₽363 млрд (мы впервые видим убыток на операционном уровне у ГП)

🔻Совокупный убыток >₽400 млрд

( Читать дальше )

И взболтать, и смешать: почему держателям облигаций стоит добавлять в портфель акции

- 02 мая 2024, 13:18

- |

Облигации — важный, понятный, простой в использовании, а главное, надежный инструмент фондового рынка. Однако доходность традиционно невысока, и поэтому каждый держатель облигаций наверняка задавался вопросом, как безопасно ее увеличить. Для этой цели в портфель можно и нужно добавлять акции. Рассказываем, как это работает.

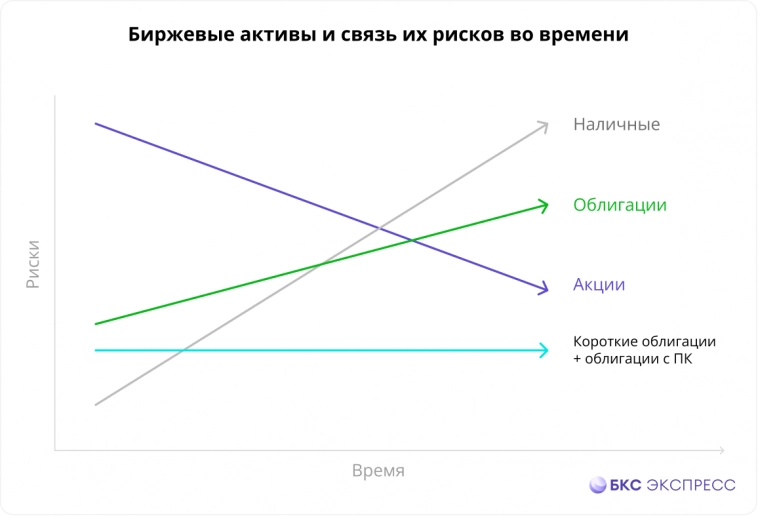

Почему это важно

При всех плюсах владения облигациями есть существенный недостаток — сравнительно низкая доходность на длинной дистанции. Главным риском для этого инструмента является инфляция — предвестник роста ключевой ставки в стране.

Ниже на картинке можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но не стоит забывать о росте инфляции: ваша доходность может не покрыть будущую инфляцию. В акциях, наоборот, риски краткосрочного колебания есть, зато на долгой дистанции потенциал раскрывается и риск сокращается.

/>

В последние месяцы ЦБ РФ проводит жесткую денежно-кредитную политику, ключевая ставка увеличена до 16%. На этом фоне облигации дешевели. Предлагаем разнообразить такой портфель акциями.

( Читать дальше )

🏦 ВТБ (VTBR) - слабые результаты за 1кв2024 и долгосрочные перспективы

- 29 апреля 2024, 10:13

- |

◽️ Чист. % доход TTM: 379.4 млрд

◽️ Чист. комис. доход TTM: 226,7 млрд

◽️ Чистая прибыль TTM: 407.4 млрд

▫️ P/E ТТМ: 4.7

▫️ P/E fwd 2024: 5,2

▫️ P/B:0,84

▫️ fwd дивиденды 2024:0%

▫️ fwd дивиденды 2025: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

❗ В этом обзоре решил более подробно расписать структуру уставного капитала ВТБ, чтобы развеять мнимую дешевизну банка. У ВТБ есть 3 вида акций (2 типа префов и обычка).

— Префов с номиналом 0,1 р всего 3 073 905 млн — это тоже самое, что 30 739 050 млн было бы с номиналом 0,01 (37,5% уставного капитала), поэтому проще считать именно так

— Префов с номиналом 0,01 р 21 403 797 млн (29,8% уставного капитала)

— Обычки с номиналом 0,01 р 26 849 669 млн (32,7% уставного капитала)

👆 Капитализация обычки = 626 млрд р, а если бы цена префы торговли по такой же цене, то и капитализация ВТБ была бы1914 млрд р (626/0,327). Логично при расчета вообще исходить из этой капитализации, которая почему-то практически нигде не фигурирует. Тогда сразу становятся видны реальные мультипликаторы. Более того, если рассчитать EPS, поделив прибыли 2018-2020 годов на 79 трлн акций, то дивиденды на обычку выплачивались вполне неплохие(35,2-67,9% от скорректированной чистой прибыли).

( Читать дальше )

Поплохеет ли банкам ? Кейс БСПб

- 25 апреля 2024, 16:01

- |

В принципе, я прекрасно понимаю, что у данных тезисов есть свои доводы. Правда пока хворь минует банковский сектор. Греф вот и вовсе заявляет, что Сбер планирует перебить рекорд 23-го года. Неудивительно, что при таком сентименте будет много желающих предрекать темные времена для Банка Санкт-Петербург. Помним же про «разовые» прибыли 22-го года, которые потом стали разовыми прибылями 1го квартала 23-го, разовыми прибылями 1П23, ладно разовыми прибылями 23-го… Но вот в 24-м году то точно поплохеет!

С выходом квартальных данных можно оценить, какая же она, новая реальность БСПб.

Что же стоит отметить. Начнем с капитала. На 1 апреля он составил 181.9 млрд (в т.ч. 156.6 млрд базового — прошел аудит за 23-й год, прибыль перекочевала в базовый капитал). В пересчете на акцию будет ~394р.

( Читать дальше )

как выводят активы из Норильского никеля

- 24 апреля 2024, 13:49

- |

Как следует из материалов СМИ, участниками схем по уводу активов ГМК “Норникель” могут являться лица, связанные с президентом компании Владимиром Потаниным и топ-менеджерам компании. За последние несколько лет, “Норникель” утратил контроль над рядом важных для ГМК дочерних обществ. Интерес представляют не только цена продажи этих активов, но и экономические результаты деятельности выведенных компаний. В частности, ООО “Логистик-центр”, проданная в результате хитроумной схемы с участием трех номиналов — Леонида Александрова, Дмитрия Родова и Игоря Нафикова в июле 2017 за 84 млн руб, в течение 5-ти лет после продажи выплатила, по данным СПАРК, 17,5 млрд руб дивидендов (в 205 раз больше цены продажи). Конечным «собственником» компании стал Родов (приятель Потанина, вместе играют в хоккей).

Предполагается, что другой фигурант, Нафиков, вместе с Ярославом Тищенко, Александром Горбуновым участвовал в аналогичной схеме по выводу другого дочернего общества “Норникеля” – ООО “Промышленная строительно-монтажная компания” (ПСМК). В 2019 году она была продана за 302 млн руб. при выручке, по данным СПАРК, за тот же год в размере 3,3 млрд руб.

( Читать дальше )

Демографическая пирамида и занятость населения.

- 19 апреля 2024, 14:25

- |

Демографическая пирамида и занятость населения России

Наименьшие когорты до 70 лет: 0-4 (малая рождаемость) и 20-24 (мало рожают ещё и дефицит на рынке труда создают).

К сожалению, никакими мат.капиталами и семейными ипотеками эту ситуацию не исправить.

И судя по инфографике трудовые мигранты не сильно влияют на ситуацию.

🔎 Что всех привлекает в ОФЗ 26238 и сколько тут можно заработать?

- 09 апреля 2024, 14:55

- |

Мы, как и многие, давно следим за ОФЗ 26238, как за самой длинной облигацией с самой высокой модифицированной дюрацией.

Сейчас она торгуется по 59,55% и не похоже, что собирается расти. К слову, доходность к погашению составляет 13,45%. Хорошо? Хорошо, ведь исторически полная доходность индекса находится в среднем на уровне 15%. Если у вас очень много денег и вы уверенны в стабильности в ближайшие 17 лет, то только купонами она будет давать более 11%.

💭 Мы ранее высказывались, что ОФЗ сейчас могут быть интересны для спекулятивной покупки, но видимо рынок считает по другому и индекс RGBI продолжает свое снижение.

Однако мы ждем, что после заседания ЦБ в апреле рынок облигаций может, как минимум, перестать падать. Так вот сколько на этом можно заработать?

👉 Давайте рассчитаем 4 сценария для понимания, какую выгоду мы можем получить от этой идеи. И стоит ли туда вообще залазить.

Допущения: Индекс ММВБ 4000 (+17,6%) к концу года + 9% дивиденды, в сумме 26,6%. Кривая доходностей через 12 месяцев станет нормальной, а не инвертированной. Длинный хвост будет +200bp к ключевой ставке (кроме 4 сценария).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал