Блог им. svoiinvestor |Продал Газпром, переложившись в ЛУКОЙЛ. Непомерный CAPEX, чрезмерные налоги и невозможность восполнить поставки сырья повлияли на мой выбор

- 22 марта 2024, 09:57

- |

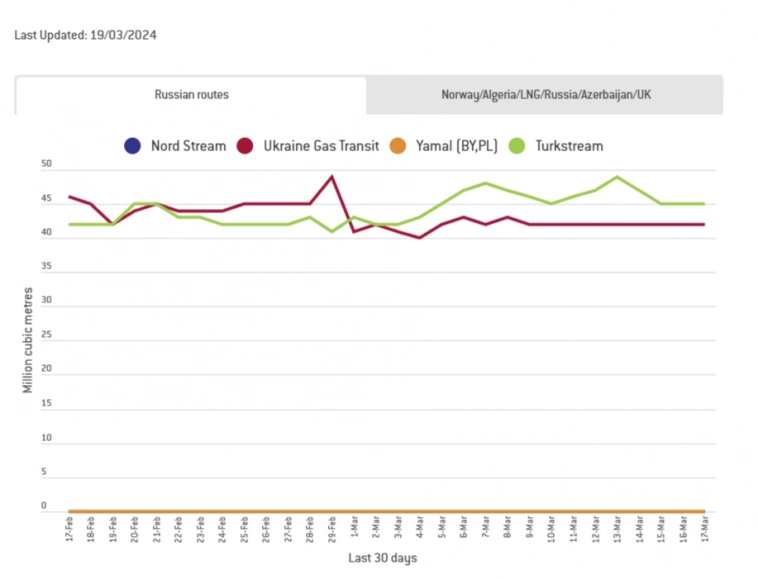

⛽️ Я прошёл с Газпромом рубеж в 300₽, отмену дивидендов за 2021 г. и неожиданную выплату в 51₽ на акцию за II кв. 2022 г., после пристально изучал отчёты/новости, мониторил поставки сырья, попутно анализировал «дочек» газового гиганта. Но с ухудшением каждого из аспектов я не продавал эмитента, а давал ему всё новые шансы, то веря в 20₽ дивиденды из-за выплаты ГПН, то рисуя у себя в голове перспективы в связи с поставкой газа в Китай. Думаю, что во многом я просто не хотел продавать актив из-за потери какой-то «части» себя, да фондовый рынок не для сантиментов и урок усвоен. Давайте для начала рассмотрим все проблемы:

💬 Долговая нагрузка. Ещё в 2022 г. компания завершила II п. с гигантским убытком — 1,2₽ трлн (впервые в истории компании). Судя по последнему отчёту (МСФО за I п. 2023 г.), положение эмитента не сильно улучшилось. В I кв. 2023 г. компания была убыточной — 7,2₽ млрд, во II кв. помог ослабший ₽ и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 75 )

Блог им. svoiinvestor |Россети ЦП отчитались за 2023г. — при солидном CAPEXе, компания показывает весомые фин. результаты. Пора подсчитывать дивиденды?

- 21 марта 2024, 09:51

- |

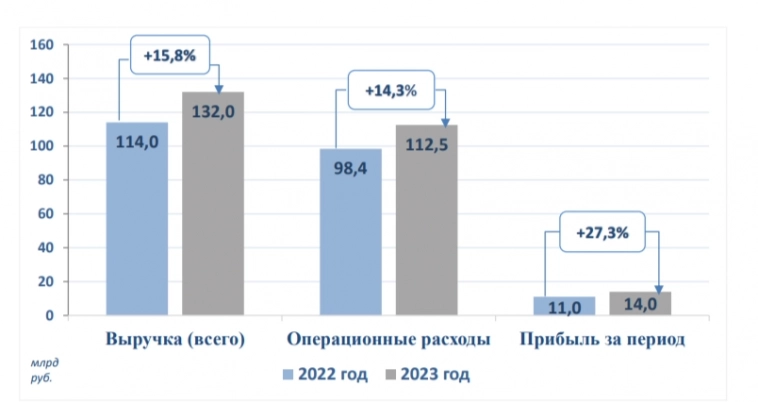

🔋 Компания Россети ЦП опубликовала финансовые результаты по МСФО за 2023 г. Год для компании выдался весьма прибыльным, улучшены все финансовые показатели на десятки % относительно прошлого года. Учитывая, что эмитент значительно увеличил CAPEX, то его FCF не так сильно просел, поэтому средств хватает на гашение долга, дивиденды и увеличение своей «кубышки», которая серьёзно подросла за год, но об этом позже, давайте для начала рассмотрим основные показатели компании:

⚡️ Выручка: 132₽ млрд (+15,8% г/г)

⚡️ Чистая прибыль: 14₽ млрд (+27,3% г/г)

⚡️ Операционная прибыль: 21,1₽ млрд (+27,9% г/г)

Теперь отдельно пройдёмся по интересным фактам из отчёта:

💡 Рост выручки связан с передачей электроэнергии вследствие увеличения «котловых» тарифов (121,2₽ млрд, 12,2% г/г), а также роста объёма оказанных услуг. Помимо этого, тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения планируется увеличить с 1 июля 2024 г.

( Читать дальше )

Блог им. svoiinvestor |ЛУКОЙЛ отчитался за 2023 г. — рекорд по чистой прибыли. Подсчитываем финальные дивиденды, учитываем инвестиции и выкуп акций у нерезидентов

- 18 марта 2024, 11:04

- |

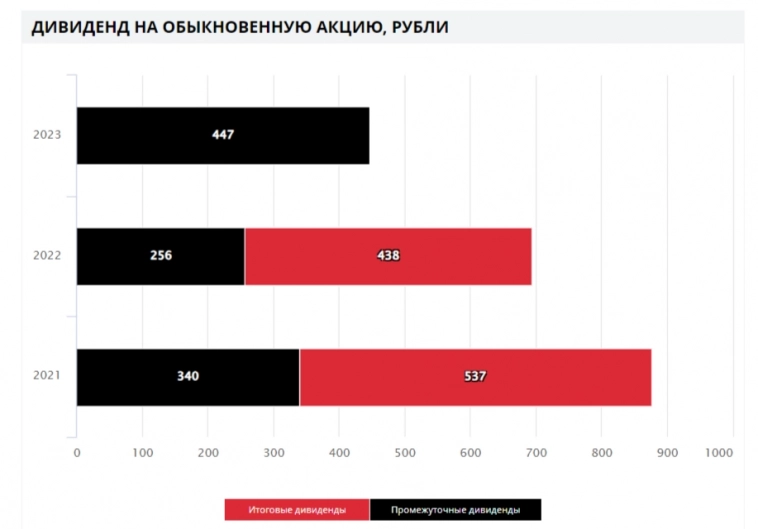

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2023 год (эмитент воздержался от раскрытия информации за 2022 г.). Несомненно II полугодие 2023 г. для нефтяной отрасли оказалось эффективным в плане маржинальности, этому помог слабеющий ₽ и цена сырья (сейчас цена бочки находится в районе 6700₽), плюсом к этому нефтяникам восстановили демпферные выплаты (вначале 2024 г. выплаты выше, чем годом ранее). Добавим сюда уже сформировавшийся логистический маршрут поставки сырья и получим рекордный год по ЧП:

🛢 Выручка: 7,9₽ трлн

🛢 Чистая прибыль: 1,16₽ трлн

🛢 Операционная прибыль: 1,4₽ трлн

Что же ещё интересного можно почерпнуть из отчёта:

( Читать дальше )

Блог им. svoiinvestor |ЛСР рекомендовал дивиденды за 2023 год. Мечты о сверх дивиденде разрушены

- 17 марта 2024, 11:00

- |

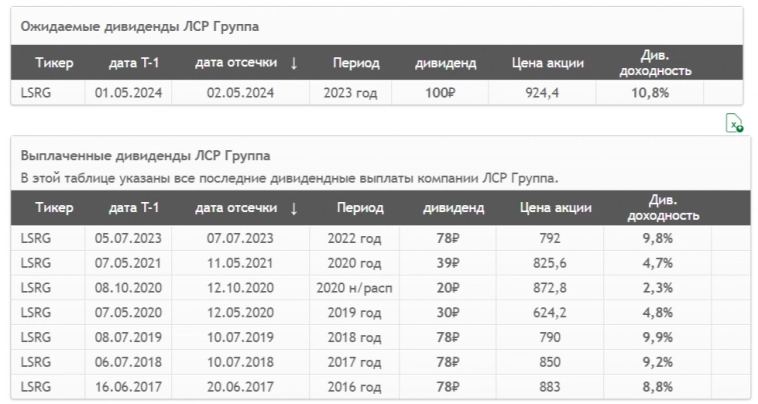

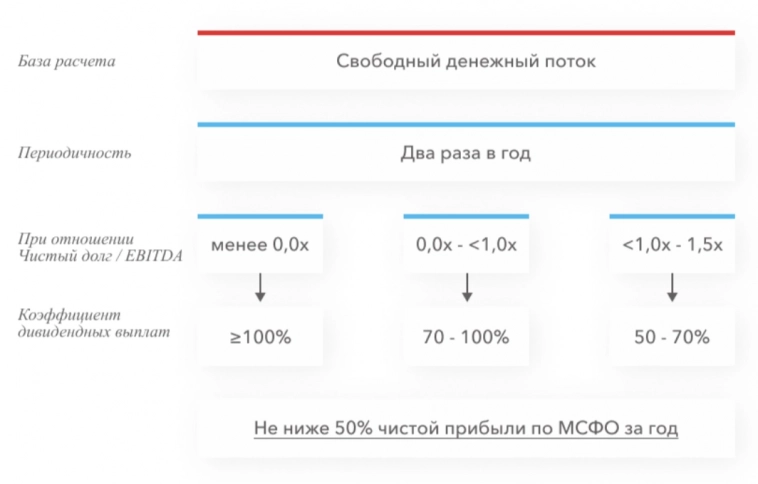

🏠 Совет директоров ЛСР рекомендовал дивиденды за 2023 год — 100₽ на акцию. Дата закрытия реестра на получение дивидендов — 2 мая 2024 года. Последний день для покупки бумаг компании под дивиденд — 30 апреля.

Рынок негативно воспринял данную новость, поэтому акция снизилась до 924,4₽ (в пятницу до объявления дивидендов находилась свыше 1000₽), а значит, дивидендная доходность равняется — 10,8%. Все же магические 78₽ (любимое число в дивидендах от данной компании) не были рекомендованы советом директоров, а дивиденд увеличили до 100₽ (36,3% от чистой прибыли по МСФО), хотя чёткой дивидендной политики у компании не предусмотрено. Почему же тогда рынок так сильно уронил цену акции?

Некоторые инвесторы закладывали 300₽ на акцию в связи с поднятием денег с «дочек» основной компанией. Но в отчёте за III квартал всё раскрывается, что весомая прибыль была направлена на погашение долгов, а не пристроена на вклады, чтобы в будущем выплатить сверх дивиденд.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за февраль 2024 г. — прибыль стабильна и выше прошлого года. Но по ипотечному портфелю начинаются вопросы!

- 13 марта 2024, 11:08

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за февраль 2024 г. В феврале компания заработала — 120,4₽ млн чистой прибыли, банк держит планку в +100₽ млрд, при этом улучшает результат прошлого года. С учётом ужесточения ДКП, даже немного не по себе, что Сбер остаётся на уровне прибыли ноября-декабря 2023 г (декабрь — 115,6₽ млрд, ноябрь — 115,4₽ млрд), но в этом есть своя разгадка. В начале 2023 г. банк только оправился от кризисного 2022 г., сейчас же он уже вовсю поставлен на кредитные рельсы, и кэш машина приносит прибыль, при этом многие кредиты/ипотека одобренные в прошлом году переносятся на этот год, поэтому ужесточение в ипотеке/кредитовании пока обходят банк стороной, но некоторые «преображения» уже происходят:

💬 Выдача ипотеки значительно «просела» — 153₽ млрд (в предыдущие месяцы — 151₽ млрд, 467₽ млрд, 451₽ млрд), конечно, можно рассказывать про короткий месяц и праздничный день, но заработок в данном сегменте остался на уровне января, где такая низкая динамика выдачи норма.

( Читать дальше )

Блог им. svoiinvestor |ЛСР продолжает развод века. Кейс с ущемлением прав миноритариев пополняется новыми фактами. Речи о сверх дивиденде - блеф

- 12 марта 2024, 09:18

- |

🏠 В конце 2023 г. я заработал ~60% прибыли с продажи ЛСР (продал по 740₽ за акцию) + получил % с пресловутых дивидендов компании — 78₽. После моей продажи акции отрасли почти на 33%, но я не жалею о данном поступке, ибо корпоративная этика в данной компании отсутствует напрочь, да и ужесточение в ипотечном сегменте от государства явно не сулит ничего хорошего застройщикам. Давайте вместе разбираться, что же произошло до моей продажи и что после:

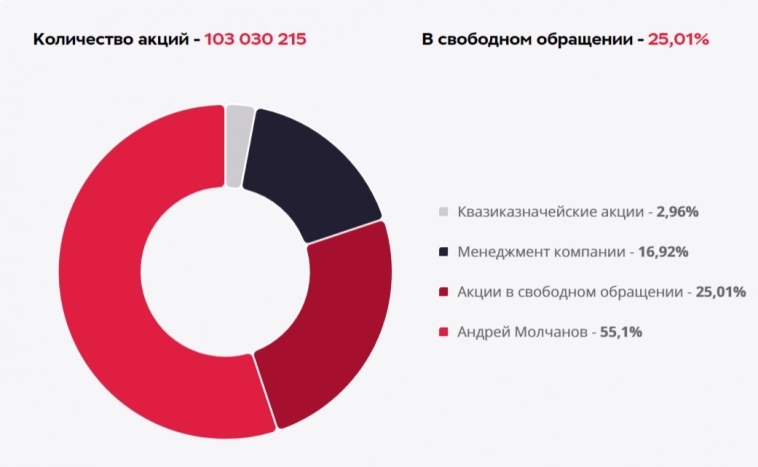

🔴 Если рассматривать последнею отчётность ЛСР по МСФО (I полугодие 2023 г.), то на балансе компании 2,8 млн собственных акций, но не так давно она передала 22,1 млн акций в рамках дополнительной мотивации менеджмента. Из отчёта видно, что ЛСР выкупила данный пакет за 18,767₽ млрд (пакет акций на 5,196₽ млрд достался ключевым сотрудникам, а на 13,571 млрд Молчанову — главному мажоритарию). Согласно отчёту, положительное сальдо по операциям передачи акций ключевым сотрудникам составило 413₽ млн, а по операциям с Молчановым — отрицательное сальдо в размере 620₽ млн.

( Читать дальше )

Блог им. svoiinvestor |Интер РАО отчиталась за 2023г. — ослабший рубль и кубышка помогли компании. Будущий CAPEX начнёт подъедать кубышку, снизив див. доходность

- 05 марта 2024, 17:07

- |

🔌 Интер РАО опубликовала финансовые результаты по МСФО за 2023 г. Если ориентироваться, только на слова гендиректора компании (не так давно на встречи с президентом России озвучивал некоторые цифры из отчёта), то можно сделать вывод, что компания феноменально отработала год, но я привык заглядывать в отчёт, там есть свои риски для акционеров. Давайте рассмотрим основные показатели компании:

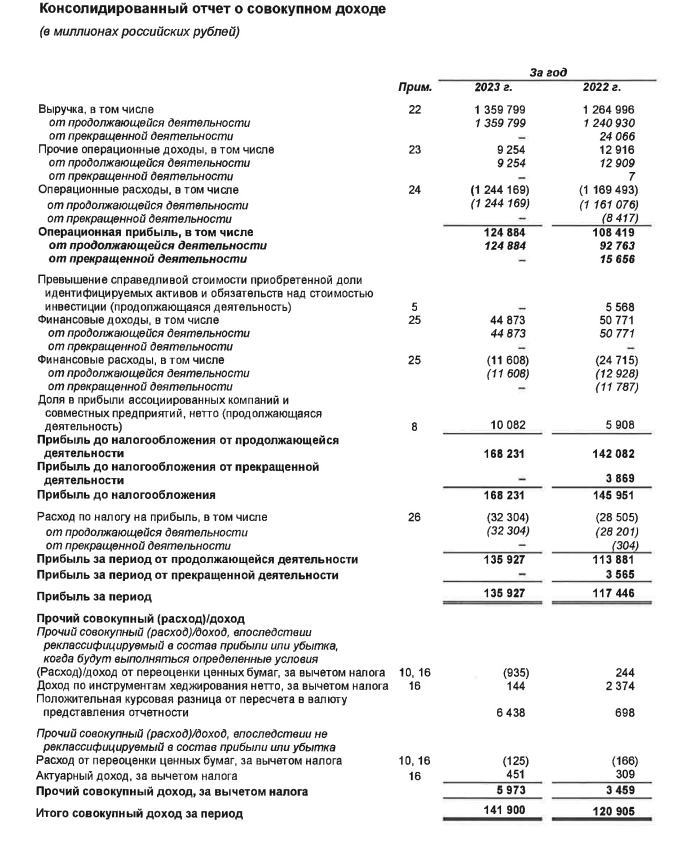

⚡️ Выручка: 1,359₽ трлн (+7,5% г/г)

⚡️ Денежные средства: 403₽ млрд (+56,8% г/г)

⚡️ EBITDA: 182,4₽ млрд (-0,5% г/г)

⚡️ Чистая прибыль: 135,9₽ млрд (+15,7% г/г)

⚡️ Капитальные расходы: 66,8₽ млрд (+19,5% г/г)

Выручка компании возросла во многом из-за ослабления ₽ (сегмент зарубежные активы принёс — 44,1₽ млрд, +56,4% г/г), индексации тарифов на тепловую энергию (сегмент теплогенерация в РФ принёс — 122,5₽ млрд, +8,7% г/г), осуществление крупных инфраструктурных проектов для электросетевого комплекса РФ (сегмент инжиниринг принёс — 80,8₽ млрд, +20,2% г/г), повышение эффективности операционной деятельности сбытовых активов и рост энергопотребления в РФ (сегмент сбыт в РФ принёс — 905₽ млрд, +9% г/г).

( Читать дальше )

Блог им. svoiinvestor |Продажа акций Алросы — правильный ход судя по последней отчётности. Солидный CAPEX, санкции и мизерные дивиденды меня не привлекают

- 29 февраля 2024, 09:24

- |

Ещё в декабре я произвёл продажу акций Алросы, переложившись в НЛМК. На тот момент у меня накопилось множество «претензий» к алмазодобывающей компании (приостановка продаж алмазов, CAPEX, налоги, санкции и довольно не впечатляющие прогнозируемые дивиденды), конечно, во многом она не виновата и держится довольно стабильно на фоне внешних проблем, но из портфеля данного эмитента я исключил. Продал я данный актив в скромный плюс — 3%, по пути ещё получив дивидендную выплату — 3,77₽ на акцию. С момента продажи акции Алросы снизились на 40 копеек, акции же НЛМК выросли на 17% (ещё ожидаю сверх дивиденд, об этом я писал ранее в своих статьях по металлургам). Вчера вышел отчёт Алросы по МСФО за 2023 г. и я в очередной раз убедился, что сделал правильный выбор. Вот основные цифры из него:

💎 Выручка: 326,5₽ млрд (+8,8% г/г), данный расчёт с учётом субсидий

💎 Чистая прибыль: 85,2₽ млрд (-15,2% г/г)

💎 Прибыль от основной деятельности: 106,3₽ млрд (-10% г/г)

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2024 г. составила — 354 млрд, но в увеличившемся заработке есть свои нюансы

- 25 февраля 2024, 11:44

- |

💳 По данным ЦБ, в январе 2024 г. прибыль банков составила 354₽ млрд (ROE — 29,6% в годовом выражении), это в 5,5 раза выше, чем месяцем ранее — 64₽ млрд (в декабре на балансе банков была отражена чистая прибыль в размере 176₽ млрд, но она была завышена за счёт дивидендов, полученных от российского дочернего банка — ~112₽ млрд, банк Открытие). Самое интересное, что банковский сектор заработал на ~40% выше итога января 2023 г. (258₽ млрд), но доходность на капитал (показатель, который учитывает рост балансов банков) в январе 2024 г. выросла не так значительно по сравнению с январём 2023 г. (до 29,6 с 26% в годовом выражении). В заработке в 354₽ млрд есть свои нюансы, давайте разбираться:

🟣 Основную прибыль в размере ~300₽ млрд (76₽ млрд в декабре) поддержало в первую очередь восстановление резервов по корпоративным кредитам у ряда банков (35₽ млрд по сравнению с доформированием резервов почти на 100₽ млрд в декабре), а также низкие операционные расходы — 211₽ млрд (352₽ млрд в декабре).

( Читать дальше )

Блог им. svoiinvestor |В январе 2024 г. спрос на кредитование продолжил снижаться. Вопрос остаётся по ипотеке с господдержкой, необходимы стабильные темпы снижения

- 23 февраля 2024, 16:58

- |

Ⓜ️ По данным ЦБ, в январе 2024 г. повышенный спрос в кредитовании продолжил снижаться — 236₽ млрд (0,7% м/м и 27% г/г, месяцем ранее 73₽ млрд, но такой резкий перепад в цифрах в декабре связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд). Для января характерно снижение выдач из-за длинных праздников, но всё же, если отбросить 9 дней выходных из месяца, то получится, что выдача опустилась ниже 400₽ млрд, а это уже весомый звоночек регулятору, что меры начинают действовать (конечно, для подтверждения тренда необходимо дождаться данных за февраль-март в будущем). Поэтому стоит учитывать лаг по сделкам и ДКП, после стабильных темпов снижения ЦБ задумается о ключевой ставке.

🏠 По предварительным данным ипотека в январе замедлилась до 0,6% (+2,9% в декабре). Для января характерно снижение ипотечных выдач из-за длинных праздников, однако в 2024 г. замедление связано ещё с ужесточением условий по ипотеке с господдержкой (ипотека становится более адресной: первоначальный взнос был повышен с 20 до 30%, размер льготного ипотечного кредита для всех регионов теперь составляет — 6₽ млн).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс