Блог им. superdet |Почему Норникель не платит дивы

- 13 декабря 2022, 17:57

- |

Часто сталкиваюсь с тем, что акционеры убеждены в том, что компания должна им платить дивиденды. Хочу сразу отметить, что не должна. Чтобы понять почему компания не платит дивы, надо немного погрузится в финансовую отчётность компании и тогда станет понятно, что задачи любой компании — это финансовый рост, то есть заработок бабла.

Именно по этим причинам, вся нераспределённая прибыль реинвестируется в бизнес, естественно в том случае, если топ-менеджеры точно знают, во что вложить эти средства, чтобы ещё больше увеличить прибыль.

Теперь внимание жаждущих дивов. Дивиденды выплачиваются в том случае, если есть излишек средств и топ-менеджеры не знают, как их пристроить, то есть их нельзя эффективно реинвестировать. Если же они смогут увеличить прибыль за счёт реинвестирования, то они не будут платить дивы. Или же не будут платить в том случае, если у компании есть проблемы и она их решает за счёт собственного капитала. Что мы и наблюдаем.

( Читать дальше )

- комментировать

- Комментарии ( 20 )

Блог им. superdet |Акции Сегежа. С чего бы им расти?

- 12 декабря 2022, 17:00

- |

Тут прочитал пост случайно, в котором «участники нашего форума акций пишут, что виной тому отчет компании, который был опубликован на прошлой неделе»

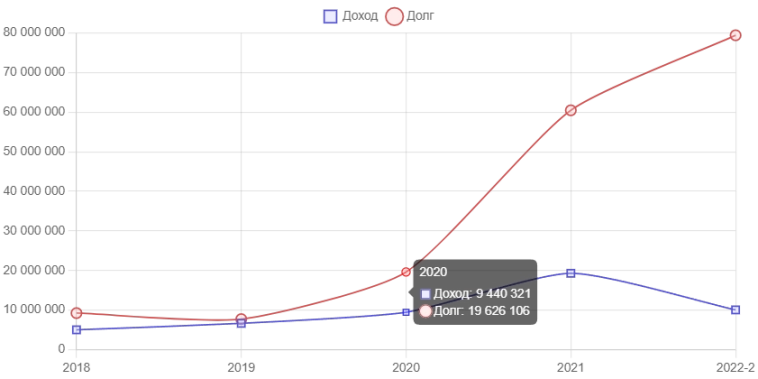

Виной тому не опубликованный отчёт, а планомерное и последовательное падение финансового состояния конторы последних 4 года.

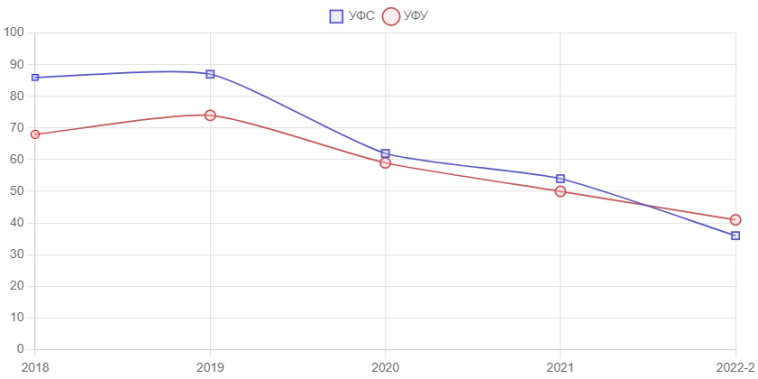

Компания ПАО «Сегежа Групп» показала за первое полугодие 2022 года снижение финансового состояния на -33% и снижение финансовой устойчивости на -18%.

Компания энергично набирает долги

( Читать дальше )

Блог им. superdet |ООО «ВУШ» — рискованное, незакредитованное, неликвидное

- 07 декабря 2022, 16:41

- |

ООО «ВУШ» — рискованное, незакредитованное, неликвидное, высокоэффективное предприятие. Заёмный капитал превышает собственный в 1.05 раза, но так было не всегда, а только по итогам 2021 года, в котором компания смогла показать выдающиеся результаты доходности, тем самым смогла снизить закредитованность с 5.6 рублей до 1 рубля и показать очень высокую эффективность. На начало 2022 года, заёмный капитал компании обеспечен собственными резервами на 96%.

Высокая эффективность не является справедливой в связи с высокой рентабельностью собственного капитала, который удалось увеличить с 200 млн рублей до 2.4 млрд. Резкий рост любых финансовых показателей должен настораживать инвесторов, так как статистика показывает, что резкий рост связан либо с хитрыми финансовыми манипуляциями, либо со случайными доходами. Второе происходит чаще, а значит можно ждать снижения финансовых показателей конторы в 2022 году. Тем более, что компания вышла на фондовый рынок и разместилась на 3.5 млрд рублей. Видимо окрылённая успехами и долгами 2021 года. Кстати о долгах, много или мало, но компании надо вернуть в 2022 году 1.1 млрд долгов.

( Читать дальше )

Блог им. superdet |Что надо знать о долгах Норникеля

- 29 ноября 2022, 09:12

- |

Ни для кого не секрет, что финансовое состояние компании ПАО «ГМК Норникель» просело в 2022 году. Это событие вызвало немало споров среди инвесторов по поводу её платёжеспособности. Так или иначе, но мне, рядовому инвестору, интересно было бы узнать, а сможет ли компания рассчитываться с долгами и как скоро она оправится от кризиса.

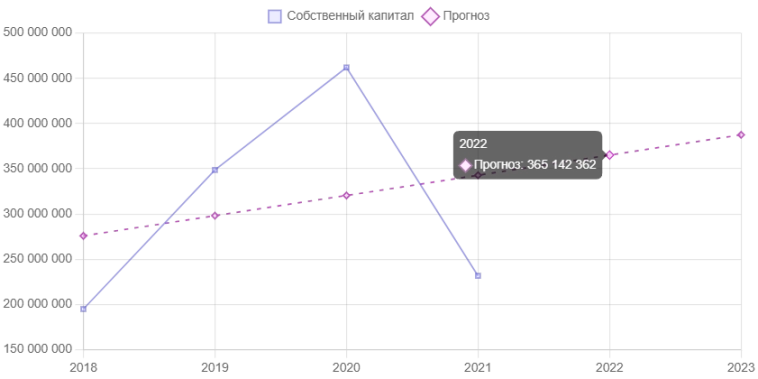

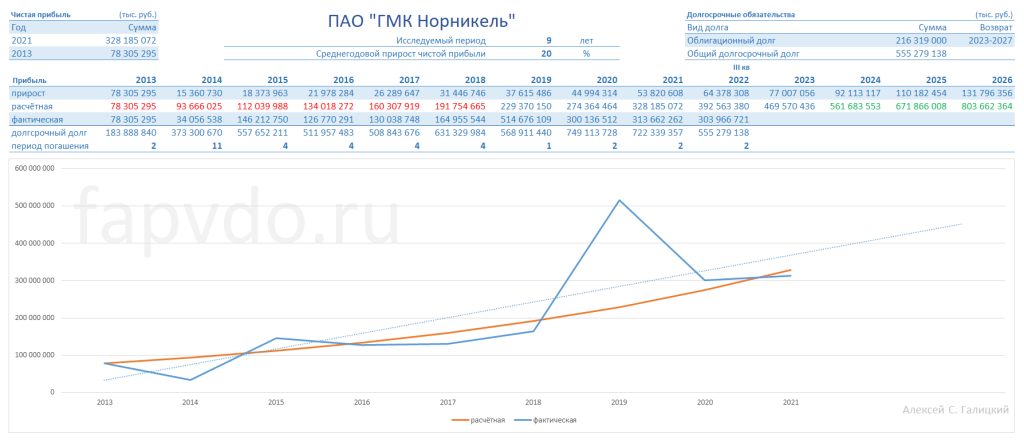

Прогноз проводился по данным бухгалтерского баланса по итогам периода с 2013 года по III квартал 2022 года. Среднегодовой прирост чистой прибыли ПАО «ГМК Норникель» за последние 9 лет составляет 20%, что является хорошим показателем роста чистой прибыли.

Достаточно стабильный и планомерный рост чистой прибыли близок к расчётным данным. Это может говорить о том, что топ-менеджеры держат руку на пульсе компании и грамотно ею управляют. Уже в 2019 году компания вышла на объём чистой прибыли достаточный для полного погашения всего облигационного долга.

( Читать дальше )

Блог им. superdet |Где деньги "Белуги Групп", или в чём выгода МСФО?

- 29 сентября 2022, 14:02

- |

Моя прошлая статья о финансовом состоянии ПАО «Белуга Групп» нашла отклик в комментариях, которые я все прочитал. Извините, что не могу ответить в комментах. Хочу сказать, что каждый прав по своему, но некоторые комментарии заставили меня взять в руки МСФО компании. Вопросов стало ещё больше, но зато я теперь знаю, почему компания малоэффективная и… и где её деньги. Почему у меня возник такой вопрос? Потому что работать ради того, чтобы работать, никто не будет, а компания работает с рентабельностью ниже ключевой ставки ЦБ РФ, впрочем как и её дочерние структуры. Но всё по порядку.

Сокращённая консолидированная отчётность показала, какие они все крутые, а заодно раскрыла список всех контор входящих в группу, а это:

- АО «АЛВИЗ»

- АО «Мариинский ЛВЗ»

- АО «Бастион»

- АО «Уссурийский бальзам»

- ООО «Георгиевский»

- ООО «Поместье Голубицкое»

- АО «Спиртзавод Чугуновский»

- ООО «Белуга Брендс»

- АО «Белуга Маркет Архангельск»

- ООО «Белуга Маркет Восток»

- ООО «Синергия Импорт»

- ООО «Белуга Маркет Хабаровск»

- ООО «Белуга Маркет Владивосток»

- ООО «Белуга Маркет Пермь»

- ООО «Белуга Маркет»

- ООО «Белуга Маркет Запад»

- АО «Винлаб» и его дочерние компании

- АО «ДАКГОМЗ»

- ОАО «Мясокомбинат Находкинский»

- ООО «РодСтор Групп»

( Читать дальше )

Блог им. superdet |Независимый ЛИСП-рейтинг компаний - часть VII

- 11 сентября 2022, 15:24

- |

| Компания | Период | Кк | УКС | УФС | УФУ | УЭБ | УИР | Рейтинг |

|---|---|---|---|---|---|---|---|---|

| ТФН, ООО | 2021-4 | 1.80 | 32 | 57 | 68 | 27 | 3.13 |

( Читать дальше )

Блог им. superdet |Почему не стоит верить эмитентам. На примере ОАО "Левенгук" - rlCCC

- 27 июля 2022, 13:04

- |

Верить или не верить кому-то на слово, дело сугубо личное, но когда дело касается инвестиций, лично я предпочитаю словам сухую документацию в виде бухгалтерского баланса. Почему? Потому что написать можно, что угодно и от имени кого угодно. Привожу наглядный пример почему не стоит верить всему, что говорят о себе эмитенты.

Под одним из моих обзоров появился коммент, в котором якобы генеральный директор ОАО «Левенгук», или лицо на него похожее, утверждает, что у компании долгов 100 млн долгосрочных и 80 млн краткосрочных, хотя бухгалтерская отчётность даёт нам явно понять, что долгов у компании в общей сложности 962 млн рублей. Вот ссылка на статью и ссылка на комментарий.

Я уверен, что коммент написал не генеральный Антон Епифанов, но если это не так, то я сильно сочувствую всем контрагентам, инвесторам и сотрудникам, хотя бы потому, что каким надо быть директором, чтобы так не интересоваться финансовым состоянием своей конторы и так искренне верить, что долгов у конторы на 800 млн рублей меньше.

( Читать дальше )

Блог им. superdet |ПАО НК "РуссНефть" - 2021 - видеообзор

- 23 мая 2022, 08:01

- |

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

На заре своей инвестиционной деятельности я был олухом, ну как был, я им и сейчас остаюсь, но только смотрю на инвестиции уже через призму финансового анализа. Так вот, будучи олухом, я приобрёл по наитию и по тому, что деньги жгли ляжку, акции ПАО НК «РуссНефть». Купил как раз в тот момент, когда они в аккурат начали падать. Конечно, освоив финансовый анализ, я понял почему акции падают, но было уже поздно пить Боржоми. Тем не менее, акции есть, а это значит, что было бы неплохо узнать, как там дела у конторы и есть ли шансы вернуть вложенные в неё деньги.

Общие сведения

Общие сведения ( Читать дальше )

Блог им. superdet |АО "СофтЛайн Трейд" - 2021 - Рейтинг

- 11 мая 2022, 15:03

- |

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

Свежая финансовая отчётность компании АО «СофтЛайн Трейд», пожалуй, отвечает на вопрос, чем же всё-таки контора занимается. В описании своей деятельности, компания использует такие формулировки, которые ничего не объясняют, а только создают иллюзию солидной деятельности и успешности. Но так ли успешна контора и чем она занимается в переводе на русский язык? Я попробовал перевести и перевод мой неутешительный — компания надувает долговой пузырь. Конечно с корифеями долговых пузырей, таких как телекомы, или конкретное ООО «ОР Групп», этой компании не сравниться, но лиха беда начало.

Общие сведения

( Читать дальше )

Блог им. superdet |Всё ли ОКеюшки у магазинов ОКей?

- 16 февраля 2022, 15:02

- |

<< ранний доступ к материалам на fapvdo.ru >>>

Прошлый финансовый анализ компании показал, что компания неэффективная и при 150-ти миллиардном обороте, чистая прибыль составляет всего 400 млн, то есть 3/100. Крутой бизнес. Нечего сказать. Почему такое происходит в торговле? Всё очень просто. Магазины типа ООО «ОКей», «Пятёрочки», «Магнита», «Марии-Ра» и прочих, если не в каждом доме, то на каждом перекрёстке точно. Лично мне, при пешей прогулке на расстояние 1 км в Новосибирске, попалось 3 «Пятёрочки», «Мария-Ра», «Магнит у дома», «Магнит косметик», «Магнит аптека» (магнит нашёл способ наращивать новые долги). К чему это я?

Ах, да. Чтобы победить конкуренцию, надо взять в долг и рядом с магазином конкурентов поставить свой магазин (такая картина очень частая). Отток выручки у конкурента вынудит его занимать и строить ещё один магазин в своей сети, если конечно он сможет занять. Если не сможет, то… баба с возу, кобыле легче. Рано или поздно, но в этой борьбе с конкуренцией и неудержимым ростом долгов, победят далеко не все, кого-то сожрут, а кто-то будет работать за 1/100 от выручки или и того меньше. Интересно, как чувствуют себя в этой борьбе магазины «ОКей»?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс